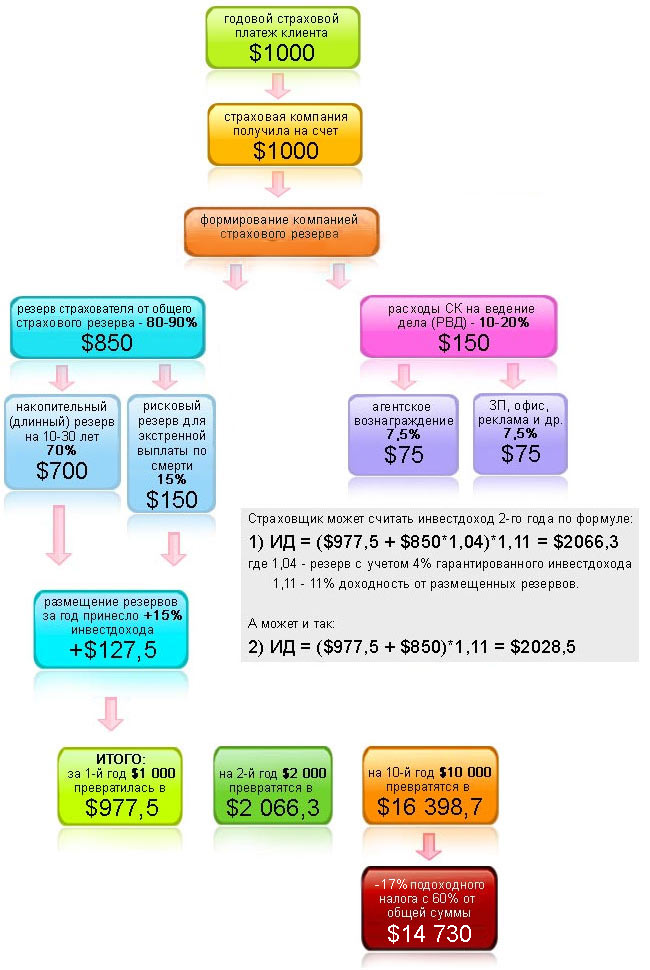

Движение страховой премии, полученной от страхователя, по договору накопительного страхования жизни по классической схеме, упрощенно можно представить следующим образом.

Страхователь платит страховую премию (платеж), рассчитанную актуарием страховой компании по варианту, указанному в договоре страхования жизни. А страховщик, в свою очередь, по договору (10 или 20 лет) обязуется на внесенные деньги заработать страхователю инвестиционный доход, средняя величина которого 14-17% в гривне (в т.ч. 4% гарантированные).

Следует отметить, что страховщик, согласно Закона Украины "О страховании", гарантирует до 4% инвестиционного дохода, а остальные бонусы — как получится по результатам его инвестиционной деятельности (как правило, эти 4% изначально заложены в тариф).

Основная ошибка страхователя заключается в том, что он считает, что 14-17%, обещанные ему страховщиком, насчитываются как сложный процент по аналогии с банковским депозитом. Однако ситуация иная, настолько, что точно подсчитать инвестдоход (в денежном эквиваленте) может только актуарий по формуле, знакомой только ему (актуарии — это такие мифические существа, которых нехватает (их в Украине около 40) и которые, складывая 2+2, могут получить 3 или 5).

Итак, после поступления средств на рассчетный счет страховщик согласно Закона Украины "О страховании" обязан их разместить в резерв (зарезервировать), как правило, это банковский депозит или покупка имущества, или вложение в акции на фондовом рынке. А потом из заработанных средств 15% по Закону "оставить у себя" (так называемый норматив на ведение дела или простым языком расходы страховщика: зарплата, офис, комиссионные агентам или брокерам, машины, рестораны, откаты и др.). Т.е. по-сути клиент получает 85% от страховой суммы за отчетный год с учетом заработанного инвестдохода.

Накопительный договор страхования жизни включает в себя как рисковое страхование жизни (риск смерти), так и накопителение. По-сути, резерв разбивается на две части — накопительный резерв (70%) и рисковый резерв (15%), которые теоретически инвестируются в инструменты, указанные на рисунке, а практически — в депозиты.

Рассчет инвестиционного дохода 2-го (3-го, 4-го... 20-го) года можно проводить разными способами, которые дают страховщику и страхователю разный результат.

Страховщик может считать инвестдоход 2-го года по формуле*:

Инвестдоход = (накопленный резерв 1-го года + резерв 2-го года)*1,15

где 1,15 — теоретически заработанный бонус от размещенных резервов (принята доходность 15%).

* это сильно упрощенная формула, на самом деле на ваш резерв начисляется минимально гарантированный инвестдоход в 4%, а дополнительные бонусы (в нашем случае, например 11%) рассчитывается актуарно по специальным математическим моделям по всему объему резервов (от всех страхователей), сформированным страховщиком

Дополнительные бонусы должны включаться страховщиком в резерв для начисления следующего года, но некоторые страховщики этого могут не делать.

Классическая схема накопительного страхования жизни

Резюме:

→ инвестировали $10 000

→ заработали $16 398,7

→ на руки получили $14 730 (подоходный + военный сбор 19,5% с 60% страховой выплаты)

→ на протяжении 10 лет жизнь была застрахована на полную страховую сумму

* Все цифры и расчеты приблизительные и носят информационный характер.

Смотрите также другие схемы страхования жизни:

→ MLM-схема накопительного страхования жизни

→ Схема страхования жизни заемщика кредита через каналы bancassurance

→ Как работает страхование жизни?