Данные, предоставляемые Интернетом вещей (IoT), обладают огромным потенциалом для более эффективного снижения рисков и поощрения менее рискованного поведения, говорится в отчете Женевской ассоциации «Переход от покрытия рисков к предотвращению рисков - как Интернет вещей меняет бизнес-модели в страховании».

Geneva Association призывает страховщиков, технологические компании и регулирующие органы работать вместе, чтобы обеспечить возможность перехода на IoT, который может обеспечить большую часть услуг по предотвращению страховых рисков.

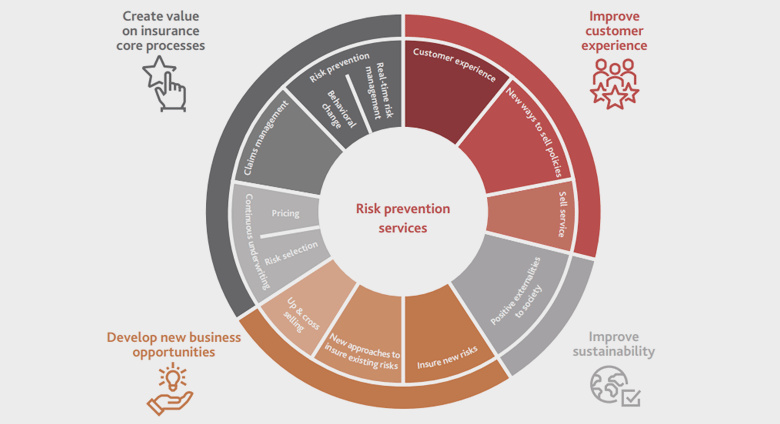

Интернет вещей может предложить значительные преимущества как для бизнеса, так и для розничных покупателей страховых услуг. Страхование будущего будет использовать данные для повышения качества обслуживания клиентов, воздействия на основные процессы страхования, создания новых знаний и повышения устойчивости. В этой сфере уже есть пионеры, и их истории демонстрируют мощную и растущую роль данных Интернета вещей в улучшении предотвращения рисков.

В отчете рассматривается продолжающийся переход от традиционных механизмов страхования передачи рисков к услугам по снижению и предотвращению рисков, основанным на технологиях, которые можно улучшить с помощью данных IoT.

Исследование, основанное на более чем 60 интервью со страховщиками, технологическими компаниями, стартапами, глобальными организациями и ведущими учеными из всех направлений и географических регионов страхового бизнеса, показывает, что данные Интернета вещей позволяют предотвращать риски быстрее, эффективнее и точнее.

Хотя IoT был определен как стимул для услуг по предотвращению рисков, связанных со страхованием, до сих пор нет единого мнения о том, как преобразовать это в устойчивые решения, которые могут принести пользу страховщикам, поставщикам технологий и их клиентам. Исследователи добавляют, что именно IoT может помочь заинтересованным сторонам собраться вместе.

Данные обеспечивают важнейший путь к более доступному страховому покрытию и к «страхованию» ранее не подлежащих страхованию рисков посредством предотвращения. Интернет вещей является фундаментальным фактором, обеспечивающим это, и страховая отрасль не может игнорировать его. Страховщикам также следует сосредоточиться на том, как превратить использование предотвращения рисков на основе Интернета вещей в устойчивые бизнес-модели.

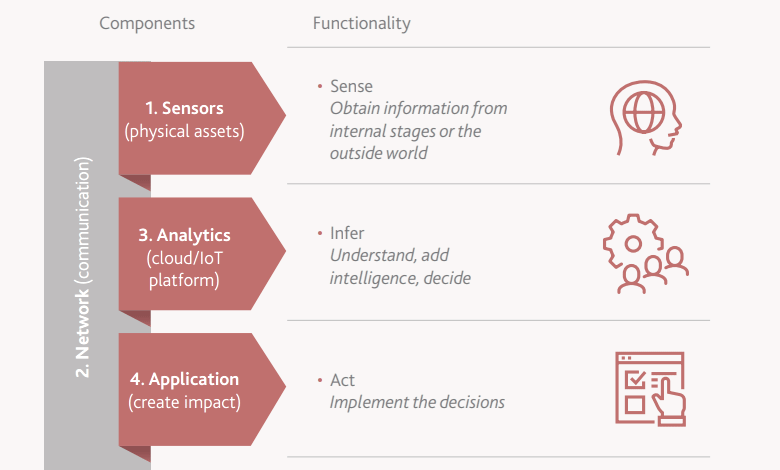

Четыре компонента IoT-решений

Снижение рисков для клиентов страховых компаний можно стимулировать либо напрямую, используя решения по снижению рисков в режиме реального времени, либо косвенно, продвигая безопасное поведение в течение более длительного периода. И, хотя такие профилактические услуги не новы в страховой отрасли, способы предотвращения рисков меняются с помощью Интернета вещей.

Интернет вещей позволяет лучше управлять рисками. Это можно рассматривать как самую суть эволюции от простого переноса риска к сценарию «предписать и предотвратить».

Исследование показало, что предотвращение рисков в реальном времени является наиболее зрелым средством защиты бизнеса, что обусловлено культурой контроля над убытками, присущей коммерческому страхованию. Полевые инспекции, проводимые инженерными группами, хорошо налажены, и расширение этой работы с помощью новых технологий кажется естественным шагом.

Как интернет вещей (IoT) можно использовать в страховании?

Коммерческая недвижимость

Предотвращение рисков в реальном времени является наиболее зрелым в коммерческих направлениях, что обусловлено культурой контроля над убытками, присущей коммерческому страхованию. Инспекции, проводимые инженерными группами, хорошо налажены, и расширение этой работы с помощью новых технологий кажется естественным шагом. Кроме того, более высокая стоимость коммерческих претензий делает вложения в предотвращение рисков более эффективными, чем в личные линии.

Профилактические услуги на основе Интернета вещей также позволяют страховщикам расширять охват и защищать от ранее не страхуемых рисков. В тех случаях, когда корпорациям трудно обеспечить страховое покрытие по доступной цене или вообще, страхование, основанное на снижении рисков в реальном времени, предоставляет решения по страхованию по доступным ценам. Все страховщики коммерческой недвижимости и от несчастных случаев, опрошенные для этого отчета, либо уже предоставляют такую возможность, либо намереваются ее предложить.

Коммерческие авто

Коммерческие автостраховщики воспользовались возможностью внедрить телематические решения в реальном времени. Страхование автомобилей большой грузоподъемности часто бывает дорогостоящим и связано с большими убытками. В результате инвестиции в технологии хорошо сочетаются с потенциалом снижения затрат на возмещение убытков. Для покупателей использование телематических технологий повысит безопасность их водителей и транспортных средств, что снова демонстрирует беспроигрышную ситуацию как для клиентов, так и для страховщиков.

В 2020 году Nationwide успешно расширила реферальную программу телематики в своем автомобильном портфеле в США. Группы по контролю за потерями предлагают различные телематические системы управления парком транспортных средств средним и крупным автопаркам. Nationwide субсидирует плату за эти решения и имеет право использовать телематические данные в своих процессах, включая деятельность по контролю потерь и управление претензиями.

Личный автотранспорт

Проактивная помощь на дороге, вызванная обнаружением ДТП на основе телематики, оказалась эффективной формой снижения рисков при личном автостраховании. В частности, в сельской местности эта услуга может спасти жизнь, помогая «сделать мир более безопасным».

На итальянском рынке Generali использовала свой многолетний опыт в области персональной автомобильной телематики, чтобы внедрить запатентованный аппаратный подход, который обеспечивает обратную связь с водителем о его стиле вождения в режиме реального времени. На основе системы предупреждения о светофоре водители в режиме реального времени получают информацию о своем поведении во время вождения. Анализ данных показал, что более 80% клиентов, которые начали в «красной зоне» (т.е. более опасное поведение), со временем переместились в желтую зону, а 10% даже перешли в «зеленую зону» в течение одного года, благодаря улучшению навыков вождения.

В Японии Tokio Marine продает своим страхователям телематические услуги, основанные на камере с искусственным интеллектом. Устройство предлагает автоматические предупреждения водителю при обнаружении опасной ситуации. Такой подход снижает вероятность автомобильной аварии и предотвращает риски для клиентов. Меньшее количество претензий к портфелю автострахования оправдывает вложения страховщика в технологии, в то время как заказчик получает выгоду от конкурентоспособных ставок. Этот механизм разделения ценностей поддерживает расширение масштабов этой инициативы.

Личное имущество и несчастный случай

Датчики утечки воды - одна из самых цитируемых профилактических услуг в страховании жилья. Однако на сегодняшний день страховщики изо всех сил пытаются внедрить подходы, которые генерируют значительный спрос и устойчивое экономическое обоснование, найти которое на рынке страхования умного жилья непросто, но постоянные инновации сделают домовладельцев конечными победителями.

В недавнем исследовании оценивалась эффективность предотвращения попадания воды в погодные условия более чем в 2000 домах в США с умным устройством перекрытия воды Flo by Moen. Такой подход к автоматическому снижению рисков способен снизить частоту обращений, не связанных с погодными условиями, на 96% и снизить серьезность оставшихся претензий на 72%. Однако, учитывая экономику среднего страхового портфеля домовладельцев в США и текущие технические затраты (включая установку), потребуется почти 10 лет совокупного годового снижения рисков для возмещения затрат на Интернет вещей. В нишах с более высокой ожидаемой частотой претензий или страховой стоимостью экономическое обоснование становится более привлекательным. Кроме того, ожидаемое снижение затрат на технологию сделает решение применимым к большей части страхового портфеля домовладельцев.

На сегодняшний день наиболее успешным подходом является объединение предотвращения рисков с другими услугами для клиентов, такими как безопасность. Благодаря своему устройству LeakBot в Великобритании Neos сократила на 20% количество заявок на полисы, не связанных с погодными условиями. Этот подход, основанный на IoT, способен обнаруживать проблемы с трубопроводами на ранних этапах и выдает предупреждение держателю полиса, избавляя клиента от неудобств. Но одна только экономия страховщика не оправдает инвестиций в технологию.

Жизнь и здоровье

Жизнь и здоровье - наименее развитая область для услуг по снижению рисков в реальном времени. За последние несколько лет было проведено множество пилотных проектов по раннему выявлению, оптимизации ухода и приверженности к лечению, но лишь несколько примеров вышли на рыночный уровень. Существует несколько причин медленных темпов внедрения в сфере жизни и здоровья:

- Расходы на здравоохранение в большинстве стран полностью покрываются не страховщиками, а системой здравоохранения. Таким образом, снижение рисков в реальном времени принесет пользу не страховщикам, а системе общественного здравоохранения, у которой государственные бюджеты здравоохранения независимы от профилактики.

- Вхождение в сферу медицинских устройств означает вход в сферу медицинского регулирования и взаимодействие с различными регулирующими органами.

- Консультации врача сопряжены с большой ответственностью и требуют глубоких специальных знаний.

- Для масштабной работы страховщикам потребуется иметь дело с множеством различных заинтересованных сторон, то есть с поставщиками медицинских услуг, которые участвуют в оказании помощи страхователям (от врачей общей практики до специалистов и больниц).

Страховые компании США несут все большие расходы на лечение диабета. Ранняя профилактика помогает ограничить расходы страховщиков и потенциально улучшает здоровье и продолжительность жизни людей.

РЕЗЮМЕ

Страховщики должны постоянно корректировать системы вознаграждений и развивать их . Они должны постоянно отслеживать затраты на различные элементы программы и их вклад в снижение рисков.

Страховщики также должны играть определенную роль в продвижении менее рискованного поведения, повышая осведомленность о текущих уровнях риска, предлагая изменения в поведении и затем стимулируя такое поведение.

Недостаточно повысить осведомленность о рискованном поведении и определить способы его изменения. Необходимо активно стимулировать людей к реальным и устойчивым изменениям в их поведении посредством вознаграждений.

Этот тип работы является наиболее зрелым в страховании жизни и здоровья, но в отчете отмечается, что данные IoT используются в коммерческих целях для улучшения деятельности групп по контролю за убытками и предоставления периодической информации о безопасности для менеджеров по рискам и надзорных органов. | Фориншурер