Swiss Re представила глобальный прогноз страховой отрасли на 2020-2021 года

|

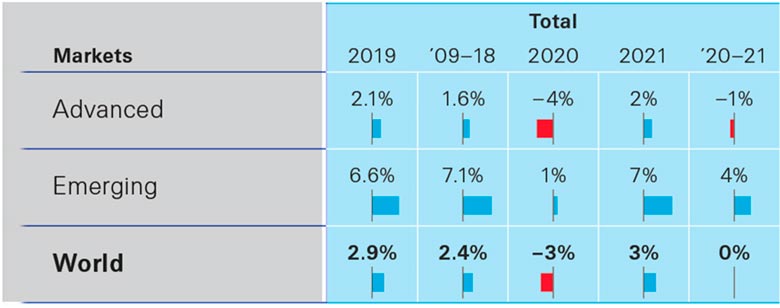

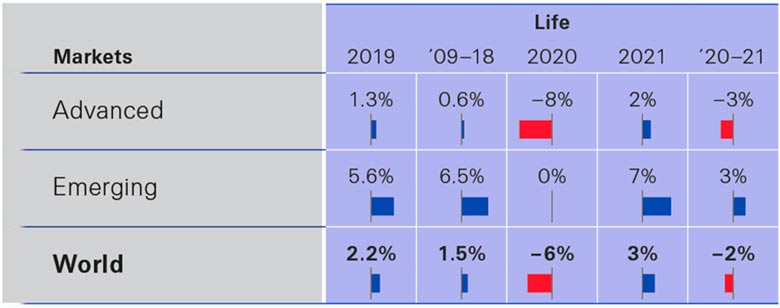

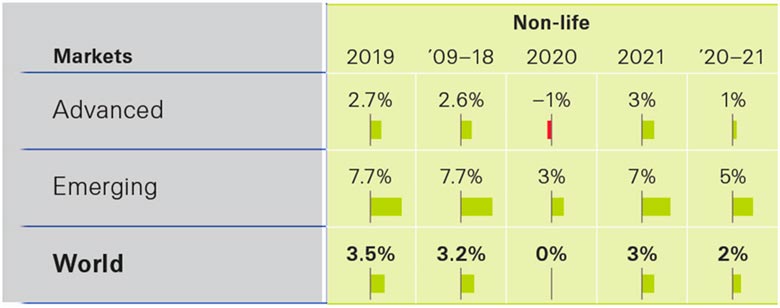

Тем не менее, общие объемы премий вернутся к докризисным уровням уже в 2021 году, наряду с более длительным восстановлением мировой экономики. Там будет дивергенция сектора, с объемами рисковых страховых премий выше докризисных уровней. Страны с развивающейся экономикой, во главе с Китаем, будут поддерживать возвращение страхового рынка. Об этом говорится в новом отчете Swiss Re Institute «World insurance: riding out the 2020 pandemic storm». Страховая отрасль демонстрирует устойчивость в условиях экономического спада, вызванного COVID-19. Величина сокращения страховых премий будет аналогична той, которая наблюдалась во время мирового финансового кризиса 2008–2009 годов, даже несмотря на то, что экономический спад в этом году примерно на 4% будет гораздо более серьезным. В отличие от мировой экономики, Swiss Re ожидает постепенное восстановление страховых рынков, несмотря на то, что в настоящее время мир переживает самую глубокую рецессию за всю историю. Спад в этом году будет самым глубоким со времен Великой депрессии 30-х годов, но он также будет недолгим. Спад приведет к резкому падению спроса на страхование. После роста на 2,2% в 2019 году глобальные премии по страхованию жизни сократятся на 6% в 2020 году. Из-за преобладающих и более низких процентных ставок накопительные продукты будут в большей степени затронуты, в то время как покрытия, связанные со смертностью, будут более стабильными. Сектор рискового страхования будет лучше себя чувствовать: глобальные премии будут в целом стабильными (-0,1%) после роста на 3,5% в 2019 году. Основная причина улучшения показателей в секторе страхования рисков заключается в том, что кризис COVID-19 ударил во время роста нон-лайф сегмента, который поддерживал рост премий. Больше всего пострадают премии в сфере страхования торговли и путешествий: морские перевозки, авиация и кредит. По оценкам Swiss Re Institute, суммарные объемы страховых премий на развитых рынках сократятся на 4% в этом году и вернутся к положительному росту более чем на 2% в 2021 году. На развивающихся рынках рост премий останется также положительным (рост составит 1% в 2020 году и 7% в 2021 году). Динамика роста общих страховых премий в мире, 2019-2021

Динамика роста премий страхования жизни в мире, 2019-2021

Динамика роста премий рискового страхования в мире, 2019-2021

Существует исключительная неопределенность в отношении того, каким будет окончательный размер страховых выплат и претензий от пандемии, поскольку средняя точка диапазона текущих оценок из различных внешних и общественных источников составляет около $55 млрд., но страховая отрасль очень хорошо капитализирована, чтобы поглотить эти убытки. Верхний предел диапазона общих оценок выплат по страхованию имущества и потерь от несчастных случаев составляет $100 млрд., что соответствует масштабу потерь, вызванных ураганами Harvey, Ирма и Мария в 2017 году, которые смогли компенсировать страховщики и перестраховщики. Ситуация с COVID-19 подчеркивает важность страхового обеспечения для пандемий. Это урок как для страховщиков, так и для политиков, которые в интересах долгосрочной социальной и экономической стабильности должны стремиться к разработке большего количества государственно-частных партнерских решений для риски пандемии. Кризис COVID-19 создаст проблемы для прибыльности отрасли. В дополнение к потерям, связанным с пандемией, доход от инвестиций будет оставаться низким, поскольку процентные ставки будут оставаться на околонулевых уровнях в течение более длительного периода времени, что влияет сектор страхования рисков и накоплений. Рост корпоративных дефолтов может привести к потерям на вложенных активах. В сегменте страхования жизни выплаты по претензиям из-за COVID-19, вероятно, будут иметь ограниченное влияние, но падение продаж и доходов от комиссий из-за ограниченного личного взаимодействия в связи с карантинными мерами, отразится на прибыли страховщиков в этом году. С другой стороны, COVID-19 остановил рост тарифов в рисковом страховании, тенденция, которая, вероятно, продолжится на фоне потенциально высоких потерь и сокращения страхового покрытия, особенно в коммерческих линиях. Это ожидаемое снижение страхового спроса повысит прибыль страховщиков в долгосрочной перспективе. Опыт финансовых и экономических кризисов этого года повысит осведомленность о новых рисках и спрос на защиту от рисков во многих сферах бизнеса. Шок COVID-19, вероятно, ускорит и другие изменения парадигмы, такие как реструктуризация глобальных линий поставок для смягчения будущих рисков сбоев в работе бизнеса, что приведет к появлению новых страховых пулов в сфере страхования имущества, инженерного обеспечения и страхования имущества. | Фориншурер |

- Український бізнес у січні 2024 погіршив перспективи своєї діяльності - опитування НБУ

- Український бізнес очікує зростання ділової активності в 2024 році. Опитування НБУ

- Lloyd’s визначив найбільші загрози для ланцюгів постачання та виклики для страховиків

- GDV: кожен п’ятий "спортивний" страховий випадок трапляється з лижниками

- EIOPA презентувала дослідження ризиків андеррайтингу в ризиковому страхуванні

Страховая отрасль намерена преодолеть глобальный экономический спад, вызванный COVID-19, в этом году. Самый резкий экономический спад с 1930-х годов приведет к падению спроса на страхование в 2020 году, особенно на продукты для страхования жизни (глобальные премии сократятся на 6%), в то время как рынок рискового страхования сократится незначительно (-0,1%).

Страховая отрасль намерена преодолеть глобальный экономический спад, вызванный COVID-19, в этом году. Самый резкий экономический спад с 1930-х годов приведет к падению спроса на страхование в 2020 году, особенно на продукты для страхования жизни (глобальные премии сократятся на 6%), в то время как рынок рискового страхования сократится незначительно (-0,1%).