Искусственный интеллект обещает в перспективе совершить переворот в целом ряде отраслей, но вместе с колоссальными перспективами появляются и новые риски. В своем исследовании Allianz рассмотрел новые сценарии убытков и ответственности.

В новом отчете страховщик выявил ключевые преимущества и вызовы, которые несет с собой все более широкое применение искусственного интеллекта в обществе и промышленности, включая индустрию страхования. Искусственный интеллект, также называемый машинным обучением – это, по сути, программное средство, способное думать и учиться, как человек.

«Взлет искусственного интеллекта: будущие перспективы и возникающие риски» (2,1 МБ)

«Взлет искусственного интеллекта: будущие перспективы и возникающие риски» (2,1 МБ)

«Искусственный интеллект несет как потенциальные преимущества, так и вызовы во многих областях: экономика, политика, мобильность, здравоохранение, оборона и охрана окружающей среды. Чтобы максимизировать преимущества внедрения продвинутых технологий на основе искусственного интеллекта в обществе, потребуются новые стратегии управления рисками», – говорит Михаэль Брух, возглавляющий Департамент анализа новых тенденций AGCS.

- Индустрия страхования одной из первых начала использовать технологии на основе искусственного интеллекта в целях автоматизации повторяющихся процессов, придания импульса анализу рисков и улучшения взаимодействия с клиентами.

- Технологии на основе искусственного интеллекта повысят уязвимость компаний для кибер-атак и технических сбоев, что приведет к более крупномасштабным убыткам и нарушениям в работе.

- Компании столкнутся с трудностями, связанными с переходом ответственности от человека к машине и ее производителю. Необходима новая концепция риск-менеджмента, учитывающая рост убытков, вызванных использованием искусственного интеллекта.

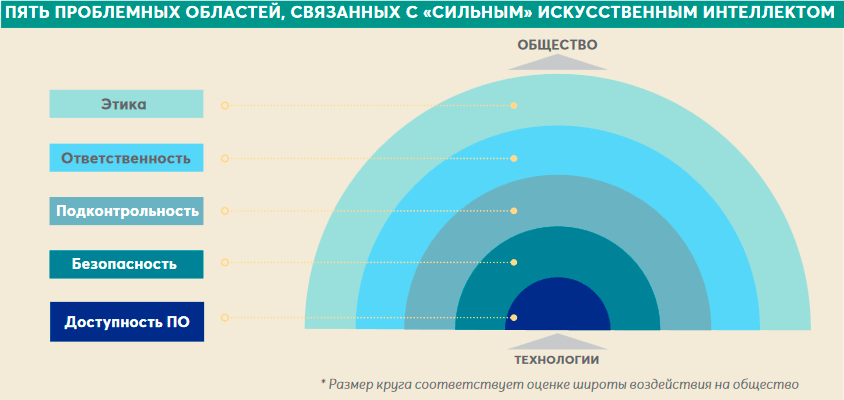

- Риск-менеджмент – ключевой инструмент, способный максимизировать чистую выгоду от использования искусственного интеллекта. При этом критически важными аспектами для выявления угроз становятся доступность программных средств, безопасность, учет, ответственность и этические вопросы.

Ученые уже сегодня поставлены перед фактом: AI способен к самообучению почти в той же степени, что и человек. Работа искусственного мозга, как и человеческого, основывается на множестве нейронных связей, которые нарабатываются в результате накопленного машиной опыта. Учитывая, что производительность AI намного выше, чем у человеческого мозга, процесс обучения робота будет идти гораздо быстрее. Так, в 2014 году суперкомпьютер смог решить одну из математических задач Эрдёша, решение которой настолько сложное, что человек не в состоянии его проверить – один файл с уравнением занимает 13 гигабайт. Очевидно, что в плане интеллектуальной работы AI уже опередил человека, а после 2030 года, по мнению специалистов, искусственный разум будет превосходить нас по общему уровню сознания.

Учитывая скорость развития AI в скором времени умные машины смогут вообще обходиться без человека.

Чат-боты, автономные роботы-автомобили и связанные машины на цифровых производствах предвестники недалекого будущего: широкое применение технологий искусственного интеллекта дает компаниям множество преимуществ, таких как повышение эффективности, снижение количества повторяющихся задач и улучшение качества обслуживания клиентов. В то же время, если эти технологии попадут не в те руки, потенциальные угрозы смогут легко уравновесить столь значительные преимущества. По мере того, как общество и экономика становятся все более взаимосвязанными, растет и уязвимость перед кибер-атаками или техническими сбоями, равно как и вероятность крупномасштабных нарушений в работе, сопряженная с колоссальными финансовыми убытками. Компаниям также придется столкнуться с новыми сценариями возникновения обязательств, поскольку ответственность за принятие решений переходит от человека к машине и ее производителю.

Сегодня «слабые» или базовые формы искусственного интеллекта способны выполнять конкретные задачи. Будущие же поколения технологий на основе так называемого «сильного» искусственного интеллекта смогут решать более сложные проблемы и осуществлять комплексные операции. Искусственный интеллект начинает применяться практически в каждой отрасли – от чат-ботов, предлагающих финансовые консультации, до технологий, помогающих врачам в диагностике рака. Искусственный интеллект применяется для управления автономными автомобилям, прогнозирования погоды, осуществления финансовых операций или для мониторинга и управления промышленными машинами. По мнению Accenture, к 2035 году искусственный интеллект может обеспечить увеличение годового экономического роста 12 развитых стран в 2 раза.

Но вместе с этой потенциальной выгодой появляются и риски. Два разных лица новых технологий, таких как искусственный интеллект, иллюстрируют кибер-риски, которые являются одними из самых больших рисков для компаний согласно Барометру рисков Allianz 2018 года: программное обеспечение на основе искусственного интеллекта может снизить кибер-риски для компаний путем повышения качества выявления атак, но может также и увеличить их, если хакеры получат контроль над системами, машинами или транспортными средствами. Искусственный интеллект может проложить путь более серьезным и более целенаправленным инцидентам в области кибер-безопасности, снижая расходы на организацию атак. Одна и та же хакерская атака или ошибка программирования может быть повторена на множестве машин. Уже подсчитано, что крупная глобальная кибер-атака может принести убытки, превышающие $50 млрд.[2], но даже 12-часовой перерыв в работе поставщика облачных услуг способен вызвать убытки на сумму около $850 млн.

Новые возникающие риски искусственного интеллекта

Чтобы выявить возникающие риски, связанные с искусственным интеллектом, Allianz сконцентрировался на пяти ключевых аспектах – доступности программного обеспечения, безопасности, учету, ответственности и этическим вопросам.

При принятии надлежащих мер в каждой из этих сфер развитие и внедрение искусственного интеллекта наносит наименьший вред обществу. Превентивные меры, снижающие риски непреднамеренных последствий, чрезвычайно важны».

Например, в области безопасности ускоренное выведение на рынок систем на основе искусственного интеллекта может привести к их недостаточной или небрежной проверке на предмет соответствия, а она необходима для того, чтобы гарантировать установку безопасных, функциональных и защищенных от кибер-атак систем. Это, в свою очередь, может привести к увеличению количества дефектной продукции и случаев ее отзыва.

Что же касается ответственности, системы на основе искусственного интеллекта могут в дальнейшем принять на себя многие решения, которые ранее были прерогативной человека, но по закону они не могут нести ответственность за эти решения. В целом ответственность за дефекты, которые наносят ущерб пользователям, несет производитель интеллектуальных систем или разработчик их программного обеспечения. Однако решения искусственного интеллекта, которые не связаны напрямую с дизайном или производством, но принимаются системой по причине интерпретации ею реальности, не будут иметь явно выраженного виновника, согласно действующему законодательству.

Оставлять принятие решений судам может оказаться дорогим и неэффективным способом, если количество убытков, принесенных искусственным интеллектом, начнет расти. Решить проблему недостаточной юридической ответственности может создание экспертных агентств или органов власти, которые разработают концепцию ответственности, в рамках которой разработчики, производители или продавцы продукции на основе искусственного интеллекта будут нести ограниченную гражданско-правовую ответственность.

Тем временем, страховщики будут играть ключевую роль в минимизации, управлении и передаче новых возникающих рисков, связанных с технологиями искусственного интеллекта. Чтобы в равной степени защитить и потребителей, и компании, традиционные покрытия потребуется скорректировать. Страхование должно будет лучше нейтрализовывать определенные риски для компаний, такие как кибер-атаки, перерыв в производстве, отзыв продукции и репутационный ущерб. Скорее всего, будут приняты новые модели страхования ответственности, например, в таких областях, как автономные автомобили. Это повысит давление на производителей и продавцов программных средств и снизит прямую ответственность потребителей.

В 2018 году развитие искусственного интеллекта уничтожит 9% рабочих мест. Страховая сфера — не исключение.

Страховщики одними из первых начали использовать искусственный интеллект

Индустрия страхования начала пользоваться машинным обучением на раннем этапе, поскольку в ней анализируются большие объемы данных и много повторяющихся процессов.

У искусственного интеллекта колоссальный потенциал по улучшению цепочки создания ценности в страховании. Он поможет автоматизировать страховые процессы, чтобы обеспечить нам лучшее качество обслуживания клиентов. Благодаря этому оформление полисов и урегулирование убытков станет быстрее и эффективнее.

Придав импульс анализу данных, искусственный интеллект также обеспечит страховщикам и их клиентам значительно лучшее понимание их рисков, так чтобы их можно было более эффективно снижать и разрабатывать новые страховые решения. Например, аналитика на основе искусственного интеллекта может помочь компаниям лучше понимать кибер-риски и улучшать защиту от них. В то же время, технологии помогут страховщикам выявлять масштабируемые кибер-риски. Наконец, но не в последнюю очередь, искусственный интеллект изменит образ взаимодействия страховщиков со своими клиентами, обеспечив их обслуживание в круглосуточном режиме.

Влияние искусственного интеллекта на формирование ценности в страховании

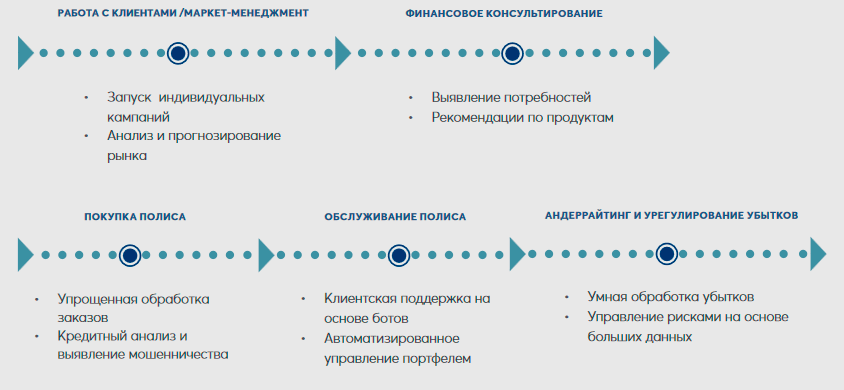

Искусственный интеллект также повлияет на то, какую ценность страхование несет для клиентов. Другими словами, сегодняшние технологии на основе искусственного интеллекта улучшают цепочку формирования ценности в страховании, делая его более эффективным в нацеливании на потребности клиента и в оказании услуг своевременно и по более низкой цене. Самые распространенные технологии, имеющие непосредственное отношение к цепочке формирования ценности в страховании, описаны ниже. Такие технологии повышают производительность страхования, предоставляя клиентам большую ценность за меньшую цену и в меньший срок.

Интеллектуальные агенты

В будущем искусственный интеллект будет оказывать андеррайтерам поддержку при анализе данных и оценке рисков. Существует много областей, такие как репутационные риски, кибер-риски, цепочка поставок и экономические и климатические риски, в которых машинное обучение может помочь компаниям лучше понимать свои риски. Искусственный интеллект также может использоваться вместе с другими новыми технологиями, такими как блокчейн, чтобы сделать возможным оказание новых, более быстрых и более клиентоориентированных услуг. Например, датчики на транспортных контейнерах уже сейчас предоставляют данные о местоположении и состоянии груза, которые после анализа могут активировать страховое покрытие или меры по снижению ущерба, если товары повреждены. Результаты анализа данных и аналитика при помощи искусственного интеллекта помогут раздвинуть границы страхуемого, дополнить существующие продукты и дать начало новым решениям по передаче рисков в таких областях, как перерыв в производстве без физического ущерба и репутационный ущерб.

Как искусственный интеллект влияет на операции страхования

Маркет-менеджмент и работа с клиентами

В отличие от других отраслей, сектор страхования характеризуется относительно низкой частотой взаимодействия с клиентами (обычно клиенты обращаются к страховщику только при покупке продукта или при заявлении убытка). Поэтому возможность использовать клиентские данные для понимания предпочтений клиентов чрезвычайно важна. Искусственный интеллект может быть в этом полезным, сортируя и анализируя клиентскую информацию и предоставляя точные профили клиентов при разработке успешных индивидуальных маркетинговых кампаний. Кроме того, искусственный интеллект помогает разобраться в колоссальных объемах рыночных данных, включая экономический спрос, предложения конкурентов и рыночную волатильность, чтобы установить тарифы на продукты в соответствии с текущим и прогнозируемым спросом.

Финансовое консультирование

Технологии на основе искусственного интеллекта также помогают рекомендовать новые продукты потенциальным клиентам. В частности, когда индивидуальные профили и цели клиентов сопоставляются с доступными продуктами автоматически, процесс консультирования по продуктам проходит быстрее и более эффективно. С учетом того, что страховые продукты по своей природе являются сложными, искусственный интеллект может предоставить индивидуальные иллюстрации действия продуктов и помочь клиентам выявить свои потребности в страховании, особенно когда речь идет о продуктах из нескольких составляющих, таких как накопительное страхование жизни.

Покупка страхового полиса

Во время покупки и перед передачей в андеррайтинг страховой полис необходимо обработать и проанализировать. Такой процесс может занять несколько часов и даже дней, если делать его вручную. Искусственный интеллект позволяет автоматизировать обработку заказов, взяв на себя различные виды проверки данных и фактов, такие как выявление мошенничества и кредитный анализ. В результате клиент получает лучший опыт взаимодействия с компанией за счет ускорения процесса покупки.

Обслуживание договоров

В период действия страхового полиса чат-боты могут оказывать клиентам поддержку круглосуточно. Более того, корректировки полисов, такие как диверсификация портфеля и профилирование рисков, могут осуществляться автоматически с использованием алгоритмов на основе искусственного интеллекта.

Андеррайтинг и урегулирование убытков

С учетом больших объемов и актуальности данных по экономическим, демографическим, природным и рыночным условиям, существует большой потенциал более точного определения риска. Искусственный интеллект оказывает поддержку в процессе интерпретации данных по рискам, так чтобы у актуариев были самые современные модели для эффективного управления рисками.

Инвестиции страховщиков в искусственный интеллект в 2017 году выросли в 8 раз. Лидером тренда вновь оказались азиатские страны, в первую очередь Япония. В 2018 году японская страховая компания Mitsui Sumitomo поручит алгоритмам 90% административной работы отдела продаж. Отдел продаж Mitsui Sumitomo уже начал использовать алгоритмы для рутинных задач, среди которых: реагирование на обращения клиентов и контрагентов, обработка заявок на страхование, сортировка писем и другие административные задачи.

Крупнейшая финансовая группа Японии Mitsubishi UFJ Financial Group автоматизирует 9 500 рабочих мест, в том числе 30% персонала главного дочернего предприятия группы, банка Tokyo-Mitsubishi UFJ.

Как следствие, профессионалы с высокой квалификацией будут уделять больше внимания важным задачам, а рутинный труд поручат софту. У таких специалистов появится больше времени, а вместе с этим вырастет и их ценность на рынке труда. | Фориншурер