Рекордно высокий уровень капитализации, высокая прибыльность и растущая значимость сектора перестрахования отражают устойчивые показатели сектора на протяжении последних пяти лет.

Вместе с тем избыточная капитализация обусловливает рост конкуренции и давление на прибыль, в свою очередь, макроэкономические факторы негативно влияют на ожидаемые показатели прибыльности, уровень капитализации и позицию по риску многих перестраховочных компаний.

В мае 2013 года Standard & Poor's подтвердила рейтинги 23 крупных международных перестраховщиков в соответствии с новыми критериями присвоения рейтингов страховым и перестраховочным компаниям. Этот пересмотр подтвердил оценки позитивных факторов и рисков, характерных для сектора.

В частности, аналитики считают, что для перестраховочных компаний, как правило, характерен высокий уровень капитализации и прибыльности, что является позитивным рейтинговым фактором, однако высокий уровень рисков ограничивает профиль финансовых рисков.

Задача перестраховщиков заключается в том, чтобы ограничить риски, которые страховые компании не готовы оставлять на собственном удержании ввиду их влияния на результаты компании. Соответственно, для бизнес-модели сектора перестрахования характерен высокий уровень риска и волатильности.

Эти риски управляемы при наличии детально разработанной системы риск-менеджмента, определяющей готовность компании к принятию рисков и включающей применение различных моделей.

Подобные системы оказали позитивное стабилизирующее влияние на профиль финансовых рисков перестраховщиков в стрессовых условиях, включая большое число катастрофических событий в 2011-м и 2012 гг. и в период финансового кризиса, когда хорошее качество активов, низкие суверенные риски и избыточная капитализация свидетельствовали о большей стабильности рейтингов перестраховщиков в сравнении с компаниями других секторов.

Рост продуктов и услуг перестрахования, а также прибыльности этого рынка обусловили возникновение новых форм конкуренции и привлечение нового капитала. Рост такого рода конкуренции так же значим, как и выход на рынок бермудских перестраховщиков в течение последних 20 лет, и в этих условиях действующие компании будут вынуждены корректировать свою стратегию, чтобы на равных сосуществовать с новыми игроками. Ожидаются некоторые изменения в секторе, которые будут свидетельствовать о начале структурных перемен в конкурентной среде.

Макроэкономические риски также представляют угрозу для конкурентной среды, равно как и для профиля финансовых рисков перестраховщиков. Более высокие процентные ставки оказывают давление на «раздутые» балансы компаний, тогда как инфляция, давление со стороны регулирующих органов и изменение темпов роста на глобальных рынках усугубляют риски, которыми должны управлять перестраховщики.

Согласно анализу достаточности капитала, скорректированного с учетом рисков, по состоянию на конец 2012 г. доля рисков, обусловленных структурой активов на балансе страховых компаний, в совокупном скорректированном капитале компаний росла быстрее, чем доля рисков, связанных со структурой обязательств и резервированием (по сравнению с уровнем 2011 г.).

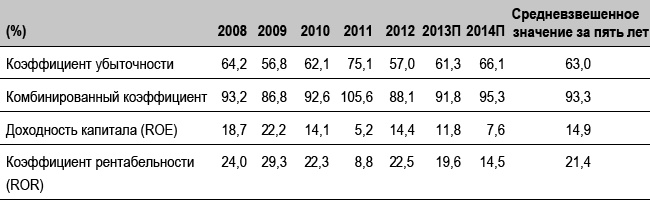

Профиль бизнес-рисков перестраховщиков зависит от роста конкуренции и увеличения емкости сектора. Однако прогнозируемый постепенный рост процентных ставок может в некоторой степени ослабить это давление в ближайшие два года. Перестраховщики Северной Америки в большей степени зависят от этого сценария, который предполагает снижение показателей прибыльности в ближайшие два года. Согласно прогнозу S&P, комбинированный коэффициент по сектору составит 91% в 2013 г., коэффициент рентабельности (ROR) — 20% и доходность капитала (ROE) — 12%.

Показатели прибыльности перестраховочных компаний, 2008-2014 (прогноз) гг.

Анализ перестраховочных компаний S&P отражает их зависимость от различных факторов риска, что свидетельствует о сложности бизнес-модели перестраховщиков. S&P рассматривает взаимосвязь между различными факторами, влияющими на уровень рейтингов, и макроэкономическими факторами, а также проводим анализ основных характеристик наиболее успешных перестраховочных компаний в сравнении с другими перестраховщиками. S&P также использует обновленную методологию, чтобы описать потенциальное влияние каждого из этих рисков на рейтинги перестраховочных компаний.

Адаптация профиля бизнес-рисков к новым условиям

Глобальное присутствие на международном рынке перестрахования и масштаб деятельности перестраховочных компаний, значительная диверсификация страховых продуктов и уровень прибыльности подтверждают мнение о сильном профиле бизнес-рисков этих компаний. Однако избыточная емкость, низкая производительность глобальной экономики и ограниченные возможности прибыльного вложения капитала представляют собой угрозу для перестраховочных компаний, имеющих узкопрофильные или недифференцированные бизнес-модели.

Чтобы сохранить свою долю рынка и конкурентные преимущества, наиболее успешные перестраховочные компании должны превосходить уже имеющихся и новых конкурентов по ряду параметров. Компании должны постоянно искать инновационные пути развития, чтобы расширять масштаб деятельности в условиях постоянно меняющейся экономики. Прогнозируемое значение ВВП для многих развивающихся рынков предполагает возможный существенный рост, однако проникновение страховых услуг на этих рынках очень невелико, что, с нашей точки зрения, может обусловить появление тех или иных позитивных тенденций, связанных с этим ростом, но только в долгосрочной перспективе. Компании сектора перестрахования традиционно являются пионерами в области инновационных продуктов, таких как страхование дожития, ценные бумаги со страховой составляющей, страхование компьютерных рисков и страховое покрытие в случае похищения и требования выкупа.

Чтобы выжить в новых условиях, перестраховщикам необходимо следовать этой тенденции в дальнейшем, поддерживая при этом приемлемое соотношение риска и прибыльности. Процентные ставки, инфляция и рост ВВП оказывают значительное влияние на профиль бизнес-рисков перестраховочных компаний.

Альтернативные источники капитала и конвергенция: структурные изменения или флеш-моб?

Исторически низкие процентные ставки и соответствующая низкая доходность традиционных инвестиционных инструментов заставляют крупных институциональных инвесторов обращать внимание на другие классы активов для получения более высокой прибыли. В первую очередь, инвесторов привлекает возможность увеличения доходности, сокращения эмиссионных расходов и отсутствия корреляции рисков, что, собственно и предлагают компании, специализирующиеся на перестраховании рисков, связанных с катастрофическими событиями.

Дополнительная емкость, обеспечиваемая новыми инвесторами, а также менее высокие целевые показатели доходности (например, 6-7% по так называемым «катастрофическим» облигациям и почти 9-10% для перестраховщиков) сразу же оказывают значительное давление на тарифы перестрахования. Это приводит к появлению новых перестраховочных продуктов в отдельных регионах.

Каким же образом перестраховщики ответят на возникающие угрозы для направления бизнеса, которое для многих перестраховочных компаний было самым рентабельным начиная с 2006 года? В случае недостаточно жесткого подхода к решению возникающих проблем перестраховщики, специализирующиеся на перестраховании катастрофических рисков, могут, что называется, остаться «на обочине» или будут просто передавать страховые риски на рынки капитала.

Некоторые компании передают риски на рынки капитала, используя инструменты типа сайдкаров (sidecars; специализированные перестраховочные компании, создаваемые в целях обеспечения перестраховщиков необходимой перестраховочной емкостью) или «катастрофические» облигации, другие инвестируют в альтернативные инструменты (сайдкары и ценные бумаги со страховой составляющей). Однако результатом такой стратегии является лишь сокращение существующих объемов перестрахования. Дальнейшая консолидация — другое вероятное решение проблемы сокращения объемов бизнеса.

Приток капитала из альтернативных источников, скорее всего, является временным явлением, учитывая текущие макроэкономические условия и некоторые специфические отраслевые риски. S&P ожидает отток капитала в сектор традиционных инвестиций, когда показатели доходности традиционных активов вернутся к долгосрочным историческим уровням, что также может спровоцировать значительные убытки в секторе перестрахования. Это произойдет в ближайшие 12-24 месяцев, а на 1 января 2014 года — дату возобновления контрактов — ожидается дополнительный приток капитала. В любом случае, при прогнозируемом сокращении емкости альтернативных источников капитала, в долгосрочной перспективе отдельные инвесторы будут по-прежнему играть важную роль в секторе.

S&P уже давно оценивает ценные бумаги со страховой составляющей как дополнительный продукт традиционного перестрахования, в частности за пределами американского рынка перестрахования имущества от катастрофических рисков. Страхователям необходимы определенные оговорки и условия страхового покрытия, которые сложно использовать в условиях рынка ценных бумаг со страховой составляющей, т.е. традиционную бизнес-модель необходимо адаптировать, хотя, скорее всего, без каких-либо дополнительных условий.

Несмотря на внимание рынка к вливаниям капитала со стороны третьих лиц, необходимо отметить, что ожидаемые в этом году выпуски ценных бумаг со страховой составляющей не превысят исторического максимума. В 2013 г. S&P ожидает выпуск «катастрофических» облигаций в размере $6-7 млрд. (исторический максимум — $7 млрд. в 2007 г.) и полагает, что объем выпуска сайдкаров не достигнет уровня 2006 г. — $3,5 млрд.

Имеет ли значение размер перестраховочной компании?

Недавние действия Berkshire Hathaway, третьего по величине перестраховщика в мире, иллюстрируют мнение о том, что масштаб деятельности может быть конкурентным преимуществом и вызвать цепную реакцию на рынке.

Berkshire Hathaway имеет опыт вложения значительных объемов капитала в рынки, находящиеся в стрессовых ситуациях, причем, как правило, со значительной прибылью. Текущие условия рынка позволили компании достичь очень высоких балансовых показателей, вместе с тем она имеет лишь несколько рынков, в которые может с прибылью инвестировать капитал в рамках крупных сделок. Аналитики отмечают изменения в стратегии группы: она приобрела подразделение андеррайтеров, ранее работавших в компании Lexington, чтобы занять лидирующее положение на американском рынке эксцедентного перестрахования и дополнительного страхования. Кроме того, компания договорилась о сделке с Aon Benfield о получении 7,5% розничного бизнеса Aon на Лондонском рынке.

Растущая конкуренция, скорее всего, приведет к усилению давления на тарифы. Если не учитывать рост тарифов в убыточных направлениях бизнеса, тарифы в целом остались на прежнем уровне или немного понизились по состоянию на даты возобновления контрактов — 1 января и 1 апреля. По состоянию на 1 июня и 1 июля — даты возобновления контрактов по страхованию имущества от катастрофических рисков в США — ускорились темпы снижения тарифов (15-20%), в частности в связи с увеличением потребностей в дополнительном капитале, обусловленным ростом риска ураганов в штате Флорида.

Перестраховщики и страховщики стремятся увеличивать емкость рынка, чтобы получить привилегированный доступ к размещению финансовых инструментов. Рассматриваемые крупные M&A-сделки оказались намного прибыльными, чем ожидалось.

Опыт работы по разным направлениям бизнеса также позволяет перестраховщикам предлагать своим клиентам весь возможный спектр услуг, что обусловливает устойчивость бизнеса. SCOR и Swiss Re сделали акцент на расширении продуктовой линейки с помощью новых решений в сфере передачи рисков прямого страхования и значительного увеличения емкости для крупнейших корпоративных клиентов.

Помимо договора Berkshire с Aon о квотном перестраховании, другие перестраховщики и страховщики заключают многосторонние и региональные соглашения с Aon и другими крупными брокерами, такими как Willis и Marsh. Это может свидетельствовать о новой парадигме рынка, которая определяет увеличение масштаба деятельности. Однако больше не значит лучше, и, тем не менее, подобные изменения могут быть необходимы.

Если тенденция продолжится, темпы консолидации менее крупных и менее дифференцированных перестраховщиков, которым сложно конкурировать в новых условиях, ускорятся. Стратегия выживания небольших и специализированных компаний может заключаться в увеличении масштаба и охвата деятельности и приобретении нового опыта андеррайтинга.

Но смогут ли небольшие специализированные перестраховщики выжить в новых условиях? S&P полагает, что, конечно, смогут. Некоторые наиболее прибыльные компании занимают перспективные рыночные ниши и предлагают своим клиентам уникальные специализированные продукты. Однако увеличивающееся давление на такую бизнес-модель в новых отраслевых и макроэкономических условиях. На глобальном рынке перестрахования осталось не так много свободных ниш, и находить новые ниши становится все труднее, равно как и защищать завоеванные позиции. Лишь немногие компании с высоким уровнем менеджмента могут успешно реализовать такого рода стратегию.

В поисках диверсификации профиля рисков

Крупные сделки, как правило, характеризуются значительной капиталоемкостью. Поэтому успешным перестраховщикам необходимо диверсифицировать профиль рисков в соответствии с требованиями к достаточности капитала. Взвешенный подход к диверсификации, позволяющий компании оставаться рентабельной, является позитивным фактором для рейтинга страховой компании, а также определяющим фактором при оценке ее конкурентной позиции.

Реализуя стратегию роста, перестраховщики обратили свое внимание на восточные и южные регионы. Так, Swiss Re и Lloyd's объявили о недавних корректировках стратегии и перспективах роста на рынках стран Азии и Латинской Америки. Другие крупные игроки, такие как Berkshire Hathaway и Fairfax, в условиях кризисной ситуации в 2011 году вложили значительные средства в азиатские рынки. Бермудские перестраховщики, используя близость своей страны к Бразилии и другим странам Латинской Америки, в последние годы расширяют присутствие на рынках этих стран. Другие перестраховщики, напротив, возвращаются на знакомые нишевые рынки западных стран вместо того, чтобы развивать свой бизнес на незнакомых или недостаточно прибыльных рынках. Такая стратегия вряд ли окажется жизнеспособной в долгосрочной перспективе.

Расширение географии бизнеса обеспечивает его диверсификацию и рост страховой премии, в то время как на насыщенных рынках развитых стран компании могут добиться не более чем стабилизации показателей. Географическая диверсификация позволяет компаниям смягчить последствия существенных убытков в случае выплат по страховым случаям в результате ухудшения экономической конъюнктуры или давления со стороны регуляторов на отдельных рынках.

Кроме того, на развивающихся рынках перестраховщики могут воспользоваться конкурентными преимуществами «первопроходцев». Опыт и компетенция являются основными конкурентными преимуществами крупных международных перестраховщиков в регионах в сравнении с местными компаниями, поскольку экономический рост рождает спрос на более сложные страховые продукты. Однако на таких развивающихся рынках, как Бразилия, Китай, Индия, страны Ближнего Востока и Северной Африки, а также страны Центральной и Восточной Европы, конкуренция становится все более ожесточенной.

Крупные перестраховочные компании в поиске новых рынков конкурируют не только между собой, но и с местными компаниями, которые стремятся защитить свое положение на рынке. На многих рынках регуляторы в целях защиты местных перестраховщиков по-прежнему ограничивают возможность получения лицензий для новых игроков. Эти факторы усугубляют трудности, с которыми сталкиваются перестраховщики, пытаясь обеспечить рентабельность вложенного капитала на этих перспективных рынках.

Регулирование рынка страхования и перестрахования усиливается

Несмотря на основные принципы, декларируемые Второй директивой по платежеспособности страховых и перестраховочных компаний стран ЕС (Solvency II), а также требования Международной ассоциации органов страхового надзора (IAIS), призванные способствовать унификации национальных систем регулирования, фрагментированность регулирования в глобальном масштабе является основным фактором, препятствующим международной экспансии, поскольку ограничивает доступ на рынки и обусловливает увеличение требований к достаточности капитала и операционных расходов.

В таких странах, как Китай, Бразилия, Индия и США, регулятивные требования ограничивают способности перестраховочных компаний конкурировать с местными игроками. Например, в Китае иностранные перестраховщики, которые хотят создать компанию с долей своего участия более 25%, должны проработать на рынке не менее 30 лет. В большинстве штатов США иностранные перестраховщики должны обеспечить 100%-ное обеспечение всех перестраховочных выплат, а в Бразилии перестрахователи должны передать не менее 40% премии местным перестраховщикам. Эти примеры регулятивных ограничений оказывают неблагоприятное влияние на потенциальную рентабельность бизнеса на этих рынках.

Однако есть и позитивные факторы, связанные с изменением и ужесточением регулятивных требований. Реализация требований Solvency II может привести к росту спроса на сделки, предусматривающие упрощенные требования к объему капитала для страховых компаний с более высоким уровнем платежеспособности. Однако запоздалое внедрение этих требований уменьшает востребованность таких продуктов на рынке.

Другим примером является готовность перестраховщиков заполнить нишу, освобождаемую банками в связи с ужесточением глобальных требований к достаточности капитала, в результате чего были ужесточены и правила кредитования. Учитывая объем инвестируемых активов, можно предположить, что перестраховщики могут без труда занять нишу прямого и опосредованного фондирования. Ожидается, что масштаб таких сделок по-прежнему будет достаточно небольшим, и, соответственно, влияние этого фактора на рейтинги будет нейтральным.

Инициатива Совета по финансовой стабильности и G20 по выделению страховщиков, имеющих высокую системную значимость для мировой отрасли страхования, представляет собой угрозу для бизнес-модели некоторых перестраховочных компаний. Напомним, что в июле 2013 года Совет озвучил список 9 страховых групп, имеющих высокую значимость для мировой отрасли страхования (G-SIIs), но отложил объявление подобного списка перестраховщиков до июля 2014 года. Эта инициатива может привести к ужесточению требований к достаточности капитала, увеличению давления со стороны регуляторов или ограничениям деятельности компаний.

Лишь немногие перестраховщики будут названы в качестве имеющих высокую системную значимость для мировой отрасли перестрахования, и не ожидаем какого-либо негативного влияния на рейтинги таких компаний, однако в долгосрочной перспективе эта инициатива может иметь позитивные или негативные последствия — в зависимости от реакции компании на новые требования регуляторов.

Профиль финансовых рисков перестраховочных компаний отражает баланс между двумя факторами: высокой капитализацией и прибыльностью, с одной стороны, и высокими рисками — с другой

Профиль финансовых рисков отражает баланс между двумя факторами. С одной стороны, S&P оценивает показатели капитализации и прибыльности в секторе как очень высокие, что подтверждается данными о прибыли и рекордно высоком уровне капитализации. Вместе с тем, такой уровень капитализации является «подушкой безопасности» в отрасли, характеризующейся высоким уровнем рисков. В связи с особенностями бизнес-модели и рисками, принимаемыми перестраховщиками, мы считаем, что значительная волатильность показателей капитализации и прибыльности может оказать существенное влияние на профиль рисков перестраховочных компаний. Высокие риски отражаются в нашей оценке позиции перестраховщиков по риску.

Некоторые перестраховщики обладают достаточными возможностями для того, чтобы уменьшить потенциальную волатильность путем диверсификации профиля рисков, мониторинга толерантности к риску и готовности к принятию рисков, и применяют защитные механизмы от рисков, убытки по которым могут заявляться и урегулироваться в течение длительного срока после окончания договоров страхования. По мере дальнейшей разработки системы оценки подверженности катастрофическим рискам, в частности рискам, убытки по которым могут заявляться и урегулироваться в течение длительного срока, мы ожидаем, что сможем разграничивать перестраховочные компании, подверженные большему или меньшему риску, в сравнении с компаниями аналогичной рейтинговой группы, учитывая уровень капитализации этих компаний.

Рекордно высокий уровень капитализации перестраховщиков в 2012 году

В конце 2012 года капитализация перестраховочных компаний была на рекордно высоком уровне, что является позитивным фактором для рейтингов этих компаний. Собственный капитал 40 крупнейших международных перестраховщиков за год вырос на 10%, составив $388 млрд. ($352 млрд. в 2011 г.). Совокупный скорректированный капитал (total adjusted capital — TAC) 23 крупных перестраховщиков, работающих в разных странах, составил $200,3 млрд. в конце 2012 года, что на 20% выше уровня 2011 года. Согласно модели оценки капитала S&P, скорректированного с учетом риска, капитализация сектора превышает уровень, соответствующий рейтингу «AAA», на $34 млрд., или 14%.

Однако такой уровень избыточного капитала вряд ли будет стабильным. По оценкам S&P, на конец 2011 года 11% капитала компаний группы сравнения включало нереализованную прибыль по инвестициям, которая может быть скорректирована или полностью исключена в случае непредвиденного изменения процентных ставок. Такая ситуация произошла в конце июня этого года, когда многие перестраховщики отразили в отчетности сокращение уровня нереализованной прибыли за первую половину 2013 года в связи с ростом стоимости казначейских облигаций США в результате роста процентных ставок.

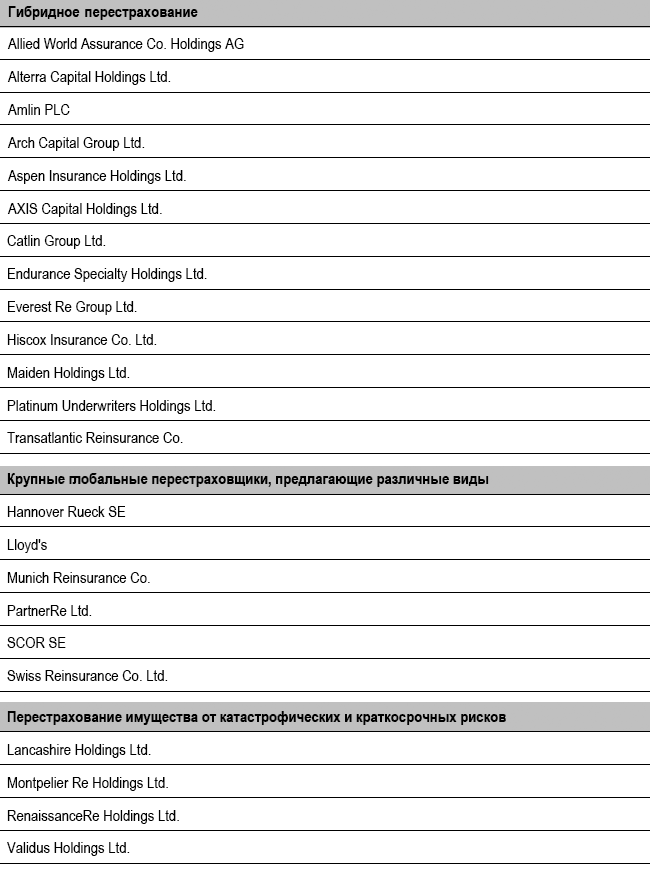

Крупные международные перестраховочные компании: по группам сравнения

Перестраховщики начали возвращать акционерам бὁльшие объемы капитала в абсолютном выражении в сравнении с предыдущими годами. Однако это не привело к снижению уровня капитализации в отрасли, поскольку прибыль перестраховщиков и капитализация до сих пор более чем компенсировали суммы возвращаемого акционерам капитала. В частности, дивиденды (специальные и очередные), выкуп акций и возврат капитала в иной форме составляли всего 60,2% нераспределенной прибыли компаний группы сравнения в 2012 году.

Прибыльность в прошлом не гарантирует прибыльности в будущем

В последние годы избыточный уровень капитализации в отрасли генерируется и сохраняется благодаря уровню прибыльности, превышающему прибыльность в большинстве других секторов. Однако наметившиеся тенденции и наши ожидания рисуют менее радужную картину в отношении будущей прибыли.

В 2012 году комбинированный коэффициент крупных международных перестраховщиков составил 88,1% и совокупный коэффициент рентабельности (ROR) — 22,5% (в сравнении со 105,6% и 8,8% соответственно в 2011 г.).

Столь высокие результаты, достигнутые в 2012 году, обусловлены главным образом значительно более низким уровнем убытков в результате катастрофических событий по сравнению с 2011 г. Ураган «Сэнди» был крупнейшим катастрофическим событием года — убытки составили $20-25 млрд. Согласно данным Swiss Re, 2012 г. стал третьим годом по величине убытков в результате катастрофических событий ($77 млрд.). Большая часть убытков осталась в секторе первичного страхования, поэтому убытки за 2012 г. можно считать средними по сектору перестрахования в целом.

За прошедшие 5 лет совокупный комбинированный коэффициент по крупнейшим перестраховочным компаниям составил 93,3% и совокупный коэффициент рентабельности (ROR) — 21,4%. В этот период был продемонстрирован потенциальный уровень прибыльности в отрасли в долгосрочной перспективе, поскольку здесь учитываются данные за период самых значительных убытков в результате катастрофических случаев (2011 г.), за 2 самых прибыльных года за всю историю отрасли (2007-й и 2009 гг.) и за 2 года со средней прибыльностью (2008-й и 2012 гг.).

Однако более глубокий анализ показывает, что на самом деле результаты не столь радужны. На уровень комбинированного коэффициента и показатели прибыльности повлияли суммы высвобождаемых резервов за предыдущие годы. За последние пять лет суммы высвобождаемых резервов в среднем обеспечили снижение комбинированного коэффициента на 8 процентных пунктов.

Инвестиционный доход в последние годы также способствовал росту прибыльности перестраховочных компаний. Однако темпы роста в последние годы снижаются, поскольку процентные ставки и уровень доходности достигли максимально низкого уровня. Согласно текущему экономическому прогнозу процентные ставки вырастут, но останутся ниже исторического уровня по крайне мере до 2015 года. Соответственно, ожидается уменьшение доли инвестиционного дохода продолжится, поскольку перестраховщики будут вынуждены реинвестировать высвобождаемые средства по менее высоким ставкам. Если исключить из показателей прибыли суммы высвобождаемых резервов и учесть ценовое давление и ожидаемое сокращение инвестиционного дохода, прогнозируемые показатели прибыльности в отрасли окажутся уже не столь высокими.

Позиция по риску нивелирует высокие показатели капитализации и прибыльности перестраховщиков

S&P уже анализировал высокий уровень риска и значительную волатильность, присущие бизнес-модели сектора перестрахования. В соответствии с обновленной методологией учитывается риск увеличения волатильности, оказывающий существенное влияние на профиль рисков перестраховщиков в рамках нашей оценки позиции по риску. Оценка позиции по риску сектора перестрахования характеризуется высоким уровнем рисков, но частично компенсирует оценку показателей капитализации и прибыльности как очень высоких.

При анализе рисков сектора перестрахования особое внимание уделяется катастрофическим рискам. По оценкам экспертов, одно катастрофическое событие, происходящее один раз в 10 лет, может свести на нет 80% среднего объема прибыли перестраховочной компании, а убыток по одному такому событию, происходящему один раз в 250 лет, может уменьшить капитальную базу перестраховщика в среднем на 40%.

Непредсказуемый и нерегулярный характер таких событий также увеличивает неопределенность оценки, т.е. высокие показатели могут свидетельствовать о значительной недооценке размера убытков перестраховщика в результате какого-либо значительного катастрофического события.

Согласно анализу S&P, на убытки, связанные с катастрофическими событиями, приходится 12 процентных пунктов комбинированного коэффициента по сектору за последние пять лет. Если мы исключим из анализа сумму высвобождаемых резервов, то средневзвешенный комбинированный коэффициент по сектору за указанный период составит 103,8% при стандартном отклонении 11%.

Однако возможные катастрофические события — лишь один из неблагоприятных сценариев для перестраховочных компаний. Резкое изменение объемов резервирования и инвестиций также может привести к быстрому и значительному сокращению капитальной базы. Согласно нашим исследованиям дефолтов низкие тарифы и недостаточные объемы резервов стали причиной краха большего количества компаний, чем катастрофические события.

Учитывая очень высокие показатели капитализации в секторе в настоящее время, мы не считаем риск резкого сокращения объема резервов существенным. По оценкам S&P, сокращение объемов резервов на 5-10% ухудшит показатель достаточности капитала перестраховщика менее чем на 5%. Сокращение резервов на 10% соответствует среднему показателю ухудшения резервов во время последнего «мягкого цикла» 1997-2001 гг. Однако в течение последних нескольких лет мы отмечаем признаки увеличения резервов по корпоративным направлениям бизнеса в США.

Инвестиционный портфель перестраховочных компаний также стал источником значительного риска для их баланса в конце 2012 г. (согласно модели оценки капитала S&P, скорректированного с учетом рисков). Риски активов в среднем составляют 29% совокупного скорректированного капитала. Компании стремятся компенсировать потенциальное уменьшение доходности по текущему инвестиционному портфелю, поэтому увеличивается их готовность осуществлять вложения, характеризующиеся более высоким уровнем рисков. Ряд перестраховочных компаний объявили об увеличении доли акций в инвестиционном портфеле, а некоторые из них рассматривают сокращение объема фондирования в результате уменьшения объема банковского кредитования как возможность для инвестиций в корпоративный сектор, характеризующихся более высокой доходностью, чем традиционные инструменты. Возможное изменение инвестиционного портфеля еще больше повысит требования к достаточности капитала, что снизит уровень избыточной капитализации.

Наряду с рисками, характерными для бизнес-модели сектора перестрахования, отмечаются сильные стороны, связанные с налаживанием процессов и механизмов контроля систем управления рисками в секторе. В целом мы считаем, что мировой сектор перестрахования характеризуется высокоразвитыми системами управления рисками компании (enterprise risk management — ERM), которые более результативны, чем аналогичные системы других секторов. Об этом свидетельствует большее число высоких или более высоких оценок ERM по сравнению с другими секторами, что в целом оказывает положительное влияние на рейтинги перестраховщиков (в соответствии с нашей методологией). Кроме того, если перестраховщики могут продемонстрировать более низкий уровень волатильности, сопоставимый с показателями других секторов страховой отрасли, это отражается в нашей оценке позиции по риску, и мы намерены учитывать такие различия в рамках нашей модели оценки.

Риски, связанные с макроэкономическими факторами, позволяют отличить победителей от проигравших

На профиль бизнес-рисков и финансовых рисков перестраховщиков оказывают влияние три ключевых макроэкономических фактора: риск изменения процентных ставок, инфляция и изменение ожидаемого темпа роста ВВП. Риск изменения процентных ставок может оказать значительное влияние на профиль риска перестраховщика, поскольку он влияет на многие рейтинговые факторы, такие как капитализация, прибыльность, размер резервов и конкурентная позиция. Способность перестраховщика управлять такими рисками отличает наиболее сильные компании от наиболее слабых.

Высокие процентные ставки повышают доходность инвестиций и не только

Процентные ставки оказывают значительное влияние на бизнес-модель перестраховочных компаний. Обычно низкая доходность оказывает существенное влияние на инвестиционный портфель перестраховщиков. После финансового кризиса, когда процентные ставки начали снижаться, многие перестраховщики ожидали, что низкий уровень процентных ставок, поддерживаемый политикой «количественного смягчения», будет временным явлением и что процентные ставки быстро вернутся к своему историческому уровню. Многие компании сократили дюрацию активов для защиты от этого риска. Однако ставки оставались на низком уровне дольше, чем ожидали многие компании, аналитики и инвесторы, поэтому перестраховщики обратили внимание на более доходные и рисковые активы или увеличили дюрацию существующих активов для получения более высокого инвестиционного дохода.

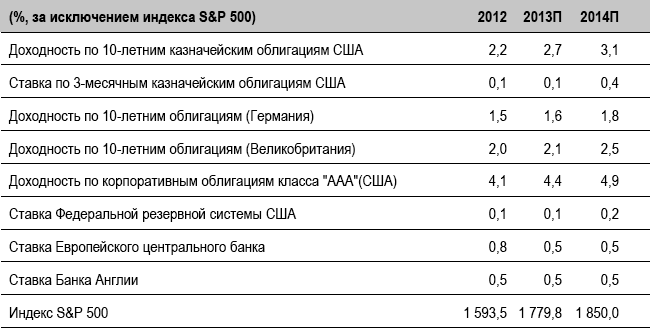

S&P ожидает, что по сравнению с 2012 годом процентные ставки на развитых рынках в 2013 г. вырастут лишь немного, в 2014 г. их рост будет несколько выше, но все еще останется незначительным, в 2015 г. будет отмечаться более заметное увеличение. В настоящее время перестраховщики будут стремиться получать достаточные доходы по инвестициям, и без увеличения прибыльности по операциям страхования им будет сложно поддерживать высокий уровень прибыльности.

Экономический прогноз: процентные ставки и рынки ценных бумаг, 2012-2014

Увеличение ставок не только позволит перестраховщикам повысить доходность инвестиций, но и может ослабить конкуренцию на некоторых ключевых рынках. Если процентные ставки и доходность традиционных инвестиций вернутся к своему историческому уровню, это может привести к отказу от некоторых альтернативных инструментов инвестирования, таких как вложения в ценные бумаги со страховой составляющей или ценные бумаги компаний развивающихся рынков, поскольку соотношение риска и прибыли станет менее привлекательным для инвесторов. Это может несколько смягчить конкуренцию и страховые тарифы по сравнению с уровнем, наблюдаемым в последние 18 месяцев, однако и высокие процентные ставки могут обусловить новый этап снижения цен, поскольку перестраховщики смогут генерировать большую часть ROE за счет инвестиционной составляющей.

Инфляционное давление

Проводимая в последнее время стимулирующая денежная политика, которая предусматривает низкие процентные ставки центральных банков и различные формы «количественного смягчения» в крупнейших экономиках мира, может быть прекращена в ближайшие годы. Однако сложно сказать, привела ли эта политика к снижению темпов инфляции или в результате ее прекращения нас ждет резкий инфляционный скачок. В среднесрочной перспективе, как и в ближайшие 2 года, темпы роста инфляции останутся низкими. Таким образом, в настоящий момент инфляция не сможет привести к сокращению капитализации в секторе.

Проблемы роста перестраховщиков

Значительное влияние на конкуренцию в мировой отрасли перестрахования могут оказать прогнозируемые темпы экономического роста. Экономическое благополучие этого рынка и уровень получаемых им иностранных инвестиций исторически зависят от состояния мировой экономики. После недавнего заявления Федеральной резервной системы США о сокращении бюджетных затрат, развивающиеся страны столкнулись с желанием инвесторов вкладывать средства в более качественные рыночные инструменты. Это отнюдь не беспрецедентное явление, подобное наблюдалось и во время финансового кризиса. В периоды кризисов или нестабильности развивающимся странам приходится нелегко, так как инвесторов больше привлекают более безопасные «развитые» экономики.

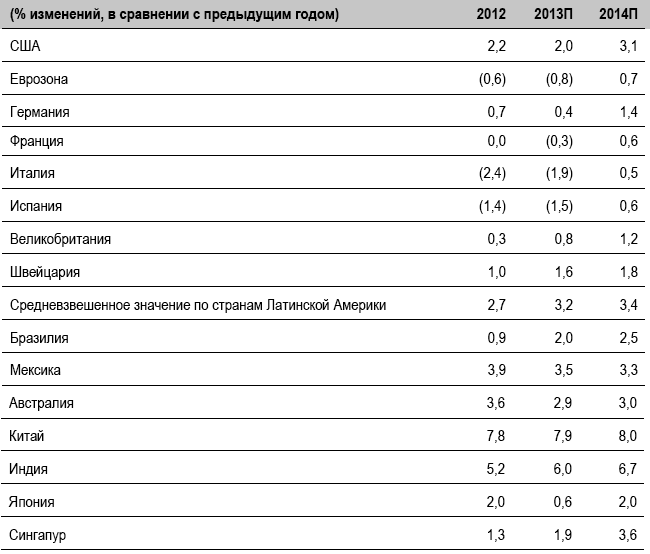

Экономический прогноз: реальный ВВП в 2012-2014 гг.

Замедление притока инвестиций на развивающиеся рынки привело к более умеренным темпам роста ВВП по сравнению с ожидаемыми, что подтверждается недавним пересмотром оценки Международного валютного фонда ожидаемых темпов роста экономик развивающихся стран. Вместе с тем, в связи с улучшением экономической конъюнктуры и ростом, отмечаемым на рынках западных стран, в частности в США, инвесторы могут переосмыслить планы относительно инвестирования в развитие инфраструктуры, человеческих ресурсов и капитала в новых странах и регионах. Однако такой сценарий не учитывает долгосрочные перспективы.

Благополучие — хороший учитель, однако более значимый урок мы получаем, преодолевая трудности

S&P считает, что отрасль перестрахования в течение последних пяти лет характеризуется значительной устойчивостью, что обусловило рекордно высокий уровень капитализации, высокие показатели прибыльности и в последнее время — усиление значимости сектора.

Перестраховщики учатся на собственных ошибках, сделанных в период «мягкого цикла» в конце 1990-х и начале 2000-х гг., и улучшение систем управления рисками помогло защитить отрасль от недавнего спада на рынке и в экономике в целом. Однако бизнес-модель перестраховочных компаний подвергается давлению со стороны как внутренних, так и внешних факторов. Избыточная и к тому же растущая капитализация угрожает конкурентоспособности и рентабельности перестраховочных компаний, при этом макроэкономические факторы ставят под вопрос прибыльность, капитальную базу и позицию по риску многих перестраховщиков.

Для перестраховочных компаний, игнорирующих текущие тенденции, единственной альтернативой остается уход с рынка, ориентированность на продукты широкого спроса или консолидация. С другой стороны, некоторые перестраховщики вполне готовы к работе в изменившихся условиях и смогут получать прибыль при изменении конъюнктуры.

.....................................

Обзор S&P «Рост напряженности на рынке перестрахования» (242 КБ)

Обзор S&P «Рост напряженности на рынке перестрахования» (242 КБ)

.....................................

Авторский коллектив: Деннис Сугру, Таофик Гхариб, Марк Коулмен, Ведущие кредитные аналитики Standard & Poor's

| Материал предоставлен Фориншуреру службой кредитных рейтингов Standard & Poor's