События прошлого года будут оказывать важное влияние на развитие и на перспективы национального рынка страхования. Во-первых, по страхованию, как и по всем другим отраслях, ощутимо ударила пандемия коронавируса и карантинные ограничения. Во-вторых, это был первый год, точнее полгода, проведенные рынком под надзором нового регулятора, которым в июле 2020 стал Национальный банк Украины.

Основные вызовы отрасли страхования, безусловно, связаны с изменением регуляторной политики и полным пересмотром законодательной и нормативной базы, инициированными НБУ.

Пока у представителей рынка есть значительное количество системных замечаний к этому процессу. Стратегические подходы регулятора двух важных секторов экономики: банковского и небанковского финансового рынка – базируются на разных принципах и, можно сказать, дискриминируют небанковские финучреждения, делая из них фактически «золушек» в финансовой семье государства.

Для банковского сектора был предусмотрен ряд послаблений требований и нормативов в связи с пандемией COVID-19 и вызванного ею снижения экономической активности (введение новых антикризисных мер для смягчения последствий карантина, снижение требований к минимальному размеру регулятивного капитала банка, отсрочка вступления в силу определенных требований, увеличение времени для очистки баланса от непрофильных активов и т.п.).

В то же время для небанковских финансовых учреждений, в том числе и для страховых компаний, постоянно и систематически усиливаются регуляторные требования. Также мы еще в начале пандемии обращали внимание, что со стороны регулятора отсутствует стратегическое видение, инициативы по развитию рынка страхования и антикризисные меры для преодоления последствий пандемии коронавируса.

Негативным трендом является отсутствие вектора развития и поддержки отрасли в работе нового регулятора. Это принципиальная ошибка. Даже в странах ЕС в ходе текущего пересмотра Директивы Solvency II обновляются основные принципы, среди которых теперь указаны большая поддержка развития отрасли и баланс интересов потребителей страховых услуг и страховщиков.

Вызывает вопросы безосновательная спешка (при наличии действующих нормативных актов Нацкомфинуслуг и Кабмина), с которым готовятся новые документы НБУ. Кроме того, есть замечания к уже разработанным документам в части выхода за границы полномочий, некачественного анализа регуляторного влияния, к отсутствию реальных экономических расчетов последствий воздействия на бизнес нормативных документов, в том числе и на объем дополнительных расходов страховщиков в соответствии с новыми регуляторными требованиями, не рассматриваются альтернативные варианты решения проблем. Есть случаи обнародования проектов нормативных актов, не соответствующих нормам законодательства.

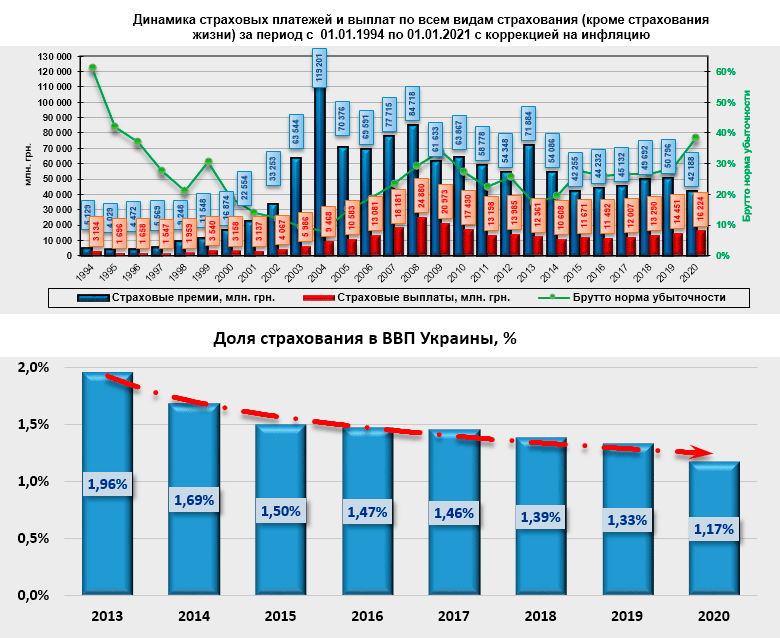

Анализируя показатели рынка страхования по итогам 2020 г., мы не можем разделить оптимизма Национального банка, который считает, что состояние отрасли улучшилось. В частности, валовые премии сократились на 14,2% по сравнению с 2019 г., при этом в сегменте нон-лайфа падение еще больше – 16,3%. Не лучше выглядит картина, если проанализировать ключевые показатели, учитывая годовой уровень инфляции, или привязав их к валютному эквиваленту: объем выплат и уровень убыточности растут на фоне уменьшения объемов премий так, что в 2020 году мы получили худшие показатели за последние 10 лет.

Рост доли страхования в ВВП Украины был определен как один из индикаторов развития отрасли в «Стратегии развития финансового сектора Украины до 2025 года». В 2020 г. доля страхования в ВВП уменьшилась (с 1,3% до 1,17%).

Что касается непосредственно итогов работы нашего объединения, то, во-первых, Ассоциация как всегда принимает самое активное участие в разработке нормативной и правовой базы страхования. Ни один нормативно-правовой документ, начиная от текста законопроекта «Про финансовые услуги и финансовые компании» и «Про страхование», и завершая целым рядом проектов НПА НБУ, не остался необработанным. Это огромный объем, учитывая тот темп и активность, с которыми НБУ предлагает для рассмотрения и обсуждения новые проекты документов.

За последние 12 месяцев две компании-участники нашего объединения завершили работу на рынке. Как ни странно, такой печальный факт – одновременно пример того, что прекращение деятельности страховщика может происходить цивилизованным путем, с полным выполнением своих обязательств и передачей их и портфеля другой страховой компании. Мне больно видеть, когда национальный рынок покидают именно такие компании: проработавшие десятки лет без каких бы то ни было замечаний к их деятельности, всегда качественно выполнявшие обязательства, со своим сформированным кругом лояльных и благодарных клиентов. Только завышенные требования к капитализации заставили их уйти с рынка, так как для них продолжение деятельности стало экономически нецелесообразным.

Однако к нам присоединилось несколько новых участников, и по общему количеству страховых компаний наше объединение остается крупнейшим на украинском рынке. Приятно отметить, что подавляющее большинство компаний-участников (напомню, значительная часть участников объединения – бизнес с национальным капиталом, среднего или небольшого размера, региональные компании) закончили год с положительным финансовым результатом, повысив количество заключенных договоров, объем премий и выплат. Они имеют высокие национальные рейтинги стабильности и показатель покрытия активами обязательств, который существенно больше, чем у компаний-лидеров по объемам платежей. Обращаю на это внимание, особенно учитывая то, что среди участников Ассоциации только треть компаний – члены Моторного бюро. Более половины наших страховщиков не занимаются ОСАГО, то есть они не ведут бизнес, о котором в последнее время говорят, что он является «еще одним налогом на авто». Наши участники своей работой доказывают, что можно быть эффективным страховщиком, работая в определенной нише и имея портфель из продуктов по добровольным видам страхования, которые требуют большого опыта и квалификации для их продажи.

Как мы определяем основные цели рынка на текущий год и на чем будет концентрироваться работа Ассоциации?

1. Продолжаем последовательно отстаивать позицию необходимости сохранения баланса интересов государства, бизнеса и потребителей финансовых, в том числе и страховых, услуг. В первую очередь, этот принцип должен найти отражение на законодательном и нормотворческом уровне.

Тексты обоих законопроектов, поданных в ВР в текущем году: закона «Про финансовые услуги и финансовые компании» и закона «Про страхование» требуют существенной доработки. Введение европейских стандартов и практик, о чем мы неоднократно говорили, должно происходить без «идолопоклонничества» перед иностранным опытом и с учетом реального состояния экономики и уровня развития рынка Украины. Выразительным примером вреда, который наносят невзвешенные и бессистемные попытки «приблизиться к Европе» являются попытки внести в новый закон «О страховании» в части регулирования работы страховых посредников нормы Директивы «О страховой дистрибуции» (IDD) от 2016 года, когда в Украине еще не имплементированы положения Директивы «О страховом посредничестве» 2002 года, которая уже стала неотъемлемой частью национального законодательства в странах ЕС. Тогда как европейские страны потратили более полутора десятилетий на приспособление к требованиям Директивы «О страховом посредничестве», прежде чем переходить под действие норм IDD.

2. «Бить по рукам» за откровенно странные налоговые инициативы, ведущие к ухудшению бизнес-климата в отрасли. За последние годы мы пережили несколько таких. А сейчас видим попытки ввести страховой акциз со страхователей или даже обложить страховые платежи НДС. Вопрос совершенствования налоговой политики в страховой отрасли остается актуальным, поскольку мы фактически имеем двойное налогообложение (не только общий налог на прибыль, но и налог на страховые премии), которое нужно отменять.

3. Развитие лайфового страхования и пенсионная реформа. С тех пор, как корпоративное страхование жизни начало облагаться ЕСВ, оно фактически умерло, тогда как должно было бы стать весомой частью формирования второго уровня пенсионной системы. Не буду напоминать, насколько сложной вырисовывается перспектива обеспечения пенсионной защиты граждан Украины, учитывая демографическую и социально-экономическую ситуацию. Мы считаем нужным снять налоговые ограничения для корпоративных страхователей при заключении долгосрочных договоров с лайфовыми страховщиками. Также государство должно активнее привлекать их к пенсионной реформе.

4. Комплексное решение проблемы повышения страховой защиты в ОСАГО. Отдельные инициативы парламентариев (например, было зарегистрировано предложение о внесении изменений в действующий закон «Об ОСАГО» в части подходов к расчету страховых сумм) демонстрируют, что законодательная власть понимает социальную значимость вопроса, однако «точечная» замена отдельных норм вместо системных решений не является панацеей. Рынок не первый год говорит, что нужен новый закон «Об ОСАГО», который комплексно решит вопрос постепенного приближения уровня защиты наших участников дорожного движения к европейскому, а также создаст нормативную базу для дальнейшей технологической трансформации отрасли.

5. Страховой рынок должен быть лучше готов к инновационному развитию. В последнее время активно выходят на рынок необанки – структуры, благодаря технологиям, выполняющие банковские функции другим способом, чем классические банки. Следующий уровень развития финансовой отрасли – это возникновение неостраховщиков, в том числе и таких, которые работают, например, по модели обществ взаимного страхования. Несмотря на это, из новой редакции закона «О страховании» были изъяты нормы, которые ее определяют.

Недавно ассоциация «Страховой бизнес» и «Лига страховых организаций Украины» выступили учредителями нового профессионального объединения на страховом рынке – Саморегулируемой организации страхового бизнеса Украины, а еще раньше был подписан меморандум о сотрудничестве, к которому присоединился и Харьковский союз страховщиков.

Такое широкое представительство страховых организаций позволит подойти стратегически к трансформации национального страхового рынка. Очень приятно, что теперь вместе с нами два профессиональных объединения, стоявших у самых истоков становления украинской страховой отрасли.

Наша позиция остается неизменной – нацеленность на поддержку и защиту интересов всех страховых компаний, которые добросовестно работают и выполняют обязательства перед клиентами, независимо от размера и формы собственности страховщика, на сохранение разнообразия ландшафта отрасли в соответствии с духом и принципами Евродирективы Solvency II.