С годами на страховом рынке сложилась устойчивая практика — если инвестировать, то преимущественно в банковские депозиты.

Во-первых, это традиционный и понятный инструмент для страховщиков, опыта инвестирования в другие инструменты у них практически не было. Во-вторых, это взаимовыгодный обмен с банками, которые выступают хорошим каналом продаж страховых продуктов. Иногда на выбор в пользу депозитов влияло элементарно даже то, что банк находится в пешей доступности от офиса.

Однако в последние годы, вместе с сокращением банковского рынка, выведением с рынка огромного количества неплатежеспособных банков и карманных финансовых учреждений, страховщики стали более избирательны в объектах инвестирования. Ведь только в неплатежеспособных банках страховые компании потеряли около 3 млрд грн.

Вследствие этих событий, предпочтения страховщиков в инвестировании начали меняться. Одним из основных инструментов инвестирования стали облигации внутреннего государственного займа (ОВГЗ).

Показательна динамика. Берем период и сравниваем его с таким же в 2016 году. Отток депозитов страховых компаний из западных банков за 9 месяцев 2017 года по сравнению с предыдущим годом составил 1,2%, а приток в госбанки — 9,2%, в другие частные банки — 16,1%, в ОВГЗ — 20%.

В целом же, всего за год и 9 месяцев (с 1 января 2016 г. до 1 октября 2017 г.) активы страховщиков, вложенные в ОВГЗ, выросли с 2,6 млрд грн до более 6 млрд грн, что составляет уже 17.2% от общего объема активов компаний.

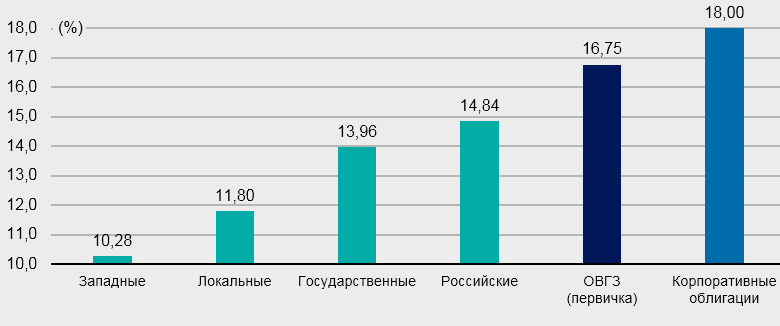

Основными драйверами роста вложений стали надежность инструмента и довольно высокие ставки. На сегодняшний день доходность годовых ОВГЗ превышает среднюю доходность депозитов в государственных банках более чем на 2% при более низком уровне риска.

Предпочтение страховые компании сейчас отдают гривневым бумагам. После девальвации 2014-2015 годов средства вкладывались в основном в валютные ОВГЗ. Но, как показала практика, начиная с лета 2016 года и до лета 2017 года на валютных гособлигациях страховые компании смогли заработать не более 5% доходности, в то время как инвестиции в гривневые ОВГЗ принесли не менее 17%. Поэтому сейчас свободную гривневую ликвидность страховщики предпочитают размещать в гривневые ОВГЗ.

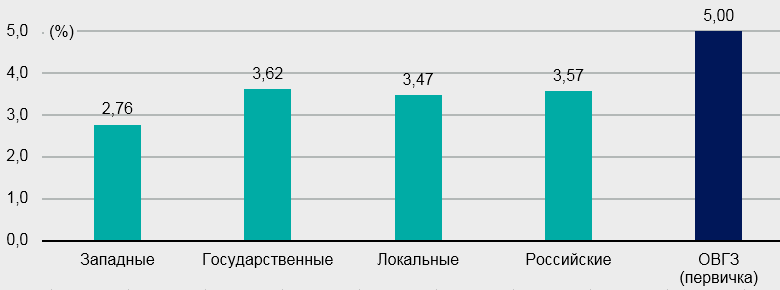

Валютные ОВГЗ пользуются спросом в основном на первичных аукционах, где их покупка возможна без потерь на курсе при конвертации и является более доходной альтернативой валютным вкладам в банках. Так, доходность двухлетних долларовых ОВГЗ на первичных аукционах составляет 5,4% годовых. Особенно это актуально для страховщиков, резервы которых размещены в валюте.

Средние ставки по гривневым ОВГЗ и депозитам юрлиц на 1 год (март 2018)

Средние ставки по долларовым ОВГЗ и депозитам юрлиц на 1 год (март 2018)

И все же, ОВГЗ и депозиты — довольно консервативные инструменты инвестирования. Некоторые страховщики продолжают искать наивысшую доходность для своих вложений. Особенно эти поиски актуальны для лайфовых страховых компаний, у которых инвестиционный доход является одним из ключевых показателей успешности работы.

Выгодным инструментом для них станут корпоративные облигации надежных заемщиков небанковского сектора. По двум причинам: первая — для диверсификации вложений, так как по законодательству страховые компании не могут инвестировать более 10% средств в одно юридическое лицо; вторая — надёжные корпоративные эмитенты могут предложить более высокую доходность по бумагам с премией к ОВГЗ от 2-4%, что на сегодняшний день составит около 18-19% доходности. И такие бумаги уже есть на рынке и доступны для покупателей.

В целом, страховые компании становятся все более активным и значимым игроком финансового рынка в сегменте инвестиций и, судя по динамике последних лет, объемы вложений страховщиков в различные инструменты будут только расти, что даст толчок и к более активному возрождению рынка корпоративных облигаций и ценных бумаг в целом.