Украина переживает непростые времена: политическая нестабильность, пустая казна, экономическое, политическое и военное давление со стороны ближайшего соседа. Всё это вносит значительную долю неопределённости на финансовые рынки.

В то же время, сложившаяся ситуация может послужить катализатором давно уже назревших реформ в экономической, фискальной и правовой сферах. Их проведение в перспективе должно улучшить инвестиционный климат и послужить мощным толчком для развития бизнеса и финансового сектора.

Первые положительные факторы влияния на финансовую систему уже есть: договоренности о сотрудничестве с МВФ, снятие пошлин на экспорт украин-ских товаров в Евросоюз, переход к плавающему валютному курсу и, как следствие, возможность стабилизировать торговый баланс и существенно улучшить конкурентоспособность украинского экспорта. С макроэкономической точки зрения, это хорошие новости. Но как можно воспользоваться стабилизацией ситуации в свои интересах и интересах своих клиентов? Давайте постараемся проанализировать открывшиеся возможности.

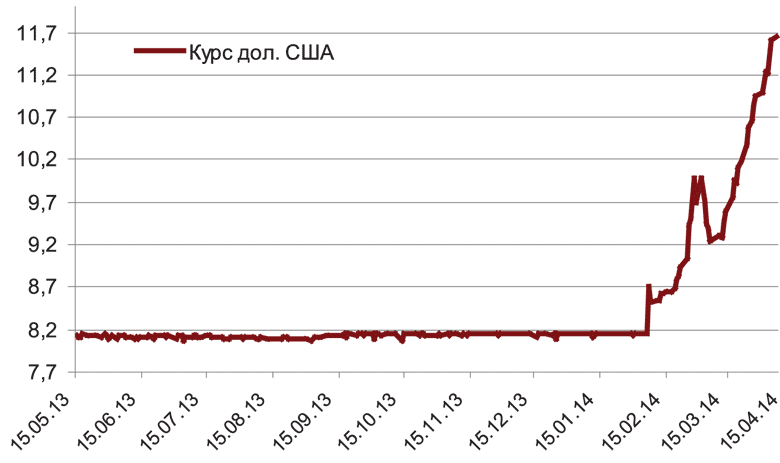

Валютный курс

За 1-й квартал 2014 года девальвация гривны относительно доллара США составила 35%. Следует отметить, что ослабление гривны было необходимым как для укрепления позиций украинских экспортеров, так и для регулирования торгового баланса Украины, дефицит которого в 2013 году составил $12,3 млрд.

Удержание курса гривны последние 2 года стоило Украине 11,4 млрд. долларов золотовалютных резервов, которые сократились с 31,8 до 20,4 млрд. По оценкам аналитиков, экономически обоснованный курс доллара должен составлять 9,5-10,5 грн. При таком курсе в Украине стабилизируется торговый баланс и появится возможность восстанавливать золотовалютные резервы. Курс выше 10,5 грн./дол., с нашей точки зрения, является спекулятивным и отображает политическую нестабильность в государстве. Возвращение курса к указанным аналитиками рамкам должно произойти по мере стабилизации ситуации и начала сотрудничества с МВФ.

Сейчас можно начать сокращение долларовых позиций с размещением полученной гривны под 20-23% в надежных банках. Таким образом, на конец года мы получим, что 1 обмененный сейчас доллар по 11,5 грн., с учётом депозитного дохода, принесет нам 13,22 гривны, что равноценно размещению существующих долларов на депозит под 8%, при условии, что курс на конец года составит 12,5 грн./дол. В случае стабилизации политической ситуации прогнозный курс составит около 10 грн./дол. Другими словами, сейчас есть шанс зафиксировать спекулятивный рост доллара, с возможностью получения дополнительного дохода в гривне.

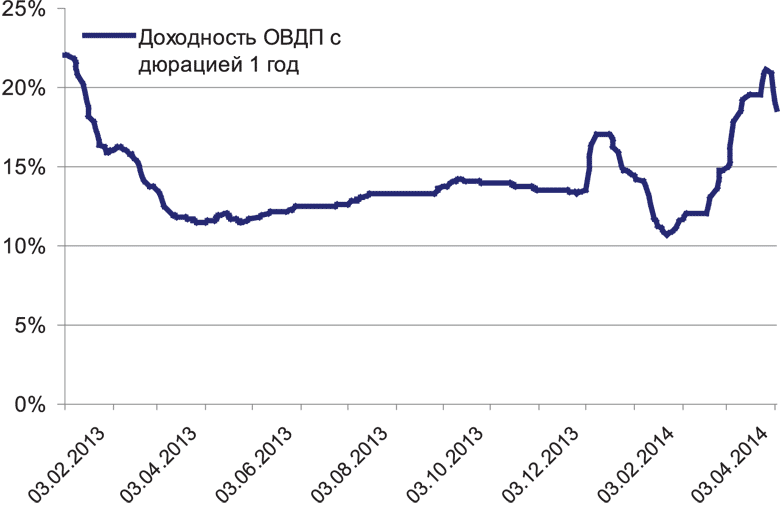

Ставки по депозитам и ОВГЗ

Последние 4 года, НБУ активно боролся за удержание курса гривны, и в случаях спекулятивных атак, в основном использовал либо интервенции доллара на валютном рынке, либо максимально уменьшало гривневую ликвидность.

За счет этих мер с одной стороны удавалось удержать курс гривны, а с другой золотовалютные резервы НБУ постоянно уменьшались, что также вело к существенному росту ставок по депозитам и другим инструментам с фиксированной доходностью в периоды роста спроса на валюту.

Новое правительство отошло от этой практики и, учитывая возможные проблемы с возвратом депозитов населению, начало предоставлять банкам крупные суммы для рефинансирования. Часть этих сумм была направлена на покупку валюты, что спровоцировало рост курса доллара, а другая часть находится на счетах банков, существенно увеличивая ликвидность банковской системы.

Поэтому сейчас можно наблюдать девальвацию гривны при достаточно низких, как для такого периода, ставках по депозитам и другим инструментам с фиксированной доходностью. Тем не менее, правительство и НБУ заявляют, что и в дальнейшем будут придерживаться этого подхода.

В конце апреля правительство ожидает возобновления сотрудничества с МВФ в рамках программы standby на $14-18 млрд. После получения кредита МВФ можно ожидать начала снижения курса доллара и ставок по депозитам до уровня 10-15% годовых, а ОВГЗ - до 10% годовых. При стабилизации ситуации сейчас, а также перед президентскими выборами мы рекомендуем покупать ОВГЗ по ставкам 17% и выше, с целью их продажи в течение 2-3 месяцев с доходностью 10-13%. Прогнозная доходность такого вложения за этот период составит 8-10%, или 32-40% годовых.

Рынок акций

На данный момент рынок акций характеризуется очень низкой ликвидностью, и, при дальнейшем изменении политической конъюнктуры, можно ожидать существенного роста его волатильности. При этом следует отметить, что для возобновления его стабильного роста нужен не только приток новых инвестиций в Украину, но и системные изменения корпоративных стандартов украинских эмитентов, без которого ожидать фундаментального роста инвестиций вряд ли стоит.

Зарабатываем в любых условиях

Текущая ситуация на финансовом рынке Украины, с одной стороны, характеризуется ростом потенциальных рисков, но, с другой стороны, - открывает много возможностей для получения высоких доходов, недоступных в обычных условиях.

В связи с этим все большую важность приобретает профессиональное управление страховыми резервами, которое позволяет существенно улучшить финансовые показатели компании, а также минимизировать риски за счет использования качественных систем риск-менеджмента.

"ОТП Капитал" успешно управляет активами 5 страховых компаний. За 2013 год среднегодовая доходность составила более 28%.

Сотрудничество страховых компаний с компаниями по управлению активами позволяет не только правильно и безопасно использовать создавшиеся возможности на финансовом рынке для увеличения доходности и снижения рисков, но и существенно сократить издержки, связанные с операционной деятельностью и затратами на персонал.

Прагматизм - универсальная ценность на финансовом рынке во все времена.