По мнению Службы кредитных рейтингов Standard & Poor’s, международные универсальные страховые компании (global multiline insurers – GMIs) продолжают демонстрировать в целом более высокое кредитное качество по сравнению с другими страховыми группами или компаниями.

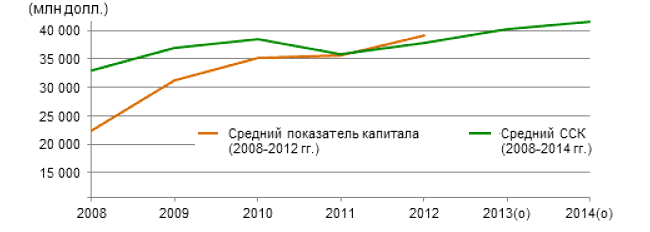

Это обусловлено высоким уровнем географической диверсификации, диверсификации страховых продуктов и в целом очень сильными рыночными позициями, что оказывает позитивное влияние на показатели прибыльности. Кроме того, за последние 18 месяцев показатели капитализации GMIs продолжали улучшаться.

Прогноз относительно кредитоспособности страхового сектора

GMIs продолжают демонстрировать более высокое кредитное качество по сравнению с другими страховыми группами или компаниями. Показатели капитала GMIs по-прежнему являются позитивным рейтинговым фактором.

В секторе страхования жизни S&P наблюдает разные тенденции роста активов под управлением и показателей маржи в новых направлениях бизнеса в зависимости от региона и линейки страховых продуктов. В сегменте страхования иного, чем страхование жизни, мы отмечаем увеличение числа продаж некоторых страховых продуктов в нескольких регионах.

Вместе с тем низкие процентные ставки по-прежнему обусловливают снижение прибыльности GMIs, особенно в сегменте страхования жизни. Деятельность по страхованию жизни в целом характеризуется более долгосрочными обязательствами, чем деятельность по страхованию иному, чем страхование жизни, и в странах, где значительная часть договоров страхования жизни традиционно имеет гарантированную доходность (например, в Японии и Германии), низкие процентные ставки приводят к более низкому инвестиционному доходу для покрытия этих затрат. Однако S&P наблюдает разные тенденции роста активов под управлением и показателей маржи в новых направлениях бизнеса в зависимости от региона и линейки страховых продуктов.

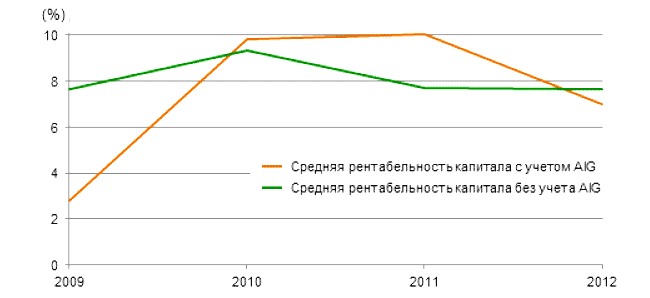

Экономисты прогнозируют небольшое повышение долгосрочных процентных ставок в 2013-2015 гг. в США, Великобритании, Германии и Японии. Однако прогнозируемые ставки значительно ниже процентных ставок до начала финансового кризиса в 2007 г. Поэтому эксперты ожидают, что показатели прибыльности GMIs в ближайшие годы не восстановятся до докризисного уровня.

В соответствии с базовым сценарием позитивная динамика процентных ставок может обусловить ослабление давления на показатели прибыльности. Несмотря на то, что повышение процентных ставок может также привести к сокращению нереализованных капитальных доходов, которые страховые компании получали в 2011-2012 гг., показатели капитализации GMIs останутся одним из позитивных рейтинговых факторов. Кроме того, постепенное повышение процентных ставок снижает риск неожиданного увеличения числа полисов, которые не будут возобновлены.

Доходность собственного капитала международных универсальных страховых компаний

Капитал международных универсальных страховых компаний

В сегменте рискового страхования отмечается увеличение числа продаж страховых продуктов в нескольких регионах. В целом GMIs опережают другие страховые компании в этом сегменте благодаря ведущим позициям на нескольких важных рынках.

Несмотря на то, что некоторые из них уже демонстрируют высокие показатели операционной прибыли в ряде стран, мы не можем исключать возможности ухудшения результатов. В целом, доходность инвестиций в сегменте страхования иного, чем страхование жизни, будет продолжать меняться быстрее, чем в сегменте страхования жизни, поскольку инвестированные активы имеют более краткосрочный характер. Кроме того, GMIs, которые продают краткосрочные полисы страхования иного, чем страхование жизни, могут быстрее корректировать тарифы с учетом изменения процентных ставок, чем компании с крупными портфелями страхования жизни.

В июле 2013 года Совет по финансовой стабильности (Financial Stability Board, FSB), который координирует международное регулирование и международные стандарты, опубликовал список страховых компаний, имеющих высокую значимость для мирового страхового сектора (G-SIIs).

8 из 9 компаний, включенных в этот список, являются международными универсальными компаниями, которые имеют рейтинги S&P, и выбор Совета по финансовой стабильности в целом соответствует ожиданиям экспертов.

С 2019 г. потенциально более высокие требования к капитализации и более строгий надзор за компаниями могут оказать влияние на наши рейтинги страховых групп, которые относятся к G-SIIs.

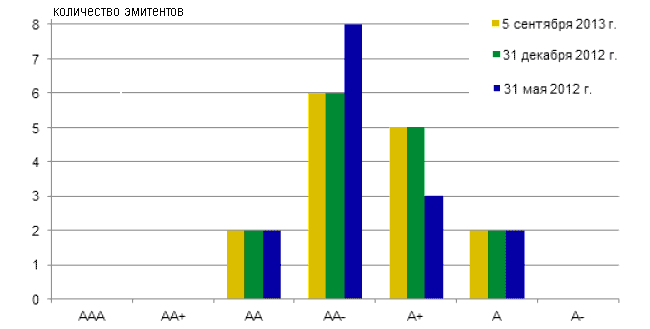

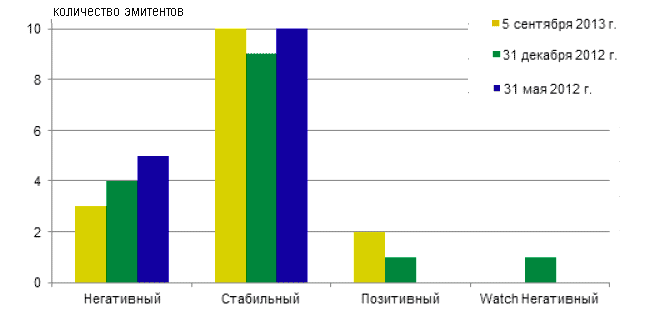

Изменение рейтингов свидетельствует о незначительной негативной тенденции

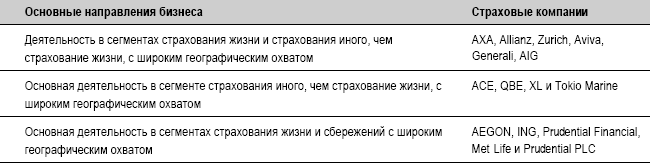

S&P делит GMIs, которые представляют собой 15 крупнейших международных страховых компаний, на три категории.

Классификация международных универсальных страховых компаний по направлениям бизнеса

Распределение рейтингов финансовой устойчивости международных универсальных страховых компаний

Распределение прогнозов по рейтингам и рейтингов в списке CreditWatch международных универсальных страховых компаний

Три негативных прогноза по рейтингам не являются прямым отражением мнения экспертов о страховой деятельности этих GMIs. В отношении итальянской Generali и японской Tokio Marine они отражают прогноз по суверенным рейтингам соответствующей страны. В июле 2013 г. S&P понизило долгосрочные кредитные рейтинги Generali на одну ступень до «А-» после понижения кредитного рейтинга Италии. Но, несмотря на то, что Generali имеет очень сильный профиль бизнес-рисков, потенциальная волатильность показателей капитализации подвергает компанию риску, связанному с ухудшением условий операционной и финансовой деятельности в Италии.

Негативные прогнозы по рейтингам нидерландской ING Verzekering и ее ключевых дочерних компаний обусловлены мнением о рисках, которым подвергается группа, в том числе связанных с неопределенностью относительно запланированной продажи страхового направления бизнеса.

Поскольку GMIs ведут деятельность на международном рынке, кредитоспособность суверенного правительства в некоторых случаях также оказала влияние на их стратегии. В частности, британская Aviva закрывает свое подразделение в Италии.

S&P подтвердила рейтинги Allianz SE и определили прогноз по рейтингам как «Стабильный», несмотря на понижение рейтинга Италии, где объем операций страховой группы составляет 30 млрд евро. Несмотря на то, что S&P считает характеристики кредитоспособности Италии фактором значительного риска для рейтинга, эксперты полагают, что способность группы генерировать прибыль и коэффициент достаточности капитала обеспечивают ей значительную подушку безопасности.

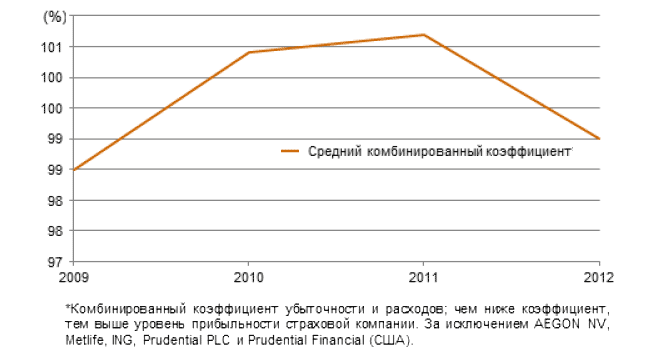

Показатели GMIs в сегменте рискового страхования выше показателей сектора страхования в целом

Показатели страховой деятельности GMIs в сегменте страхования иного, чем страхование жизни, устойчиво превышали средние показатели по сектору, и мы ожидаем, что эта тенденция сохранится.

Это обусловлено высоким качеством управления страховой деятельностью на протяжении страхового цикла, способностью эффективно устанавливать тарифы, экономией на масштабах деятельности и географической диверсификацией. Вместе с тем прибыль от инвестиционной деятельности этих компаний, как и других страховщиков, чувствительна к длительному периоду низких процентных ставок. Однако размещение активов GMIs остается консервативным, и мы не прогнозируем значительных изменений в 2013 или 2014 гг.

Тем не менее, несколько GMIs включили в свои портфели некоторые виды альтернативных инвестиций, прямые инвестиции, инвестиции в инфраструктурные компании и недвижимость. Однако объемы таких инвестиций остаются небольшими и, на наш взгляд, не свидетельствуют о значительных изменениях в политике страховых компаний в отношении размещения активов.

В течение 2013 г. тарифы в сегменте рискового страхования, продолжали повышаться, хотя и в разной степени для разных продуктов и регионов. Тем не менее, конкуренция остается очень сильной, поскольку на рынке работает большое число страховых компаний. В частности, тарифы повышаются в США, где во время финансового кризиса они снизились более резко, чем в Европе, и начали восстанавливаться только в 2011 г.

Страховые компании, занимающиеся страхованием рисков, повышают тарифы главным образом для компенсации низких процентных ставок в течение продолжительного периода времени, а также для снижения рисков, обусловленных более высокой периодичностью и значительной степенью тяжести катастрофических убытков и уровнем страховых резервов. Принимая во внимание структуру страховых портфелей и географический охват деятельности GMIs, эксперты полагают, что они могут воспользоваться благоприятными условиями установления тарифов. Однако их способность повышать страховые тарифы зачастую различается и зависит от региона, размеров и направления бизнеса.

Кроме того, GMIs могут расширять деятельность на привлекательных рынках страхования иного, чем страхование жизни, быстрее, чем менее крупные сопоставимые компании, принимая во внимание их прочные позиции на международном рынке, репутацию и значительные возможности устанавливать тарифы.

Развивающиеся рынки, страхование от несчастного случая, медицинское страхование и специализированные страховые продукты остаются привлекательными направлениями роста для GMIs. С другой стороны, на рынке появились альтернативные страховые продукты, о чем свидетельствует главным образом число новых структурированных сделок страхования имущества от катастрофических рисков. Эти новые продукты не оказали значительного влияния на способность GMIs устанавливать тарифы или на конкурентную позицию этих компаний. Эти продукты создают более серьезные проблемы для перестраховочных компаний, а страховым компаниям фактически дают больше возможностей для снижения риска.

Благодаря конкурентным преимуществам, обусловленным региональным присутствием и предлагаемыми страховыми продуктами, GMIs в числе первых получают прибыль от повышения тарифов в сегменте страхования иного, чем страхование жизни. Их комбинированные коэффициенты (убыточности и расходов) остаются менее волатильными, чем в среднем по сектору.

В частности, отмечается относительно небольшой уровень убыточности в последние годы, но эта тенденция вряд ли сохранится. В настоящее время мы оцениваем конкурентную среду как относительно благоприятную, поэтому компании, занимающиеся страхованием иным, чем страхование жизни, могут сосредоточиться на обеспечении прибыльности страховой деятельности.

Комбинированный коэффициент (прибыльность) международных универсальных страховых компаний

S&P также отмечает достаточный объем капитала на рынке и отсутствие дефицита страховой емкости. Компании, занимающиеся рисковым страхованием, повышали страховые тарифы главным образом в целях компенсации влияния низких процентных ставок и могут продолжить такую политику по меньшей мере до конца 2014 г. Однако темпы роста могут замедлиться, поскольку процентные ставки немного повысились, а коэффициенты достаточности капитала многих GMIs остаются высокими, о чем свидетельствует, например, качество их вложений в облигации в последние годы.

Показатели страховой деятельности в сегменте страхования жизни по-прежнему варьируются

Эксперты не выделяют единой тенденции в отношении показателей GMIs в сегменте страхования жизни. На многих развитых рынках страхования жизни это обусловлено устойчиво низкими показателями доходности инвестиционной деятельности. Однако маржа и движение активов в новых направлениях бизнеса в разных странах также различаются.

На некоторых рынках долгосрочные процентные ставки сильно влияют на показатели маржи в сегменте страхования жизни. Экономисты прогнозируют небольшое повышение процентных ставок в 2013-2015 гг. в США, Великобритании, Германии и Японии. Это должно привести к повышению прибыльности страховой деятельности GMIs в сегменте страхования жизни, но мы не прогнозируем возврата к докризисному уровню в этот период. Зависимость от процентных ставок частично обусловлена более высокой стоимостью хеджирования по договорам плавающего аннуитета и более низкой доходностью инвестиций для покрытия фиксированных гарантий владельцам страховых полисов, например, по договорам пожизненного страхования.

Одним из основных рисков, которому подвергаются показатели операционной деятельности страховых компаний в сегменте страхования жизни, является сохраняющаяся низкая доходность, несмотря на прогнозировавшееся повышение процентных ставок.

Изменение тарифов GMIs и реструктуризация их портфелей продуктов страхования жизни, на наш взгляд, свидетельствуют о консервативных допущениях относительно динамики процентных ставок.

Также наблюдается изменение тарифов на продукты страхования жизни и переменные аннуитеты в США в последние годы. Кроме того, GMIs на таких более традиционных рынках страхования жизни, как Германия, разрабатывают и продают продукты, требующие меньшего объема капитала, и, возможно, с меньшим покрытием рисков для владельцев полисов, а также более низкой или негарантированной доходностью.

Противоречивые тенденции притока и оттока активов под управлением в сегменте страхования жизни в разных регионах отражают приобретение клиентами продуктов, по которым обычно не предлагается такой же уровень гарантированной доходности.

Показатели маржи европейских GMIs в новых сегментах бизнеса остаются стабильными, но они ниже высокого уровня прошлых лет. Это обусловлено мерами, которые эти страховые группы принимают для повышения эффективности затрат и изменения тарифов на существующие продукты. Общее повышение рисковой доходности и уровня расходов привело к некоторому ослаблению давления на общие показатели маржи на фоне по-прежнему низкой доходности инвестиций.

Вместе с тем, поскольку европейские GMIs указывают в отчетности показатели вмененной стоимости, допущения относительно того, что эти показатели определяются процентными ставками с нулевым риском, по-прежнему оказывают самое значительное влияние на их результаты. Вмененная стоимость представляет собой чистую стоимость активов и текущей стоимости будущей прибыли по договорам страхования жизни.

Неясно, какие последствия ждут страховые компании, включенные в список G-SII

8 из 9 страховых групп, которые Совет по финансовой стабильности включил в список G-SII в июле 2013 г., имеют рейтинги Standard & Poor’s. В них входят AIG, Allianz, Aviva, AXA, Generali, Metlife, американская Prudential Financial и британская Prudential PLC. Ping An – единственная компания в списке, которая не является международной универсальной страховой компанией.

Неясно, какие требования должны будут выполнять G-SII — иметь более высокий уровень капитализации, представлять более подробную отчетность о рисках или находиться под более строгим надзором. Поэтому включение GMIs в список G-SII не будет иметь последствий для рейтингов в ближайшее время.

Дополнительные требования к капиталу, вероятнее всего, будут введены не раньше 2019 года. Это может поставить G-SII в невыгодное положение по сравнению с остальными страховыми компаниями. С другой стороны, позитивное влияние на показатели G-SII может оказывать более благоприятное восприятие их статуса на рынке, например, вследствие возможности получения поддержки от государства.

Совет по финансовой стабильности обновит список G-SII в ноябре 2013 г., и S&P будет продолжать отслеживать применяемые им критерии отбора. Первоначальный список был составлен на основе балансов компаний за 2011 г., в дальнейшем в него были внесены изменения. В частности, Generali сократила направления бизнеса и продала непрофильные активы, в результате чего Совет по финансовой стабильности может рассмотреть возможность исключения компании из списка G-SII.

До публикации списка G-SII в июле 2013 г. Совет по надзору за финансовой стабильностью США уже объявил о том, что относит AIG и Prudential Financial к числу потенциальных компаний, имеющих высокую системную значимость для национальной отрасли страхования. Prudential Financial оспаривает это решение.

.........................................................................................................

Рейтинговый отчёт S&P относительно страхового сектора — 09/2013 (pdf, 285,9 КБ)

Рейтинговый отчёт S&P относительно страхового сектора — 09/2013 (pdf, 285,9 КБ)

..................................

Материал предоставлен Фориншуреру службой кредитных рейтингов Standard & Poor’s

Авторский коллектив: Трейси Долин, Фолькер Кудзус, Роб Джонс, Ведущие кредитные аналитики Standard & Poor’s