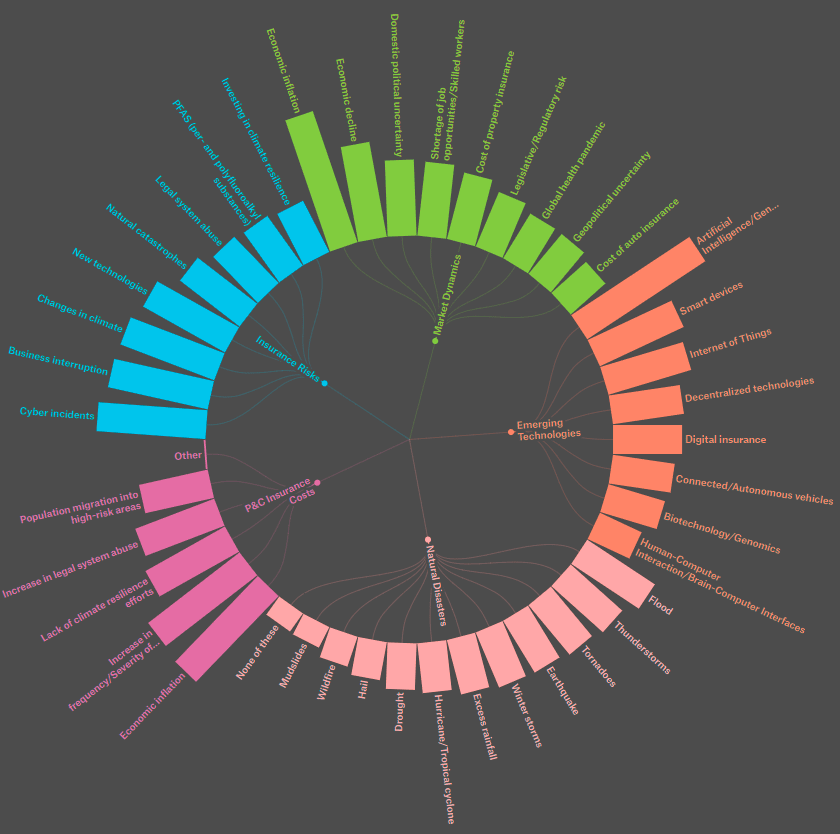

Кіберзагрози, зміна клімату та перерви у виробництві (BI) стали ключовими ризиками для різних сегментів страхового ринку. Нове опитування, проведене Munich Re America та Insurance Information Institute (Triple-I) під назвою RiskScan 2024, висвітлює основні занепокоєння щодо ризиків у п'яти категоріях:

- страхові ризики

- динаміка ринку

- природні катастрофи

- нові технології

- вартість страхування майна

Звіт надає унікальний огляд занепокоєнь щодо ризиків ключових сегментів як у страховій галузі, так і за її межами. У дослідженні взяли участь представники п’яти ключових сегментів: страховики майна, страхові агенти та брокери, споживач страхових послуг - керівники середніх компаній, власники малого бізнесу та крупні корпоративні клієнти страховиків. Форіншурер проаналізував звіт та вибрав найголовніше. Раніше ми вже аналізували 10 ризиків страхового сектору Європи.

Результати показали, що професіонали страхового ринку оцінюють ризики ширше, тоді як споживачі зосереджуються на більш актуальних для них питаннях, таких як зміна клімату, кіберзагрози та природні катастрофи.

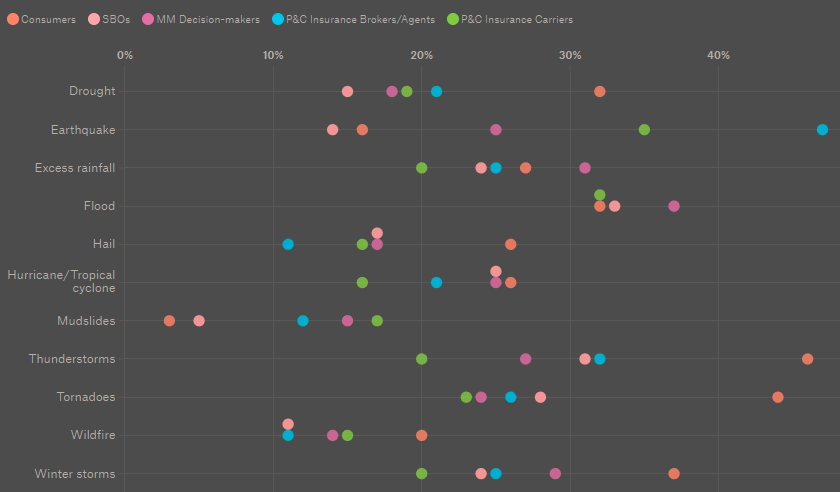

Серед природних небезпек споживачі також зазначили такі неосновні ризики, як грози, торнадо та повені. Водночас, попри усвідомлення цих загроз, бізнес і споживачі часто недооцінюють важливість адекватного страхового покриття, особливо щодо повеней та кіберризиків. Окремо серед нових технологій усі групи респондентів назвали пріоритетним напрямком штучний інтелект.

Керрі Хемм, виконавча віцепрезидентка та керівниця напряму кіберстрахування, клієнтських рішень і бізнес-розвитку Munich Re US, зазначила, що розуміння занепокоєнь клієнтів щодо ризиків є безцінним для учасників страхового та перестрахового ринку.

Тренди та інсайти, які ми отримали завдяки RiskScan, допоможуть страховій галузі краще розробляти, оцінювати та пропонувати продукти, що відповідають реальним потребам клієнтівКеррі Хемм, Munich Re US

"Існуючий дефіцит знань про страхові ризики демонструє нагальну потребу в освітній роботі зі споживачами та бізнесом, особливо щодо повеней, кіберризиків і зловживань у судовій системі. Підвищення рівня обізнаності стане ключовим фактором у спільній роботі з управління та пом'якшення майбутніх ризиків", зазначив Шон Кевеліган, генеральний директор Triple-I.

Результати RiskScan та ключові ризики

Респондентів попросили оцінити свої основні занепокоєння щодо ключових страхових ризиків. Результати дослідження пропонують погляд на сприйняття ризиків загального ринку. Розуміння цих ризиків, які охоплюють кілька сегментів, сприяє ефективнішому діалогу та розробці інноваційних рішень, що приносять користь суспільству.

Новий погляд на ризики у страховій галузі

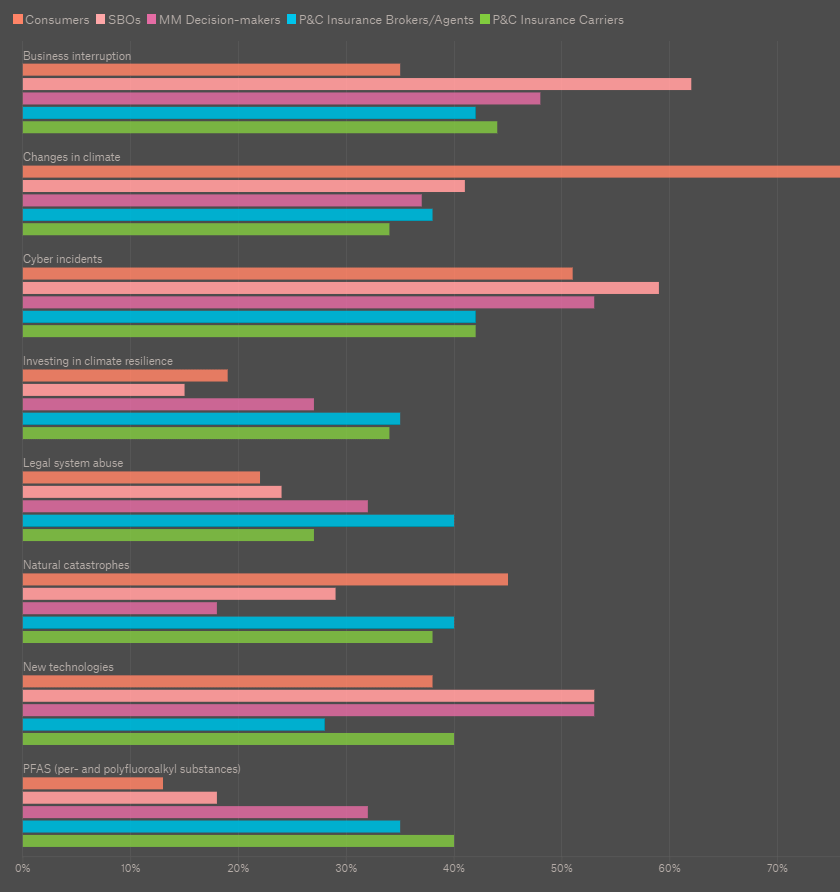

Кіберінциденти, зміни клімату та перерви в діяльності бізнесу були визначені як основні ризики для всіх аудиторій. Споживачі, бізнес і страхова галузь стикаються зі значними кіберзагрозами. Від порушень даних клієнтів до цифрово підключених домівок — світ кіберризиків постійно змінюється, і не дивно, що ці інциденти увійшли до трійки основних занепокоєнь у всіх сегментах.

Зміна клімату, зокрема збільшення частоти та інтенсивності екстремальних погодних явищ, також посіли провідні місця серед ризиків, особливо під впливом відповідей застрахованих.

Хоча перерви в діяльності бізнесу не були ключовим занепокоєнням для споживачів страхових послуг, бізнес стикається зі збитками через екстремальну погоду, кібератаки та проблеми з ланцюгом постачання, які можуть порушити їхню роботу.

Ключові страхові ризики на 2025 рік

Щодо природних катастроф, усі сегменти висловили занепокоєння щодо частих загроз, таких як грози, торнадо та повені. Це пояснюється їхньою зростаючою частотою та інтенсивністю. Водночас страхові професіонали також враховують менш часті, але потенційно руйнівні ризики, як-от землетруси.

Загальні занепокоєння у всіх групах відображають важливі події, що останнім часом домінували у новинах. Інфляція була визначена головною проблемою ринкової динаміки для всіх опитаних.

Найважливіші природні катастрофи

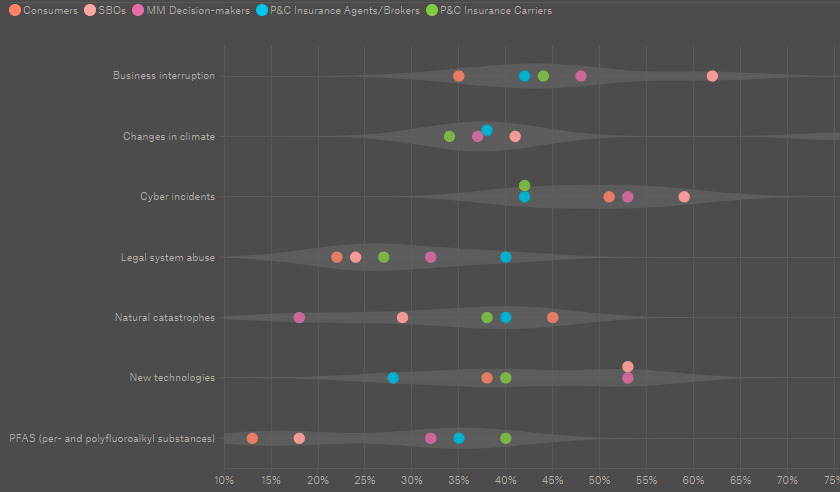

Споживачі зосереджувалися на відчутних ризиках, таких як зміни клімату та кіберзагрози, тоді як страхові професіонали мали більш збалансоване бачення, враховуючи як негайні ризики, так і нові загрози, такі як новітні технології та пер- і поліфтороалкільні речовини (PFAS).

Між сприйняттям ризиків і діями щодо їх вирішення існує розрив

Існує розрив між сприйняттям ризиків і діями щодо їх вирішення. Наприклад, споживачі менш занепокоєні повенями, ніж страхові професіонали.

Це може свідчити про необізнаність споживачів щодо ризиків, оскільки традиційні договори страхування майна зазвичай не покривають цей ризик. Подібний розрив існує у сфері кіберризиків.

Незважаючи на те, що вони були визначені всіма аудиторіями як важливі, значна частина кіберризиків у комерційному та особистому сегментах залишається незастрахованою.

Також фактором зростання вартості страхування майна стало зловживання юридичною системою, яке страхові професіонали визнали значним, тоді як споживачі та бізнес не вважали це ключовою проблемою.

Відмінності у сприйнятті страхових ризиків учасниками ринку

- Повені. Споживачі менш занепокоєні повенями, ніж страхові професіонали. Це вказує на можливу необізнаність щодо того, що традиційні поліси страхування житла зазвичай не покривають цей ризик.

- Кіберризики. Хоча вони були визначені як важливий ризик, значна частина кіберризиків як у комерційному, так і в особистому сегменті залишається незастрахованою.

- Зловживання юридичною системою. Страхові професіонали визнали це важливим чинником підвищення вартості страхування P&C, тоді як споживачі та бізнес не вважали це ключовою проблемою.

Методологія опитування

Опитування RiskScan було ініційовано Munich Re US у співпраці з Triple-I. Улітку 2024 року Munich Re US та Triple-I залучили незалежну дослідницьку компанію RTi для проведення онлайн-опитування 1,300 респондентів зі США, які представляють п’ять сегментів ринку в межах страхового ланцюга створення вартості.

Опитування охоплювало різні категорії за полом, віком, географічним розташуванням, доходом домогосподарств, доходом бізнесу та розміром компанії. Учасників також сегментували за статусом власника житла, володінням бізнесом, роллю в організації та їхньою залученістю до сектору майнового та відповідальницького страхування (P&C).

Респондентів запитували про їхні головні занепокоєння, пов’язані зі страховими ризиками, природними катастрофами, новітніми технологіями, витратами на страхування P&C та динамікою ринку.