Керівники страхових компаній, банків та небанківських фінансових установ два роки поспіль поліпшують власні оцінки стійкості фінансового сектору до значних негативних подій. Про це свідчать результати “Опитування про системні ризики фінансового сектору” за травень 2024 року.

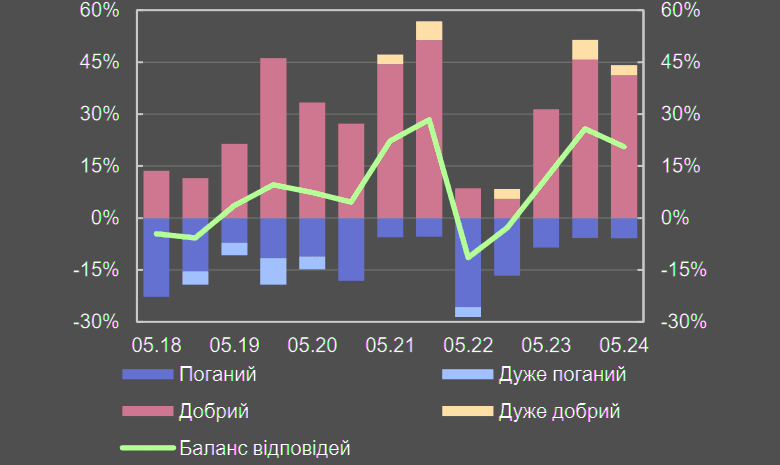

У травні 2024 року близько 45% топменеджерів фінансових установ оцінили поточний стан сектору як добрий чи дуже добрий. Баланс відповідей залишається позитивним (+21%), хоч і зменшився на 5 в. п. від минулого опитування в листопаді 2023 року.

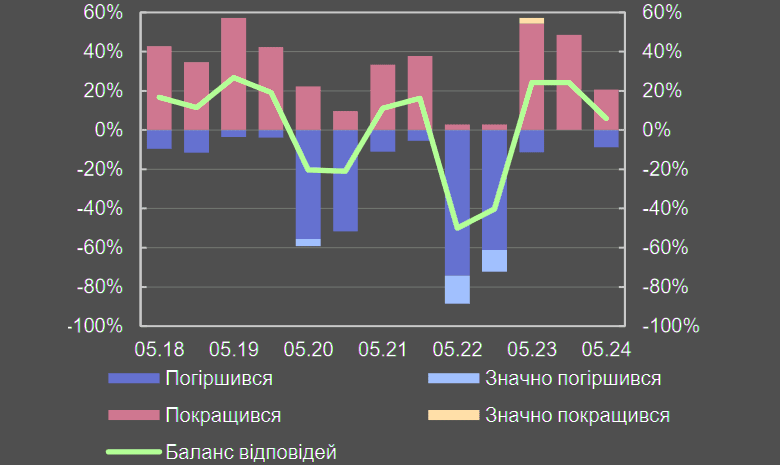

Більшість респондентів повідомила, що, на їхню думку, стан фінансового сектору за останніх шість місяців не змінився. Кожен десятий учасник опитування заявив про погіршення стану фінсектору, хоча пів року тому таких не було.

Дві третини керівників фінансових установ очікують, що в наступні шість місяців стан фінансового сектору не зміниться. Частки респондентів, які очікують погіршення або поліпшення його стану в наступні пів року, були однаковими.

Оцінки фінустановами загального рівня ризику у фінансовому секторі надалі поліпшувалися. Більше половини опитаних керівників фінустанов визначають рівень ризику в секторі в цілому як середній. Частка респондентів, які вважали його рівень високим чи дуже високим, знизилася з 50% до 41%.

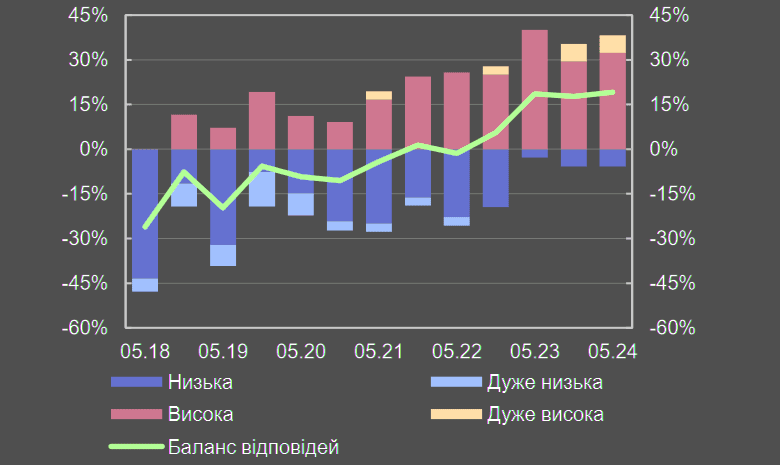

Четверте опитування поспіль (два роки) респонденти поліпшують власні оцінки стійкості фінансового сектору до значних негативних подій.

Поточна оцінка стану фінансового сектору України

Оцінка зміни стану фінансового сектору України за останні шість місяців

Близько 95% опитаних оцінили стійкість фінсектору як середню і вище. Вже друге півріччя поспіль загальний баланс відповідей міститься на найвищому рівні від початку запровадження опитування в 2018 році.

На думку керівників фінансових установ, війна з росією і далі є основним джерелом ризиків у фінансовому секторі.

Разом з тим до чільної п’ятірки потрапили ризики, пов’язані з припливом іноземного капіталу (піднявся на дві позиції вище порівняно з листопадом 2023 року), діяльності правоохоронних органів та судової системи, а також шахрайства та кібернетичних загроз.

Оцінка стійкості фінансового сектору України до значних негативних подій

Ризик якості людського капіталу у фінансовому секторі суттєво зріс ще в минулому півріччі і наразі потрапив до п’ятірки найбільших загроз. Також помітно посилилися ризики захисту прав кредиторів та інвесторів (підвищення на три позиції). Натомість, на думку респондентів, послабилася роль ризиків, пов’язаних із динамікою світових цін на сировину, якості законодавства та податкової системи, інфляційних змін.

Схильність фінустанов до ризику за останні пів року знову дещо підвищилася. У 16% опитаних схильність до ризику за останніх шість місяців зменшилася. Натомість більшість опитаних заявила про незмінність ризик-апетиту.

Частка респондентів, які вважали рівень ризику в страховому та фінансовому секторі високим чи дуже високим, знизилася з 50% до 41%. Загалом більше половини опитаних визначають рівень ризику як середній.

Поточний стан фінансового сектору оцінили як добрий чи дуже добрий близько 45% топменеджерів фінансових установ. Дві третини респондентів не очікують його погіршення в найближчі пів року.

Найбільші ризики для фінансово-страхового сектору України

Ранги факторів ризику (за сумарною часткою відповідей “дуже високий” та “високий”)

1. Війна з росією

2. Динаміка притоку іноземного капіталу (в т. ч. прямих інвестицій) в Україну

3. Діяльність правоохоронних органів та судової системи

4. Шахрайство та кібернетичні загрози

5. Якість людського капіталу в фінансовому секторі

6. Загальний рівень корупції в країні

7. Стан захисту прав кредиторів та інвесторів

8. Політична та соціальна ситуація в Україні

9. Якість законодавства та податкової системи

10. Рівень економічної активності

11. Вартість активів та якість застави

12. Конкуренція на ринку фінансових послуг

13. Динаміка та волатильність обмінного курсу

14. Державна економічна політика (монетарна, фіскальна тощо)

15. Доступ до фондування

16. Стан співпраці із міжнародними фінансовими організаціями

17. Динаміка світових цін на сировинні товари

18. Рівень і динаміка цін на нерухомість

19. Поточна та очікувана інфляція

20. Можливість банкрутства та/чи суттєвих фінансових труднощів фінансових установ

21. Віртуальні активи

22. Кліматичні зміни

Основним джерелом ризиків у фінансовому секторі і далі є війна з росією. До чільної п’ятірки також потрапили ризики, пов’язані з динамікою припливу іноземного капіталу, діяльністю правоохоронних органів та судової системи, шахрайством та кібернетичними загрозами, а також вперше за історію опитувань – ризиком якості людського капіталу в фінансовому секторі, який значно зріс.

Схильність фінустанов до ризику за останні пів року знову дещо підвищилася – свідчать результати опитування.

Методологія

Опитування про системні ризики фінансового сектору вивчає сприйняття найбільшими страховиками, банками та небанківськими фінансовими установами поточних і потенційних ризиків для фінансового сектору та проводиться Національним банком України двічі на рік. Його результати відображають оцінку топменеджерами фінустанов стану фінансового сектору за минулі 6 місяців та очікування на наступні пів року.

Опитування проводилося з 7 до 21 травня 2024 року за участю керівників 22 банків, 10 страховиків і двох інвестиційних компаній. До вибірки не потрапили фінансові установи, до яких застосовано спеціальні економічні та інші обмежувальні заходи (санкції). Підсумкові результати не зважувалися на розмір банку / компанії чи їхньої частки на ринку – всі відповіді рівноцінні.

Представлені результати ґрунтуються на отриманих відповідях респондентів і можуть не збігатися з оцінкою ризиків фінансової системи Національним банком України. | Форіншурер