Повномасштабний наступ Росії на Україну наприкінці лютого значно ускладнив умови роботи страховиків та учасників ринку фінансових послуг, йдеться у щоквартальному огляді НБУ.

Через це значна кількість учасників ринку не змогла своєчасно та в повному обсязі надати інформацію про свою діяльність. Низка фінансових установ з різних причин досі не надала НБУ регуляторну та фінансову звітність за ІV квартал 2021 року.

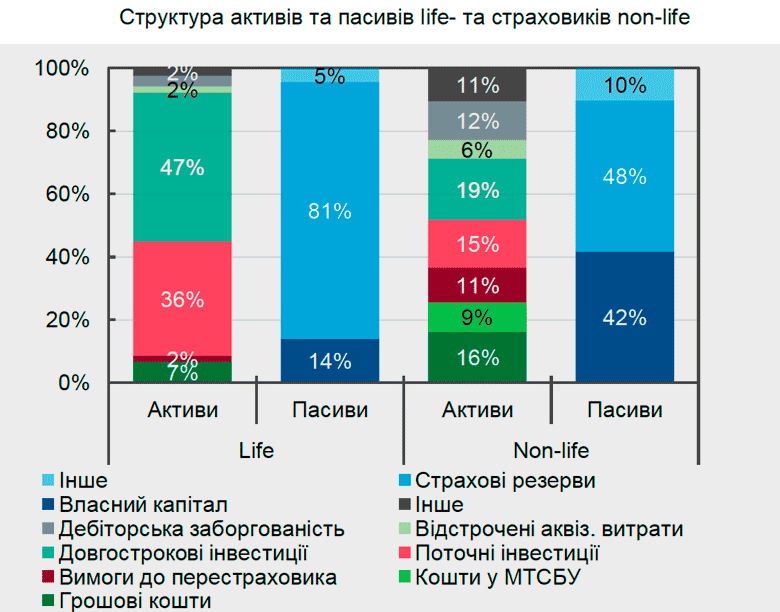

У IV кварталі 2021 року страхування життя помірно зростало: обсяги зібраних страхових премій та активів збільшилися. Life-страховики нарощували прибуток стабільними темпами упродовж року. Рентабельність дещо знизилася порівняно з попередніми роками.

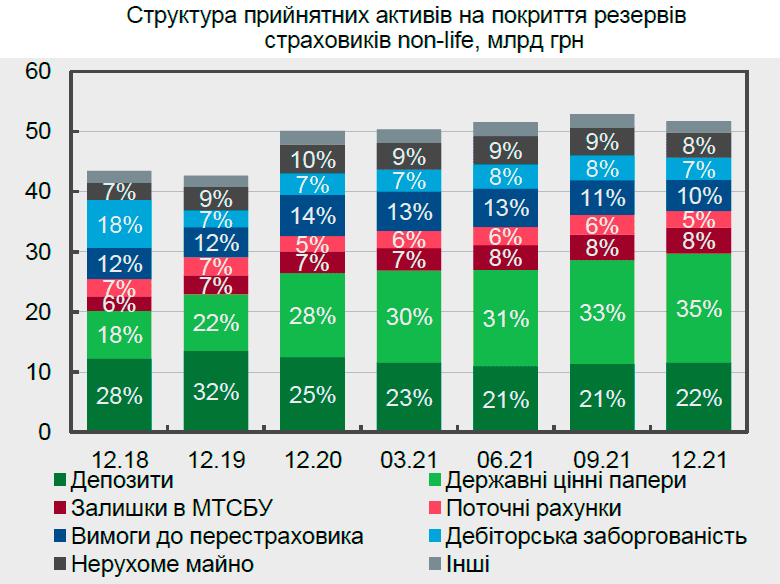

За результатами кварталу діяльність страховиків життя була прибутковою, вони активно інвестували, переважно в державні цінні папери. Натомість обсяги премій та активів ризикових страховиків знизилися. Попри збиток в останні три місяці, ризикове страхування залишилося прибутковим за результатами 2021 року. Ризикові страховики зменшили резерви, тому коефіцієнти збитковості та ефективності діяльності знизилися.

Страховий ринок України в 2021 році зріс на 8,2% з 45,2 млрд грн до 48,9 млрд грн, у т.ч. на страхування життя припало 5,9 млрд грн, на ризикове страхування 43 млрд грн.

Страхові виплати у ризикових видах страхування за 12 місяців зросли до 16,2 млрд грн, по страхуванню життя до майже 800 млн грн. Рівень виплат life-сектору склав 13%, non-life 38%.

Динаміка страхового ринку за 12 місяців 2021 року, поквартально

| . | Показник | Всього | 1Q21 | 2Q21 | 3Q21 | 4Q21 |

|---|---|---|---|---|---|---|

| . | Валові премії life, млн грн | 5 883 | 1 334 | 1 366 | 1 484 | 1 699 |

| . | Валові премії non-life, млн грн | 43 011 | 10 449 | 11 077 | 11 011 | 10 474 |

| . | Рівень виплат life | 13% | 13% | 13% | 13% | 13% |

| . | Рівень виплат non-life | 38% | 39% | 38% | 38% | 40% |

Чисті премії зі страхування життя, як і раніше, стрімко зростали, а ризикового страхування, навпаки, – дещо зменшилися. Обсяг страхових премій з ризикового страхування, отриманих від фізичних осіб та від юридичних осіб, – зменшився протягом кварталу.

За даними журналу Insurance TOP, на ТОП-10 ризикових страховиків припадало 21,6 млрд грн (50%) валових страхових премій та 10,8 млрд грн виплат, а на ТОП-50 СК понад 34,7 млрд грн премій та 15,2 млрд грн виплат. На 10 страховиків життя Украини припадало 5,7 млрд грн премій (96,6%) та 800 млн грн виплат (100%).

ТОП-10 ризикових страховиків за преміями в 2021 році

дані журналу Insurance TOP

| № | Страховик | Премії, тис.грн. |

|---|---|---|

| 1 | ARX | 3 405 305 |

| 2 | УНІКА | 3 020 554 |

| 3 | ТАС СГ | 2 449 545 |

| 4 | УСГ | 2 347 065 |

| 5 | АРСЕНАЛ СТРАХУВАННЯ | 2 142 529 |

| 6 | ІНГО | 2 000 174 |

| 7 | PZU УКРАЇНА | 1 745 928 |

| 8 | ВУСО | 1 719 053 |

| 9 | АЛЬФА СТРАХУВАННЯ | 1 524 416 |

| 10 | UNIVERSALNА | 1 242 697 |

| . | ВСЬОГО | 21 597 266 |

ТОП-10 ризикових страховиків за виплатами в 2021 році

дані журналу Insurance TOP

| № | Страховик | Виплати, тис.грн. |

|---|---|---|

| 1 | УСГ | 2 791 624 |

| 2 | ARX | 1 341 418 |

| 3 | УНІКА | 1 329 251 |

| 4 | ТАС СГ | 1 142 848 |

| 5 | ІНГО | 928 249 |

| 6 | АРСЕНАЛ СТРАХУВАННЯ | 898 374 |

| 7 | PZU УКРАЇНА | 687 113 |

| 8 | ПРОВІДНА | 613 961 |

| 9 | ВУСО | 607 057 |

| 10 | ОРАНТА | 442 930 |

| . | ВСЬОГО | 10 782 825 |

ТОП-10 страховиків життя за преміями в 2021 році

дані журналу Insurance TOP

| № | Cтраховик | Премії, тис. грн. |

|---|---|---|

| 1 | МЕТЛАЙФ | 2 107 239 |

| 2 | ТАС | 766 214 |

| 3 | PZU УКРАЇНА СТРАХУВАНЯ ЖИТТЯ | 635 450 |

| 4 | УНІКА ЖИТТЯ | 525 552 |

| 5 | ГРАВЕ УКРАЇНА СТРАХУВАННЯ ЖИТТЯ | 520 749 |

| 6 | АСКА-ЖИТТЯ | 406 807 |

| 7 | АRХ LIFE | 320 907 |

| 8 | ФОРТЕ ЛАЙФ | 170 084 |

| 9 | ГРІНВУД ЛАЙФ ІНШУРАНС | 93 556 |

| 10 | КД-ЖИТТЯ | 57 467 |

| . | ВСЬОГО | 5 604 025 |

ТОП-10 страховиків життя за виплатами в 2021 році

дані журналу Insurance TOP

| № | Страховик | Виплати, тис. грн. |

|---|---|---|

| 1 | МЕТЛАЙФ | 312 073 |

| 2 | ТАС | 162 953 |

| 3 | ГРАВЕ УКРАЇНА СТРАХУВАННЯ ЖИТТЯ | 144 516 |

| 4 | PZU УКРАЇНА СТРАХУВАННЯ ЖИТТЯ | 57 715 |

| 5 | АRХ LIFE | 49 036 |

| 6 | УНІКА ЖИТТЯ | 38 031 |

| 7 | АСКА-ЖИТТЯ | 13 166 |

| 8 | ФОРТЕ ЛАЙФ | 11 855 |

| 9 | КД-ЖИТТЯ | 6 616 |

| 10 | ГРІНВУД ЛАЙФ ІНШУРАНС | 4 109 |

| . | ВСЬОГО | 800 070 |

У 2021 році відбувалося поступове зменшення обсягу резервів добровільного страхування. Відношення резервів до чистих виплат суттєво зменшилося в останньому кварталі за рахунок зростання виплат. Коефіцієнти резервування обов’язкового страхування змінювалися незначно впродовж року.

У ІV кварталі 2021 року тривала трансформація ринку небанківських фінансових послуг. Зокрема кількість установ скоротилася на 96, всі ліцензії анульовано в 106 установ, із них у третини – як захід впливу за вчинені ними порушення, зокрема за недотримання вимог законодавства України. Ще 24 фінансовим установам Національний банк зупинив ліцензії тимчасово, до усунення виявлених порушень. Найбільше порушників було серед фінансових компаній.

За 2021 рік було виключено з Реєстру 55 страховиків та 44 кредитні спілки.

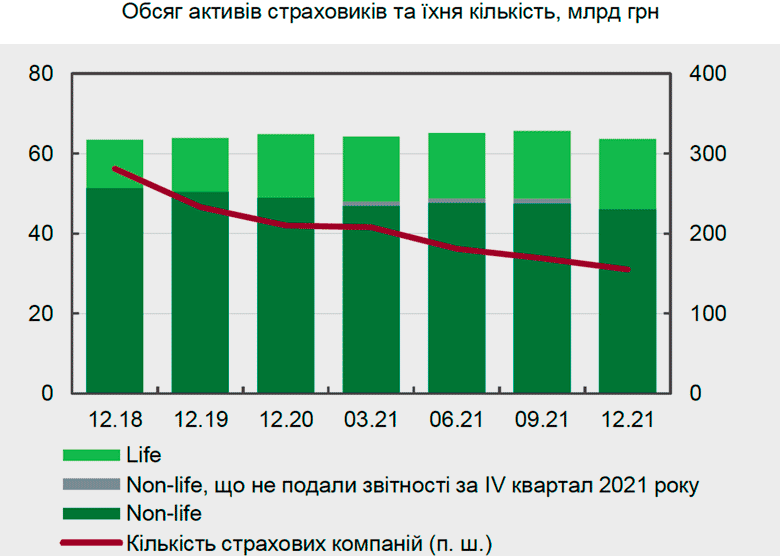

У IV кварталі обсяги активів та валових премій страховиків життя зростали, а обсяги виплат збільшилися майже на 20%. Протягом ІV кварталу обсяги активів, валових премій і виплат ризикового страхування – зменшилися, переважно через неподання звітності низкою установ та виключення з реєстру.

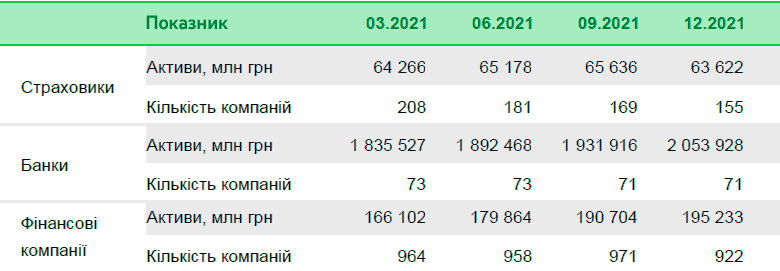

Поквартальна динаміка активів та кількості учасників страхового, банківського та фінансового ринку у 2021 році

Інформація за IV квартал 2021 року надана виключно про тих страховиків, що подали відповідну звітність до НБУ станом на 16 травня 2022 року. Частка ризикових страховиків, що не подали звітності за 2021 рік, становить майже 10% за кількістю та 2.7% за обсягом активів ризикових страховиків, що відзвітували за III квартал. На них припадало 2.9% премій та 0.6% сформованих резервів у III кварталі. Усі life-страховики подали звітність за IV квартал 2021 року.

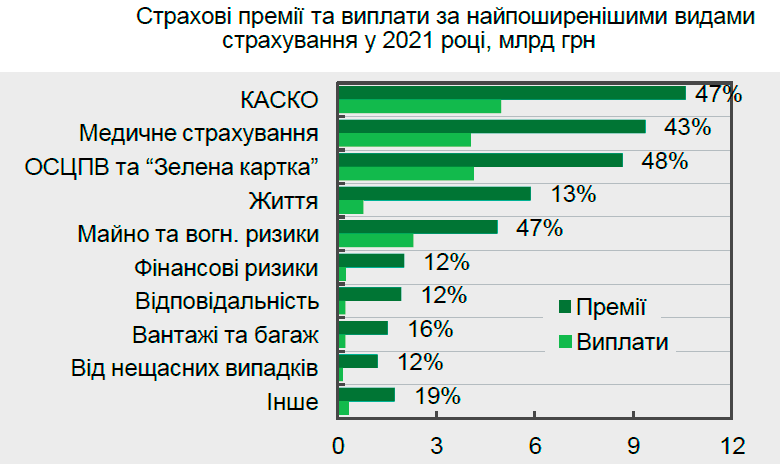

Частка страхових премій із добровільного страхування зросла за квартал із 70% до 76%. Автострахування (КАСКО, ОСЦПВ і “Зелена картка”) та особисте страхування (медичне та життя) традиційно були найбільшими за обсягом отриманих премій.

Частка премій, що передані на перестрахування, збільшилася за квартал та становила 19%. З них 56% належить перестраховикам-нерезидентам. Рівень виплат з перестрахування зменшився до рівня першого кварталу в 43%.

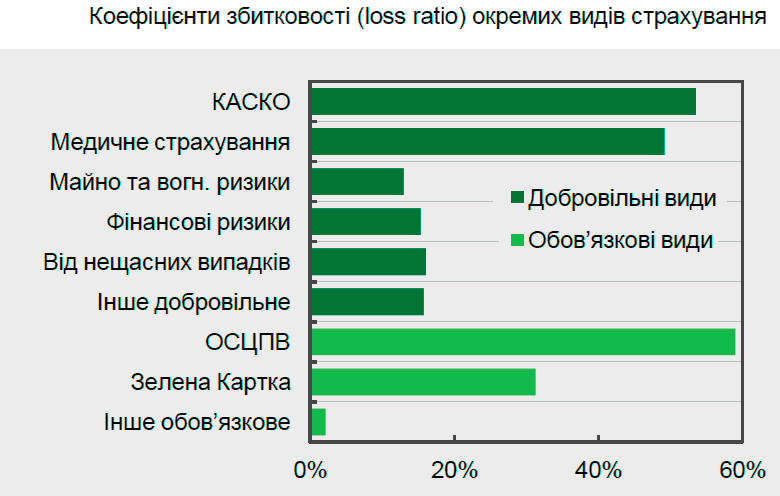

Коефіцієнти збитковості ризикових видів страхування зменшилися за квартал. Стрімке зниження збитковості добровільних видів було спричинене врегулюванням значного страхового випадку однією компанією (УСГ - Ред.). За вирахуванням цього випадку коефіцієнт збитковості істотно не змінився. Помірне зниження збитковості обов’язкових видів страхування відбулося за рахунок зменшення резервів.

Динаміка премій у розрізі видів страхування, 12М2021

| . | Показник | Премії, млн грн | Виплати, млн грн |

|---|---|---|---|

| . | КАСКО | 10 601 | 4 979 |

| . | Медичне страхування | 9 369 | 4 056 |

| . | ОСЦПВ та Зелена картка | 8 674 | 4 146 |

| . | Життя | 5 873 | 783 |

| . | Майно та вогневі ризики | 4 861 | 2 306 |

| . | Фінансові ризики | 2 014 | 245 |

| . | Відповідальність | 1 931 | 236 |

| . | Вантажі та багаж | 1 522 | 236 |

| . | Від нещасних випадків | 1 209 | 147 |

| . | Інше | 1 739 | 332 |

Коефіцієнти збитковості не демонстрували значної волатильності та тренду впродовж 2021 року. Попри це, вони дещо знизилися порівняно з початком року. У 2021 році найвищі коефіцієнти збитковості були в ОСЦПВ, медичному страхуванні та КАСКО.

Ризикові страховики поліпшили показники своєї операційної ефективності. Коефіцієнт ефективності діяльності сягнув 79%. Ризикове страхування залишилося прибутковим за результатами 2021 року, попри збиток в останньому кварталі, який негативно вплинув на показники рентабельності.

Комбінований коефіцієнт знизився до 84%. Значний вплив на це мав той факт, що компанії, які регулярно звітують, історично ефективніші. Також компанії за квартал змогли майже вдвічі наростити інвестиційний дохід і завдяки цьому знизити коефіцієнт операційної діяльності до 80%.

Коефіцієнти резервування добровільного non-life страхування

| . | Показник | 1Q21 | 2Q21 | 3Q21 | 4Q21 |

|---|---|---|---|---|---|

| . | Резерв збитків, млн грн | 5 184 | 4 782 | 4 428 | 4 384 |

| . | Резерви збитків до чистих премій | 63,5% | 61,9% | 65,9% | 65,9% |

| . | Резерви збитків до чистих виплат | 149,2% | 158,1% | 168,0% | 150,6% |

| . | Частка IBNR у резервах збитків | 13,6% | 11,5% | 10,1% | 10,8% |

Коефіцієнти резервування обов'язкового non-life страхування

| . | Показник | 1Q21 | 2Q21 | 3Q21 | 4Q21 |

|---|---|---|---|---|---|

| . | Резерв збитків, млн грн | 3 785 | 3 816 | 3 854 | 3 883 |

| . | Резерви збитків до чистих премій | 168,3% | 162,2% | 160,6% | 155,0% |

| . | Резерви збитків до чистих виплат | 380,7% | 400,0% | 405,9% | 382,3% |

| . | Частка IBNR у резервах збитків | 31,4% | 30,6% | 30,0% | 30,0% |

Фінрезультат та показники операційної діяльності non-life-страховиків

| . | Показник | 1Q21 | 2Q21 | 3Q21 | 4Q21 |

|---|---|---|---|---|---|

| . | Фінансовий результат, млн грн | 60 | 830 | 1 561 | 1 151 |

| . | Loss ratio | 42,9% | 44,6% | 43,7% | 39,2% |

| . | Combined ratio | 90,4% | 89,8% | 89,3% | 83,5% |

| . | Operating ratio | 86,9% | 86,4% | 86,1% | 79,7% |

Страховики життя нарощували інвестиційні доходи впродовж усього 2021 року. Останній квартал лише підтвердив цю тенденцію. Доходи від інвестування в державні цінні папери надалі зростали, тоді як доходи від депозитів суттєво зменшилися й становили 0.5% від страхових резервів. За результатами кварталу страховики життя залишилися прибутковими.

На противагу компаніям, що здійснюють страхування життя, ризикові страховики були збитковими в IV кварталі. На погіршення рентабельності страховиків, що відзвітували, вплинуло збільшення видаткової частини діяльності, зокрема аквізиційних та інших адміністративних витрат.

Станом на 1 січня 2022 року принаймні один із двох нормативів платоспроможності порушували лише чотири страховики. За активами ці компанії займають 2.7% ринку.

Перспективи та ризики

В умовах воєнного стану ключовим завданням надавачів небанківських фінансових послуг є підтримка діяльності. Аби сприяти їхній роботі в складних умовах, НБУ надав низку регуляторних послаблень. На час дії воєнного стану за окремі порушення, що виникли через військові дії, зокрема недотримання нормативів, не застосовуватимуться заходи впливу. Також продовжено строки для приведення ними своєї діяльності у відповідність до регуляторних вимог.

НБУ також продовжив строки подання інформації й плану заходів для виконання рекомендацій регулятора за результатами інспекційних перевірок, проведених у 2022 році.

Для обмеження впливу резидентів росії на діяльність українського фінансового ринку їм заборонено брати участь в управлінні небанківськими фінансовими установами.

Від початку війни учасники ринку фінансових послуг стикаються зі значними проблемами у своїй діяльності: неможливістю працювати в регіонах, де ведуться активні бойові дії, погіршенням платоспроможності клієнтів, браком персоналу.

Потреба перемістити офіси до безпечніших місць також стала викликом для небанківських фінансових установ, доступ до окремих документів було втрачено. Кредитні спілки, що працюють із залученням депозитів, стикаються із відпливами коштів, недоотриманням платежів за позиками та як наслідок – зниженням ліквідності. Це надалі погіршує їхню здатність надавати позики. Учасники ринку мають мобілізувати власні ресурси для оперативного вирішення ключових проблем діяльності та продовження роботи. | Фориншурер