Горячие споры о внедрении нового класса страхования в Украине остались в прошлом. За давностью лет уже мало кто из участников рабочих групп, которые вносили замечания и предложения в закон «О страховании», может сейчас вспомнить, что было предметом их долгих и непримиримых дискуссий.

Закон «О страховании», который определил принципы функционирования страхового рынка Украины, действует более двадцати лет, и с момента его принятия в 1996 году в него неоднократно вносились изменения. Потребность в усовершенствовании законодательной базы страхового рынка назрела давно. Новый законопроект «О страховании» №1797-1, регулирующий отношения в сфере страхования и направленный на развитие рынка страховых услуг, считается одним из приоритетных в контексте Стратегии развития финансового сектора Украины-2020. Этот законопроект уже принят в первом чтении, участники рынка с нетерпением ожидают его окончательного принятия. Остановимся детальнее на одном из нововведений – инвестиционном страховании.

Внедрение законопроекта «О страховании» №1797-1 наконец-то откроет дорогу инвестиционному страхованию, которое широко распространилось в зарубежных странах в последние годы. Несмотря на отсутствие законодательного регулирования в нашей стране, этот страховой продукт постепенно внедряется и в Украине, под видом существующего страхования жизни.

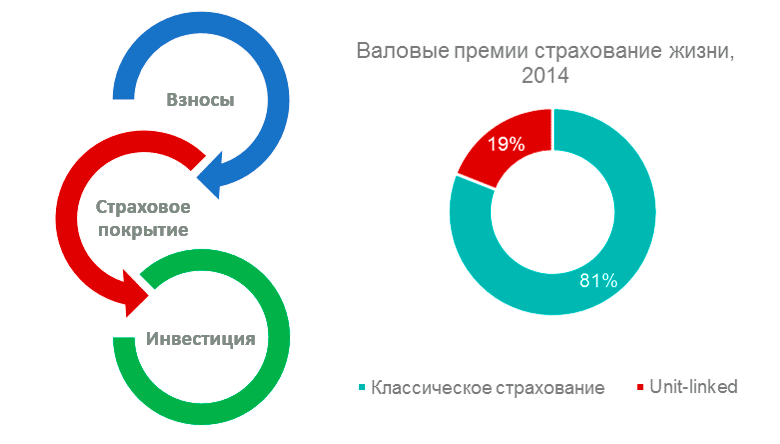

Что же это такое – инвестиционное страхование, и в чем его преимущество по сравнению с классическим продуктом страхования жизни? Инвестиционное страхование или, так называемый за пределами Украины Unit-linked — это страховой продукт, объединяющий в себе элементы классического страхования жизни и инвестиционную составляющую.

Как возникло инвестиционное страхование и почему оно получило свое широкое распространение в странах Евросоюза и США? Страхование жизни уже длительное время является общепринятой практикой для жителей этих стран. Как правило, договора на классическое страхование жизни заключаются на длительный период. Если говорить о промежутке более трех лет, то за этот период, при отсутствии страховых случаев, накапливается определенная выкупная сумма. Страховые компании инвестируют свои активы в различные финансовые инструменты. И если сравнивать результаты инвестирования в консервативные финансовые инструменты и вложения в более рискованные финансовые инструменты, то за длительный промежуток времени разница между доходами от консервативных инструментов и от более рискованных может достигать больших значений. На длительных временных интервалах размер выкупной суммы может отличаться в разы.

Так родилась идея — предоставить клиенту возможность самому распоряжаться своими активами, которые формируются в течение длительного времени.

Инвестиционное страхование в странах Евросоюза и США и по темпам роста уже опережает классическое страхование жизни. Рынок страхования в Европе растет — валовые страховые премии увеличились на 1.3% в 2015 году (по сравнению с 2014 годом) и составили 1.2 триллиона евро. При этом страхование жизни выросло на 1.2% до 730 миллиардов евро. В 2014 году (последняя информация на дату отчета) традиционное страхование жизни выросло на 8.9% и составило 81.3% от всей суммы сборов по страхованию жизни. Инвестиционное страхование, включающее как покрытие риска, так и инвестиционную составляющую, росло более высокими темпами в сравнении с предшествующим годом (на 14,1%). В результате доля инвестиционного страхования выросла на 3,8% до 18,7 %.

Инвестиционное страхование составляет весомую долю в портфеле европейских и международных страховых компаний. Например, валовые премии инвестиционного страхования Generali Group составили 25% от всех сборов страхования жизни в 2015 году и 29% в АХА. В странах Восточной Европы Литве, Эстонии, Словении, Венгрии сборы инвестиционного страхования превышают классическое страхование жизни.

Описание продукта

При инвестиционном страховании, часть страховой премии направляется на покрытие страховых рисков, а основная часть, по выбору клиента, инвестируется в финансовые инструменты или инвестиционные фонды. Эта опция дает возможность клиенту выбрать наиболее подходящую стратегию и увеличить выкупную сумму. В отличие от классического страхования жизни, клиент в конце срока действия договора получает не фиксированную сумму, а ту сумму, размер которой зависит от результатов, которые принесла выбранная стратегия инвестирования.

Как происходит выбор стратегии инвестирования? Страховые компании сотрудничают с компаниями по управлению активами, которые выступают поставщиками инвестиционных решений или инвестиционных фондов (Aegon, Aviva и другие). Они и предоставляют клиентам на выбор стратегии инвестирования. Страховая компания или компания по управлению активами c определенной периодичностью (ежедневно или ежемесячно) осуществляет расчет стоимости юнита (пая), который показывает, как изменилась стоимость суммы инвестиции. Эта информация доступна на сайте компании.

Ключевые особенности инвестиционного страхования – человек может сам выбирать стратегию инвестирования. Резервы формируются в зависимости от выбора клиента, куда он предпочтет инвестировать. Допустим, клиент выбрал инвестировать в классические инструменты – ОВГЗ и депозиты. Это консервативная стратегия. Но если клиент предпочтет вкладывать в акции или что-то другое, на его взгляд, более интересное – значит, компания инвестирует его сумму в акции, драгоценные металлы и др. В свою очередь, компании не гарантируют клиенту выплату определенного дохода. Поэтому понимание и знание финансовых инструментов является одним из обязательных элементов работы с таким продуктом, как инвестиционное страхование.

Отличительные особенности инвестиционного страхования в Украине

В какой мере ключевые отличия инвестиционного страхования от классических страховых продуктов нашли свое отображение в законопроекте «О страховании» №1797-1?

Учитывая тот факт, что результаты инвестирования зависят от выбранной стратегии, колебаний рынка и многих факторов, при инвестиционном страховании компании априори не могут гарантировать клиенту минимального уровня доходности, как в классическом страховании (4% годовых, по украинскому законодательству).

Это нашло отражение и в проекте Закона. Договор инвестиционного страхования жизни не предполагает обязанности страховщика гарантировать получение прибыли (дохода) от размещения и управления частью средств технических резервов инвестиционного страхования жизни. Та часть суммы, которую клиент решил использовать для инвестирования в финансовые инструменты, отделяется в так называемый Фонд инвестиционного страхования жизни. По сути это отдельные активы, являющиеся средствами технических резервов инвестиционного страхования жизни и они учитываются отдельно от других активов страховщика. Фонд инвестиционного страхования жизни не является юридическим лицом. Законодательство предполагает определенную процедуру регистрации Фонда регулирующим органом.

Предполагается наличие отдельного документа – регламента Фонда, который прописывает весь технический функционал и периодичность расчетов и отчетов перед клиентами.

Для определения размера выплат по договорам инвестиционного страхования жизни в зависимости от объема прав страхователя и пропорционально стоимости его активов, используется условная расчетная единица – юнит. Методика расчета стоимости юнитов устанавливается уполномоченным органом по согласованию с Национальной комиссией по ценным бумагам и фондовому рынку.

Учитывая рискованную природу инвестиционного страхования, законопроект внедряет более жесткие требования к компаниям в части раскрытия информации, в части расчета информации и предоставления информации клиенту. Согласно п.8 статьи 20 проекта Закона «О страховании» устанавливаются требования относительно раскрытия информации на регулярной основе, чтобы клиент мог знакомиться с результатами инвестирования и быть в курсе изменений стоимости юнита (пая), которая может меняться часто, в зависимости от конъюнктуры рынка.

В рамках осуществления инвестиционного страхования жизни страховщик обязан:

1) проводить расчет стоимости расчетных единиц (юнитов) с периодичностью, установленной регламентом фонда инвестиционного страхования, но не реже одного раза в месяц;

2) обнародовать на своем веб-сайте сведения о стоимости расчетной единицы (юнита) каждого фонда инвестиционного страхования жизни не реже одного раза в месяц;

3) обнародовать на своей веб-странице информацию по каждому фонду инвестиционного страхования жизни в объемах годовой отчетности страховщика, предоставляется Уполномоченному органу.

В рамках законопроекта предполагается возможность передачи части операционной работы профессиональным управляющим компаниям (КУА). Таким образом, страховая компания в партнерстве с компанией по управлению активами может внедрить такой продукт без дополнительной нагрузки на свой персонал. Это является наиболее распространенной и эффективной практикой в странах, где инвестиционное страхование получило развитие.

Что осталось за рамками проекта Закона

Одним из дискуссионных вопросов является отсутствие в Законе нормы о минимальных профессиональных требованиях к специалистам, осуществляющим разработку и управление продуктами инвестиционного страхования в страховой компании. По отношению к компаниям по управлению активами, осуществляющими деятельность на фондовом рынке существуют законодательные требования– как относительно качества образования специалистов, так и обязательного количества таких специалистов. Например, в КУА должно быть как минимум три сертифицированных специалиста.

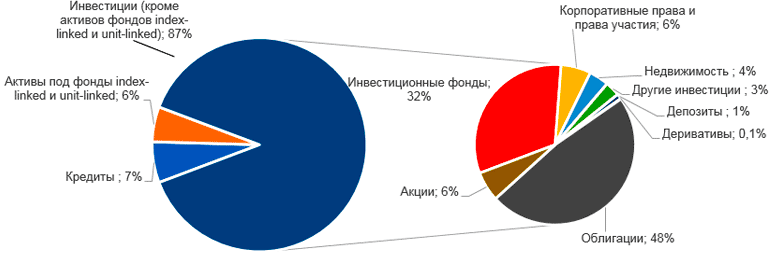

Несмотря на рекомендации участников рабочих групп, в закон не были внесены нормы о возможности инвестирования средств страховщиков в инвестиционные фонды. Хотя на этапе написания закона предусматривалась норма о возможности инвестирования средств страховых компаний в действующие инвестиционные фонды, которые уже работают с определенной выбранной стратегией. Около 30% резервов страховщиков в Европе инвестируются в инвестиционные фонды. К сожалению, в Украине реализовать такой механизм будет невозможно.

Структура активов страховых компаний в ЕС (2014)

Следующий немаловажный момент – как закон может содействовать клиенту в том, чтобы он выбирал для себя продукт, соответствующий его возможностям и пониманию рисков? В странах Европы этот вопрос отрегулирован. Например, в законодательстве европейских стран предусмотрена обязательная процедура – требование провести оценку отношения клиента к риску. В этот показатель включается ряд параметров – оценка текущего уровня благосостояния физического лица, размеры его активов, в том числе – оценка уровня его знаний и инвестиционного опыта. Учитывая опыт финансового кризиса 2008-2009 годов, в Украине жизненно назрело внедрение такой процедуры, как профиль восприятия риска клиентами. Но требования существующих Евродиректив отсутствуют в украинском законодательстве. Соответственно, эта норма отсутствует и в этом законопроекте.

Аргументы за и против

Несмотря на широкое распространение инвестиционного страхования в Европе и США, в Украине пока еще много скепсиса по отношению к этому продукту. По мнению критиков, главные препятствия для распространения инвестиционного страхования – это пока еще слабый уровень распространения страхования жизни в Украине, ограниченность инструментов инвестирования и низкий уровень финансовой грамотности украинцев. Но мы считаем, что текущая оценка состояния рынка не должна тормозить внедрение новых инструментов и практик, которые уже доказали свою востребованность на рынках других стран. Соответственно и новый закон должен заложить базис для развития рынка как минимум на десять лет вперед. В том числе – предполагая внедрение тех инструментов, которые предоставляют клиентам больше возможностей самостоятельно определять свой уровень дохода.