Анализ украинского рынка ОСАГО, КАСКО и ДМС. Подходы к определению финансовой устойчивости страховщиков Украины

|

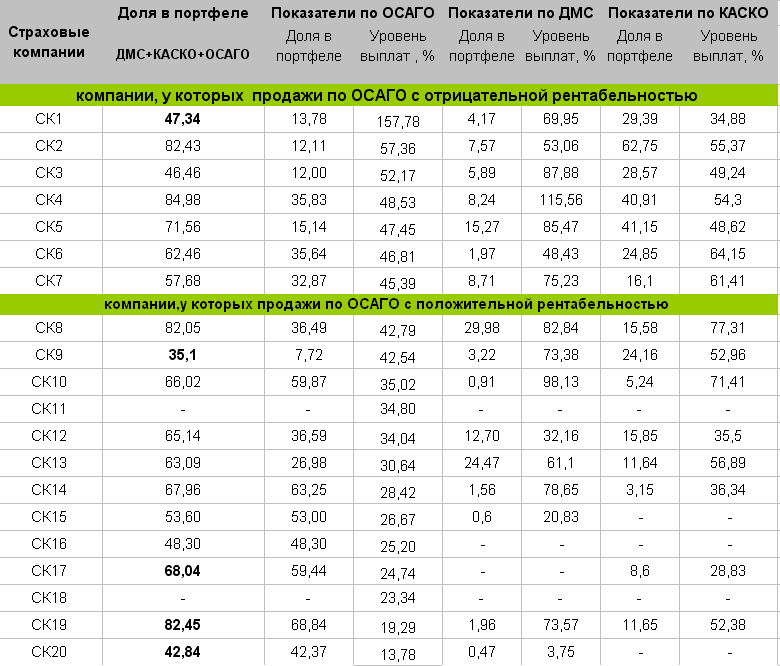

На данном этапе рынок ОСАГО в Украине находится на пороге серьезных изменений. За последнее время была проделана огромная работа, связанная, в первую очередь, с разработкой проекта изменений Закона Украины об ОСАГО. Разработанный страховым рынком законопроект направлен на усовершенствование системы корпоративного управления МТСБУ, путем отнесения в состав органов управления Бюро Общее собрание членов, Общее собрание полных членов, Президиум и Дирекцию, исключив при этом из этого перечня Координационный совет. Структура, функции, компетенция, порядок формирования и работы этих органов будут определяться Уставом МТСБУ. Кроме того, планируется усовершенствовать порядок контроля за наличием договора обязательного страхования, заключенного в электронной форме, предусмотрев, что представители органов контроля имеют право доступа к централизованной базе данных МТСБУ для проверки наличия и действия договора ОСАГО. К тому же, планируется установить функции Уполномоченного органа, определив, что МТСБУ является объектом государственного надзора Уполномоченным органом. Таким образом, мы перейдем к цивилизованной модели взаимоотношений в треугольнике клиент, МТСБУ, как саморегулируемая организация и орган надзора, который будет являться арбитром и судьей с точки зрения защиты прав и интересов клиента. Также законопроект предусматривает введение электронного полиса, над которым сейчас ведется активная работа и внедрение системы прямого урегулирования. Кроме разработки законопроекта, важным с точки зрения решений серьезных проблемных вопросов рынка является вступивший в силу порядок формирования и использования дополнительного гарантийного взноса в фонд защиты потерпевших МТСБУ, то есть «связывание» средств, а также введение нового порядка мониторинга деятельности страховщиков-членов МТСБУ, который, конечно, с точки зрения, как части разработчиков, так и ряда моих коллег, не является бесспорным и, безусловно, эволюционно будет подвергаться изменениям. Для того, чтобы определить, насколько эффективно мониторинг отображает накопление проблем в страховой компании, в этой статье применен метод исследования лидеров рынка ОСАГО на основе бенчмаркинга и анализа финансовых показателей низкорентабельных и, в то же время, массовых на украинском рынке продуктов. Такое исследование, проведенное на основе анализа рентабельности продаж по трем основным низкорентабельным продуктам страховщиков в Украине, а именно ДМС, КАСКО, ОСАГО, я уже делал и применял ранее для лидеров по ДМС. С подобной таблицей первой 20-ки лидеров по ДМС я выступал на ряде конференций, включая Одесскую и Карпатскую конференцию страховщиков в 2014 году. Также, кроме граничных показателей уровня выплат по этим страховым продуктам-локомотивам, которые свидетельствуют о рентабельности или нерентабельности деятельности страховщика, брались в расчет реальные среднерыночные комиссионные вознаграждения. Таким образом, суммарный показатель рентабельности по данным трем страховым продуктам и комбинированный показатель затрат по компании отображают стратегию и философию ведения бизнеса. Сравнивая 1 квартал 2015 года и весь 2014 год, мы наблюдаем тенденцию увеличения нерентабельного сектора компаний по трем ключевым продуктам (ОСАГО+ДМС+КАСКО) с 5-и до 8-ми. При этом, количество компаний, которые выбрали в своей стратегии рентабельные продажи ОСАГО, существенно не меняется в 1 квартале 2015 года. Показатели ТОП-20 на рынке ДМС, КАСКО и ОСАГО в Украине за 2014 год

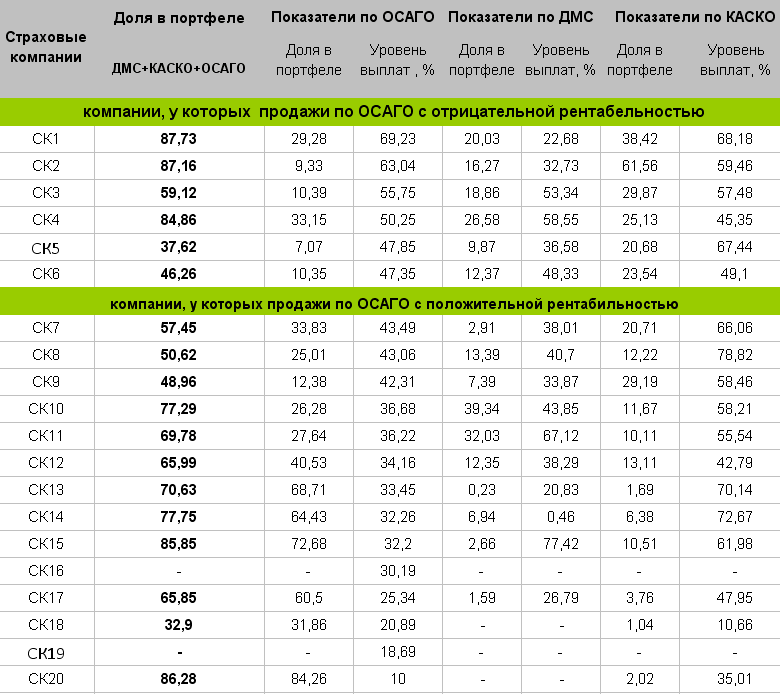

Показатели ТОП-20 на рынке ДМС, КАСКО и ОСАГО за 1 квартал 2015 года

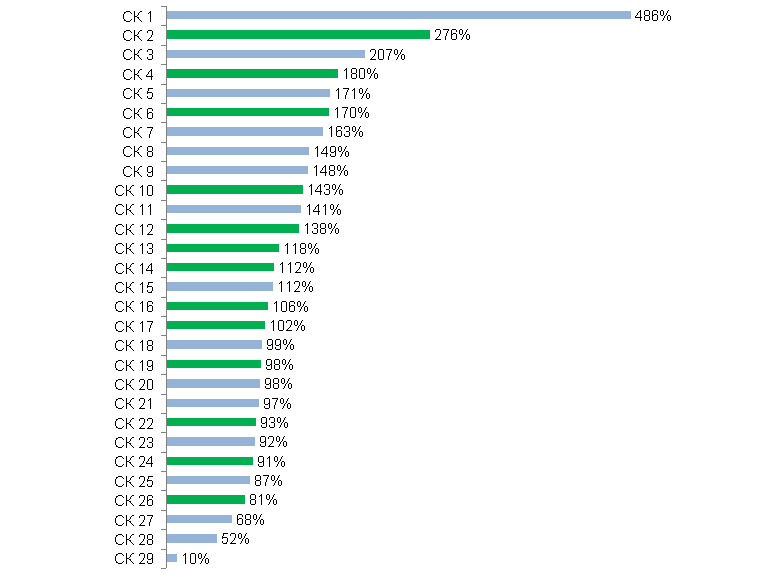

* Автор считает рентабельными продажи по ОСАГО при уровне выплат не более 44%. В зависимости от размеров комиссионных вознаграждений и расходов на ведение дела, этот показатель может варьироваться от 34% до 49%. Данный диапазон не вызовет серьезной погрешности в анализе. Для того, чтобы оценить стратегию и философию ведения бизнеса лидеров рынка по ОСАГО комплексно, к анализу таких показателей, как объем собранных страховых платежей, уровень выплат, рентабельность ОСАГО и трех ключевых страховых продуктов, необходимо добавить комбинированный показатель затрат CR (combined ratio), рассчитанный от чистых премий. Комбинированный показатель затрат (CR) ТОП-30 СК по страховым премиям по итогам 1 полугодия 2015 года

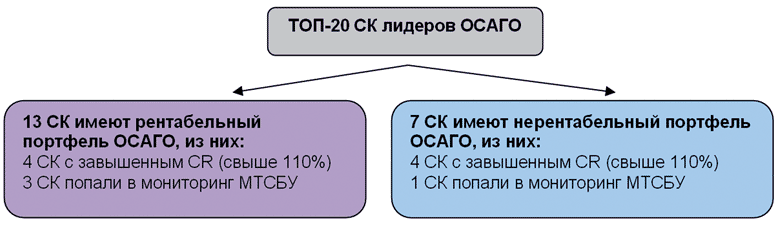

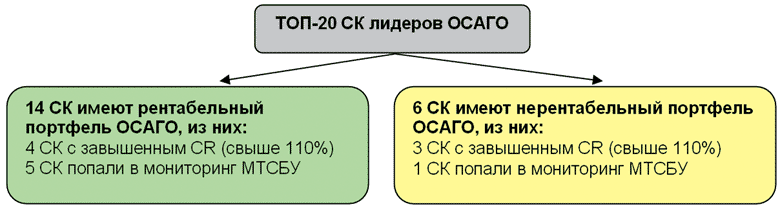

Результаты этого рассмотрения мы приводим в схеме. При этом, картина становится все менее утешительной, поскольку, как видно по результатам 2014 года, в группе компаний с нерентабельными продажами ОСАГО более 50% СК с высоким CR и в группе компаний с рентабельными продажами ОСАГО с высоким CR таких компаний около 30% соответственно. Сводные результаты анализа лидеров рынка ОСАГО за 2014 год

Результаты 1-го квартала по основным показателям и СR коэффициента по полугодию позволяют достаточно точно говорить о том, что эти негативные тенденции в 2015 году, к сожалению, будут сохраняться. Сводные результаты анализа лидеров рынка ОСАГО за 1 квартал 2015 года с учетом новой редакции мониторинга деятельности страховщиков-членов МТСБУ

Как и предыдущие анализы, выполненные для лидеров по ДМС, так и анализ состояния компаний и адекватности стратегии для кризисного периода, говорит о глубинных причинах кризисных явлений в части компаний, связанных с неумением или нежеланием некоторых менеджеров бороться с самым главным кризисным явлением: постоянным ростом издержек ведения бизнеса, который, конечно же, в первую очередь связан с подорожанием запчастей и медикаментов, которые с начала 2014 года подорожали в 2,4 раза и в 1,5 раза соответственно. Как видно из этого исследования, более 40% компаний-лидеров по ОСАГО не успевают справляться с такими серьезными вызовами украинского кризиса. Мы начали разработку мероприятий по сокращению операционных затрат и специальных мероприятий по удержанию выплат по автострахованию и по ДМС еще до начала этого кризиса. Что и сегодня дает ощутимые результаты, ведь CR у нашей компании по результатам 1-го полугодия 2015 года составляет 93%. Теперь кратко остановимся на новой методике мониторинга деятельности страховщиков-членов МТСБУ. Исходя из имеющейся в Бюро аналитики, мы четко видим, что не все компании-лидеры рынка качественно и в предусмотренные Законом сроки выполняют взятые на себя обязательства перед клиентами. Поэтому в начале 2015 года Президиум Моторного Бюро принял новую методику мониторинга деятельности страховщиков-членов МТСБУ, в основе которой, в первую очередь, оцениваются такие показатели, как качество урегулирования и уровень жалоб со стороны застрахованных. Основные принципы в ней остались неизменными. На основании проведенных расчетов, оценка каждого из показателей и общая оценка деятельности страховщика оценивается по 4-бальной шкале значений в зависимости от диапазона, к которому принадлежит значение соответствующего показателя. Однако, изменился подход к оценке и критериям. Основные показатели, которые принимаются во внимание – это те, что свидетельствуют о качественном выполнении обязательств страховщика перед клиентами и потерпевшими: — Показатель качества урегулирования убытков по ОСАГО К сожалению, некоторые страховые компании так и не поняли, что в период кризиса необходимо грамотно сбалансировать свои доходы и затраты, то есть вести честный рентабельный бизнес. Как мы видим, по действующей в прошлом году и по новой редакции мониторинга, на основе которой МТСБУ рассчитало показатели страховых компаний за 1 квартал 2015 года, количество компаний, находящихся в нерентабельном сегменте продаж по ОСАГО, практически такое же, как и компаний, которые имеют затратный бизнес, то есть завышенный показатель CR в 1 полугодии 2015 года. Но, в то же время, мониторинг не может оперативно отразить негативные тенденции в нерентабельном сегменте ведения бизнеса по ОСАГО. Так как количество компаний, которые по результатам мониторинга находятся в зоне риска, из рентабельного сектора по ОСАГО в 2014-2015 гг. увеличилось с 3-х до 5-ти, а из нерентабельного сегмента ОСАГО в мониторинге отразилась лишь 1 компания. Как уже было показано выше, в рентабельном сегменте 30% компаний за 2014 год имеют высокий затратный коэффициент ведения бизнеса в целом. Таким образом, с логической точки зрения, эти компании будут рисковыми для МТСБУ в ближайшем будущем. Хотя, в старой редакции мониторинга они не отобразились, как рисковые. При этом, результаты 1 квартала обрабатывались МТСБУ по новой редакции мониторинга. Несмотря на то, что новая редакция мониторинга страховщика является более ориентированной на клиента, для того, чтобы определиться с будущими проблемами необходимо иметь результаты такого анализа хотя бы по каждому закрытому периоду за полугодие и год. С моей точки зрения, это не означает, что новый формат мониторинга необходимо немедленно пересматривать. Это говорит о том, что в условиях серьезного кризисного времени, целый ряд компаний не изменили философию бизнеса, не сбалансировали доходы с расходами, а значит остаются в «красной» зоне как для акционеров, так и для клиентов и МТСБУ в целом. Этот фактор нам необходимо учитывать в последующих аналитических разработках. Однако, стоит отметить, что, факты, приведенные в данном анализе, являются элементами пруденциального надзора. Все вышесказанное, в том числе, стало причиной введения Президиумом МТСБУ дополнительных мер, направленных на усиление гарантий выполнения своих обязательств перед клиентами. Речь идет о таких мерах воздействия, как, например, дополнительные отчисления в ФЗП (фонд защиты потерпевших) МТСБУ. Это положение, в первую очередь, коснулось тех членов Бюро, которые затягивают выплаты и имеют низкий уровень выплат по ОСАГО. Также на ослабление демпинга среди страховщиков ОСАГО работает так называемое «связывание» средств, о котором я уже говорил. Поскольку компании, которые имеют низкий уровень урегулирования, теперь не могут отдавать «львиную» долю платежей в качестве комиссионного вознаграждения своим посредникам и агентам. Они вынуждены, хоть и принудительно, формировать так называемые резервы на будущие выплаты. А добросовестные члены Бюро за счет этого минимизируют свои риски по выплатам за других, ушедших с рынка, страховщиков. К сожалению, несмотря на усиленный контроль со стороны МТСБУ за выплатами страховщиков, тарифной политикой, мы продолжаем в своей практике сталкиваться с системными нарушениями законодательства ОСАГО и демпингом. |

- Майбутнє ринку ОСАЦВ України: прогноз МТСБУ зважено-оптимістичний

- Ринок ОСЦПВ почне активно відновлюватись, як тільки бойові дії завершаться

- Обновленный путь для моторного страхования Украины

- Что изменится в жизни участников дорожного движения и страховщиков с принятием нового закона «Об ОСАГО»?

- МТСБУ готово к любым сценариям и делает всё, чтобы пострадавшие получали выплаты как можно быстрее

Для того, чтобы пережить кризис, необходимо грамотно сбалансировать свои доходы и затраты, то есть вести честный и рентабельный бизнес.

Для того, чтобы пережить кризис, необходимо грамотно сбалансировать свои доходы и затраты, то есть вести честный и рентабельный бизнес.