Нацкомфинуслуг разработала Стратегию реформирования государственного регулирования рынков небанковских финансовых услуг на 2015-2020 годы, которой предусмотрено создание благоприятных условий для укрепления и устойчивого развития небанковского финансового сектора Украины.

Об этом заявил Член Нацкомфинуслуг Украины Александр Залетов, выступая на первом заседании «Инвестиционного комитета», организатором которого выступил журнал Insurance TOP.

Данные реформы, по убеждению Александра Залетова, способны обеспечить реальный сектор экономики необходимыми финансовыми ресурсами. У Регулятора и рынка назрела необходимость пересмотреть требования к капиталу и страховым резервам, системы управления, раскрытия информации, установление требований к платежеспособности на основе оценки рисков и качества активов страховщиков.

По мнению экспертов, реальные активы страхового сектора далеки от цифры в 70 млрд. грн., а реальный объем инвестиций в ценные бумаги — намного меньше 18 млрд. грн. Это же касается и реального объема размещенных депозитов страховыми компаниями.

Так, по словам Александра Залетова, из ТОП-20 банков, в которых больше всего размещено депозитных средств страховщиков, кроме брендовых банков (в т.ч. и государственных), есть небольшие банки (Банк Михайловский, Союз, Авант Банк и др.), в которых депозиты страховщиков составляют почти половину всех депозитов юрлиц. Кроме того, в некоторых банках этой группы ТОП-20 активы не превышают 1 млрд. грн. Поэтому, у Регулятора такое сомнительное размещение вызывает вопросы.

Что страховщикам делать с депозитами в проблемных банках? Частично, некоторые страховщики перевели свои депозиты на сотрудников, часть — как взаимозачет по кредитам физлиц, но большая часть средств, а это почти 700 млн. грн. — зависла «мертвым» грузом как сомнительная дебиторская задолженность.

Пришло время очистить депозитный портфель страховщиков, считает Александр Залетов. Нацкомфинуслуг подготовила ряд реформ относительно инвестирования страховых резервов и активов, а также их покрытие. Так, Регулятор рассматривает возможность учитывать в полном покрытии только депозиты в брендовых банках с инвестиционным рейтингом по национальной шкале не менее «А-», если ниже — то покрытие резервов будет частичным, а размещение в банках-аутсайдерах не будет учитываться Регулятором в покрытии резервов.

Что касается ценных бумаг, то анализ показал финансовые махинации страховщиков на отчетную дату. — «Мы настроены решительно и по размещению в акции также у Регулятора есть ряд предложений по ограничению объема размещенных акций у одного эмитента. Но возможен переходной период, т.к. избавиться от мусорных акций и облигаций страховщики сразу не смогут», — считает Залетов.

Проанализировав объем государственных облигаций, Комиссия сделала вывод, что данные инструменты инвестирования сегодня являются наиболее стабильными, в отличие от мнения, которое бытовало 10 лет назад, что гособлигации снижают доходность инвестиций страховщиков. Поэтому, Регулятор будет рекомендовать страховщикам, особенно по страхованию жизни, для гарантированной доходности размещать в гособлигации до 80% средств. Также этим инструментом Регулятор надеется, что можно решить вопрос демпинга на рынке и высоких комиссионных вознаграждений страховым агентам и посредникам, но для этого нужны комплексные меры, считает Александр Залетов. Сегодня Регулятором ведется с НБУ ряд переговоров с целью упрощения покупки страховщиками облигаций.

Структура технических резервов, 2013-2014

| . | Структура активов | 2013, млн грн . | 2014, млн грн . | 2013,% 2014,% | |

|---|---|---|---|---|---|

| . | Общая сумма, в том числе | 11 101,8 | 10 757,0 | 100,0% | 100,0% |

| . | денежные средства на текущих счетах | 1 404,5 | 1 427,7 | 12,7% | 13,3% |

| . | в т.ч. в иностранной валюте | 58,0 | 279,3 | 0,5% | 2,6% |

| . | банковские вклады (депозиты) | 4 690,2 | 4 042,3 | 42,2% | 37,6% |

| . | в т.ч. в иностранной валюте | 437,0 | 670,1 | 3,9% | 6,2% |

| . | банковские металлы | 2,4 | 2,7 | 0,0% | 0,03% |

| . | недвижимое имущество | 673,9 | 759,0 | 6,1% | 7,1% |

| . | акции | 1 349,8 | 1 271,0 | 12,2% | 11,8% |

| . | облигации | 202,5 | 127,0 | 1,8% | 1,2% |

| . | ценные бумаги, эмитируемые государством | 532,3 | 747,2 | 4,8% | 6,9% |

| . | права требования к перестраховщикам | 2 216,9 | 2 366,2 | 20,0% | 22,0% |

| . | в т.ч. к перестраховщиков-нерезидентов | 1 128,0 | 1 557,8 | 10,2% | 14,5% |

| . | инвестиции в экономику Украины по направлениям, определенным КМУ | 18,4 | 0,6 | 0,2% | 0,006% |

| . | наличные деньги в кассе | 10,9 | 13,3 | 0,1% | 0,1% |

Структура резервов по страхованию жизни, 2013-2014

| . | Структура активов | 2013, млн грн . | 2014, млн грн . | 2013,% | 2014,% |

|---|---|---|---|---|---|

| . | Общая сумма, в том числе : | 3 920,3 | 5 308,2 | 100,0% | 100,0% |

| . | денежные средства на текущих счетах | 162,6 | 298,5 | 4,1% | 5,6% |

| . | в т.ч. в иностранной валюте | 45,7 | 170,3 | 1,2% | 3,2% |

| . | банковские вклады (депозиты) | 1 402,4 | 2 120,9 | 35,8% | 40,0% |

| . | в т.ч. в иностранной валюте | 366,4 | 726,4 | 9,3% | 13,7% |

| . | банковские металлы | 13,1 | 12,8 | 0,3% | 0,2% |

| . | недвижимое имущество | 136,9 | 87,3 | 3,5% | 1,6% |

| . | акции | 268,3 | 146,9 | 6,8% | 2,8% |

| . | облигации | 155,8 | 291,6 | 4,0% | 5,5% |

| . | ценные бумаги, эмитируемые государством | 1 680,7 | 2 204,4 | 42,9% | 41,5% |

| . | права требования к перестраховщикам | 86,0 | 133,4 | 2,2% | 2,5% |

| . | в т.ч. к перестраховщиков-нерезидентов | 86,0 | 133,4 | 2,2% | 2,5% |

| . | инвестиции в экономику Украины по направлениям, определенным КМУ | 9,8 | 7,7 | 0,3% | 0,1% |

| . | кредиты страхователям-гражданам | 4,6 | 4,5 | 0,1% | 0,1% |

| . | долгосрочные кредиты для жилищного строительства | 0,0 | 0,05 | 0,0% | 0,001% |

| . | наличные деньги в кассе | 0,1 | 0,1 | 0,002% | 0,002% |

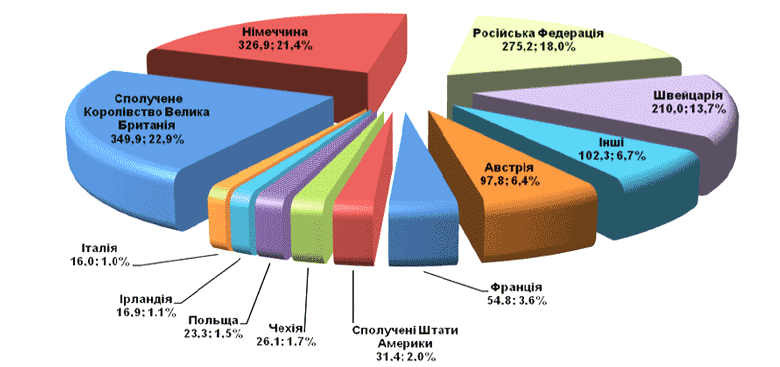

— «Несмотря на критику инструмента перестрахования по поводу возможного вывода средств из страны, это не так», — считает Залетов. — «Ситуация за последние 10 лет изменилась в лучшую рыночную сторону и рынок исходящего перестрахования стал более классическим. Сейчас географическая структура портфеля выровнялась (почти по 20% по странам), в связи со снижением доли РФ с 40% до 18% в 2014 году почти без административных мер».

Структура перестрахования у нерезидентов, 2014 год

По словам Александра Залетова, вся история украинского страхования была неразрывно связана с перестраховочным рынком России. Так, существует три категории перестраховщиков, которые перестраховывали украинские риски в России:

1) дочерние российские представительства мировых перестраховщиков (SCOR, Munich Re)

2) традиционные российские перестраховщики (Ингосстрах, Юнити Ре и др., которые всегда выполняли свои обязательства и украинские страховщики всегда получали от них выплаты)

3) страховщики, представляющие политические элиты РФ.

У украинских страховщиков было время подумать и перераспределить свои потоки исходящего перестрахования, определив новых стратегических партнеров, считает Залетов. Сейчас портфель исходящего перестрахования более диверсифицирован, чем раньше. У Регулятора есть сейчас мнение отойти от рейтинговых уступок к перестраховщикам и привязки к страновому рейтингу.

Сегодня нужно вернуться к международной шкале рейтинговой оценки перестраховщиков, считает Александр Залетов, но и одновременно увеличить до 25% учет требований к перестраховщикам в покрытии резервов.

Что касается роста внутреннего перестрахования, то Регулятору известны страховщики, которые получают от 500 млн. до 1 млрд. грн. перестраховочных платежей, при этом ничего не выплачивая по таким рискам. Регулятор планирует ужесточить проверки таких „сельских клубных страховащиков”, зарегистрированных в сгоревшем Доме профсоюзов в Киеве. Однако, по словам Александра Залетова, у Регулятора есть ряд проблем с организацией таких проверок из-за того, что формальных признаков проверки согласно законодательства нет.

Но тем не менее, регулятор ужесточит требования к таким страховщикам, включая наличие высокого инвестиционного рейтинга по национальной шкале, а также наличие опыта работы на рынке страхования и перестрахования более 5-10 лет. Перестрахование в „мусорных” перестраховщиках будет ограничиваться с ужесточением требований к внутреннему перестрахованию, заявил Залетов.

Мы, как регулятор будем учиться «слышать» рынок. Ситуация сегодня критическая, и если мы не сделаем чистку портфеля страховщиков сегодня, то мы станем свидетелями ряда банкротств страховщиков в будущем, которые не смогут отвечать по своим обязательствам.

Что касается размера депозитов страховщиков в банках, то их меньше заявленных 12 млрд. грн. Но угроза банковской системе существует, т.к. это 10-11% всех депозитов. По мнению Александра Залетова, «переливание» даже 5% депозитом между банками первой десятки — большая угроза. Если раньше страховщик размещал депозит для получения бизнеса по ипотеке или автокредитованию, то сейчас депозиты страховщики размещают «для регулятора» и для сохранения средств клиентов и акционеров. Очень трудно верится, что банки в обозримом будущем будут давать страховщикам бизнес, считает Александр Залетов.

— «Для кого-то нововведения по размещению резервов и активов будет жестким шагом, но пришло время реформ, направленных на улучшение качества активов. У НБУ до сих пор предвзятое отношение к страховому рынку, поэтому, чтобы изменить это отношение — нужны реформы», — считает Александр Залетов.

Страховщики поддержали инициативу Регулятора. Но, по мнению компаний, такие меры со стороны Нацкомфинуслуг должны быть краткосрочными. В долгосрочной перспективе страховой рынок должен стать крупнейшим институциональным инвестором, как это есть в Европе и США. А связывание страховых резервов страховщиков с ОВГЗ должно стать заменой создания Фонда гарантирования выплат по страхованию жизни, — считает Председатель правления СК «ТАС» Андрей Власенко.

По словам Залетова, такие меры со стороны Регулятора будут краткосрочными — от 1 до 2-х лет. Т.к. инструментов инвестирования на рынке мало для страховщиков, а фондовый рынок пуст и почти не работает.

Макроситуация в Украине

Александр Вальчишен (Инвестиционный Капитал Украина) остановился на прогнозах макропоказателей и курсе национальной валюты в Украине.

По его мнению, не смотря на снижение дефицита счета текущих операций, мы стали свидетелями предоставления финансовой поддержки от МВФ и других доноров. Валютные резервы восстанавливаются в 2015 году до уровня $12 млрд и далее к 2016 году вырастут, по прогнозу МВФ, до $16 млрд. Также сегодня государством ведутся переговоры о реструктуризации внешнего долга по суверенным и квази-суверенным еврооблигациям.

Согласно данных, которые представил Александр Вальчишен, глубина девальвации в 1 квартале 2015 года больше девальвации в кризисных 2008-2009 годах. Инфляция в 2015 году также более высокая (по сравнению с 2008-2009 гг). Девальвационные ожидания будут доминировать на рынке, и рынок будет торговать гривну как слабую валюту в 2015-2017 гг. Также мы станем свидетелями тренда на снижение рыночного курса.

По данным ICU, по результатам 2015 года экономика перейдет в разряд стран с уровнем госдолга около 100% от ВВП, что в последующие годы 2016-2017 гг. потребует фискальной консолидации: выполнение госбюджета с первичным профицитом на уровне 0,5-1% от ВВП. В госфинансах — это вердикт финансовым рынкам. Для экономики это означает, что государственное управление финансами является неэффективным и все „дыры” в банковском, промышленном или финансовом секторе закрывают налогоплательщики своими деньгами. Так, по данным Александра Вальчишена, в 2014 году за счет налогоплательщиков было закрыто 71% госдолга по отношению к ВВП страны (в 2013 году этот показатель был на уровне 40%). Сейчас мы идем к отметке выше 100% ВВП и если государство не начнет реальных реформ, то финансовая система может рассыпаться — вкладчики забирают депозитные вклады из банков и конвертируют их в валюту или драгоценные металлы.

Но для экономистов важно не сравнение показателей с предыдущими периодами, а динамика. Мы видим, что динамика реального сектора экономики показывала падение в 2014 году 17,%, но в феврале мы стали свидетелями незначительного роста по сельскому хозяйству, строительству. Поэтому есть надежда, что реальный сектор нащупывает дно, считает Александр Вальчишен. Наш прогноз по 2015 году для реального сектора — снижение на 7,6%, а в 2016 году мы сможем выйти на нулевые показатели роста.

Однако, сегодня мы наблюдаем 10%-й ежемесячный рост инфляции. Тем не менее, по нашим прогнозам, не смотря на падение промпроизводства, аннексию Крыма и военных действий на востоке страны, мы считаем, что гривна недооценена и должна быть на уровне 17 грн. за доллар.

Сегодня НБУ, по мнению аналитиков, держит рынок в административных рамках. Многие страны не боятся давать валютам девальвировать. Что касается процентных ставок, то ключевое требование МВФ было поддерживать реальный размер % ставок со стороны НБУ. Поэтому, по словам Александра Вальчишена, НБУ будет стабилизировать финансы ростом процентных ставок.

На сегодня в Украине самые жесткие монетарные условия. Власть решила стабилизировать экономику жесткой монетарной политикой через рост % ставок.

Из позитивных моментов необходимо отметить, что активная фаза девальвации в Украине уже прошла, и национальная валюта на сегодня недооценена на 20%. Поэтому, у нас перспективы есть, считает Александр Вальчишен.

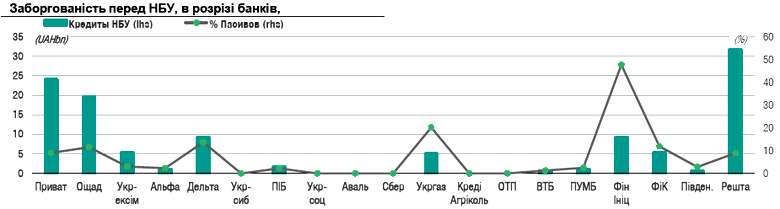

Отток депозитов из банковской системы Украины продолжается. На какие банки обратить внимание?

Среди основных причин недоверия к банковской системе Украины Михаил Демкив (Инвестиционный Капитал Украина) назвал кризис ликвидности. Происходит замкнутый круг: вкладчики не доверяют банкам, которые несвоевременно выполняют обязательства и забирают деньги. Банки, в свою очередь, не могут своевременно выполнять обязательства из-за постоянного оттока ликвидности и просят у НБУ рефинансирования.

Также существует кризис платежеспособности. Отсутствует доверие к большинству финучреждений из-за ряда проблем, накопленных за годы — низкая капитализация, кредитование связанных сторон, высоко рисковые операции.

Отток депозитов банковской системы, по словам Михаила Демкива, продолжается. Мы стали свидетелями уменьшения средств клиентов (январь 2014 - февраль 2015): физлиц на 62 млрд грн и 9.5 млрд долл., у юрлиц — наблюдается незначительный рост 400 млн грн и уменьшение на 2 млрд. долларов депозитов по валютным вкладам.

Ликвидность непропорционально распределена. Так, корреспондентские счета банков составляют 5 млрд. грн. + депозитные сертификаты в пределах 15-25 млрд грн. Высокой ликвидностью отмечаются лишь Ситибанк, Укрсоцбанк, Креди Агриколь банк, Сбербанк РФ, ИНГ Банк и Райффайзен банк Аваль.

Только государственные банки не имеют проблем с привлечением капитала (16,6 млрд грн.). Западные и российские банки заменяют займы от материнских структур акционерным капиталом практически без чистого поступления денежных средств в банковскую систему (6,1 млрд грн), украинские же владельцы банков довносят капитал при одновременной поддержке кредитами НБУ (5,3 млрд грн.).

На рынке, по данным аналитиков, присутствуют зомби-банки с очень низким качеством активов. Кредиторам 4-й очереди (> 200 тыс и юрлицам) практически невозможно вернуть свои средства в случае признания таких банков неплатежеспособными.

Среди причин такой ситуации на банковском рынке эксперты называют обесценение кредитов на временно оккупированных территориях АР Крым (портфель: 950 млн грн и 800 млн долл), а также Донбасс (портфель: 20 млрд грн. и 1,1 млрд долл), потери от изменения обменного курса. Кроме того, такой показатель как чистая валютная позиция банков составляет минус 3.8 млрд долл. Также наблюдается снижение платежеспособности заемщиков на фоне кризиса, в первую очередь валютных. Потенциальные убытки от конвертации валютных ипотечных кредитов может превысить 50 млрд грн., считает Михаил Демкив.

В течение 2014-2015 гг, НБУ признал неплатежеспособными 46 банков из 182, в которых зависло 36,4 млрд грн (общая сумма средств корпоративных клиентов в неплатежеспособных банках), физлицам принадлежало 93.4 млрд грн в таких банках, и всего 56.3 млрд грн. (60,2%) подпадают под покрытие Фонда гарантирования Владов физических лиц.

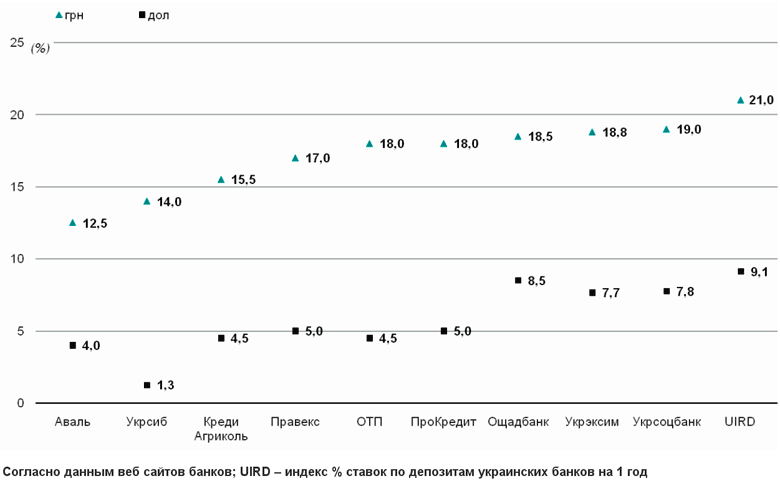

В какие банки инвестировать страховщикам? Приводим график с процентными ставками по гривневым и долларовым депозитам в надежных банках.

Процентные ставки по депозитам надежных банков

НБУ осуществляет контролируемое кредитования банков под высоколиквидный залог и с поручительством акционеров. Ставки по таким кредитам (более 19-30%) не дают существенного преимущества над рыночным фондированием. Кроме того, отдельные банки слишком сильно зависят от кредитов Нацбанка (доля пассивов > 10%).

Ожидания аналитиков по банковскому сектору:

— Завершение процесса чистки банковской системы — вывода с рынка неплатежеспособных банков;

— Усиление регуляторных требований и наказаний по кредитованию связанных сторон.

— Внедрение ответственности акционеров за доведение до банкротства банка.

— Усиление доверия к банковской системе за счет восстановления платежеспособности при участии существующих акционеров, государства и внешних доноров.

Анализ инструментов с фиксированной доходностью

Константин Стеценко (Инвестиционный Капитал Украина) остановился на анализе инструментов с фиксированной доходностью, имеющихся на рынке, текущих доходностях, возможностях и прогнозах.

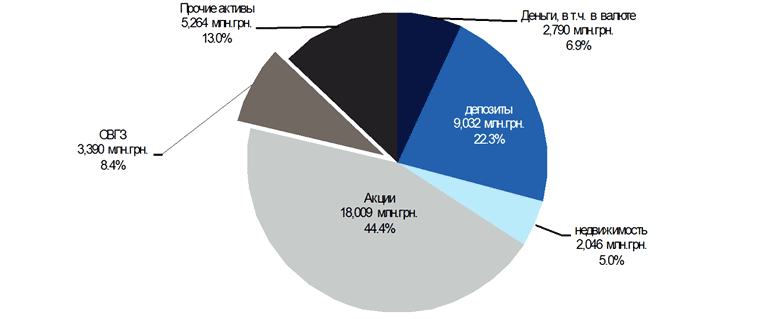

Ключевая часть резервов страховых компаний вложена в акции, на сегодняшний день это инструмент с низкой ликвидностью и высокими рисками. Доля ОВГЗ составляет лишь 8,4% при минимальных рисках и высокой доходности. Из депозитов заморожено в неплатежеспособных банках около 1 млрд. грн.

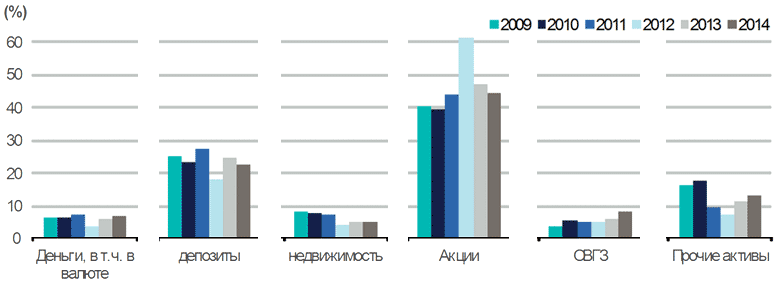

Мы наблюдаем как доля ОВГЗ выросла с 3,7% в 2009 году до 8,4% в 2014 году. Доля акций преимущественно превышает 40%, и в 2014 году составила 44,4%, но стоимость этих акций переоценена (большей частью это мусорные акции, которые из 18 млрд. грн. заявленных реально могут стоить не более 100 млн. грн.). Доля депозитов незначительно снизилась с 27,3% в 2011 году до 22,3% на конец 2014 года. В то же время, снижаются доли недвижимости и других активов в составе страховых резервов.

Структура размещения страховых резервов, по состоянию на 31.12.2014

Динамика структуры резервов, 2009-2014

По данным аналитиков, общий объём ОВГЗ в обращении составляет около 493 млрд. грн. В портфелях банков 21,25% (около 105 млрд грн); нерезидентов 5,53% (около 27 млрд грн); других 4,63% (около 23 млрд грн).

Среднедневной оборот ОВГЗ по данным НБУ составляет более 1 млрд грн. Наибольший оборот фиксируется с краткосрочными ОВГЗ, со сроками погашения до одного года (достигал в этом году 4,5 млрд грн).

Объём рынка позволяет оперативно реинвестировать получаемые выплаты по погашению в другие ОВГЗ. Внутренний государственный долг обслуживается и погашается вовремя с 2000 года без просрочек и нарушения условий. Реструктуризация внутреннего долга, который в портфеля частных инвесторов, не ожидается, и не предусмотрена договорённостями по финансированию с МВФ. С другой стороны, высокий уровень учётной ставки НБУ не будет способствовать снижению доходностей по ОВГЗ, считают аналитики.

Страховщики либо должны иметь в штате специалиста со специальными знаниями, либо передавать деньги в управление на аутсорсинг.

Что касается ОВГЗ, номинированных в гривне, то они являются наименее рисковым инструментом инвестирования на финансовом рынке Украины. Присутствует широкий выбор облигаций с разными сроками погашения от 1 месяца до 8 лет; доходности превышают ставки по депозитам; высокая ликвидность облигаций. Диверсификация активов позволяет снизить риски, связанные с банковскими депозитами.

Валютные облигации внутреннего государственного займа являются одним из самых надёжных инструментов инвестирования, который страхует девальвационные риски, считает Константин Стеценко. Покупка валютных ОВГЗ, является альтернативой покупки доллара — процентная ставка до 13% годовых в долларах США, в зависимости от срока погашения облигаций. Оплата за бумаги происходит в гривне по курсу межбанковского валютного рынка, выплата дохода и погашение облигаций происходит в долларах США. Кроме того, валюта погашения не подлежит обязательной продаже, а для приобретения или продажи валютных ОВГЗ не требуются специальные лицензии и разрешения.

Новые финансовые инструменты на фондовом рынке

В начале 2015 года украинские инвесторы получили доступ к новым инструментам: фьючерсных контрактов на курс доллар-гривна, на курс евро-доллар и на цену золота, заявил в своем выступлении Олег Ткаченко (Украинская Биржа).

Кроме того, на рынке акций «Украинской биржи» началось обращение ценных бумаг ведущих украинских компаний, которые прошли IPO на зарубежных площадках. Данные инструменты открывают новые возможности для инвестирования и страховании валютных рисков для страховых компаний. Докладчик расскажет о том, как использовать эти инструменты в вашем бизнесе.

— «В Украине мы имеем 2 класса эмитентов: те, кого заставили стать публичными и те, благодаря которым можно показать высокую доходность (мусорные акции). Что касается перечня эмитентов и самих акций предприятий, то выбор сейчас невелик в связи с кризисом и военными действиями на востоке Украины. НКЦПФР будет, несомненно, вести войну с мусорными акциями и нерадивыми эмитентами. Так, на особом контроле акции предприятий с высокой капитализацией, но с незначительной численностью коллектива и минимальной зарплатой (иногда 2 человека с зарплатой по 2000 грн. и капитализацией предприятия в 4,5 млрд. грн.). Такие акции исключаются из листинга и борьба с ними будет продолжаться», — уверен Олег Ткаченко.

— «Будут выставляться новые требования к листингу ценных бумаг и спреду на заявки. Мы станем свидетелями изменения подходов к фиктивности ценных бумаг. Мы сейчас активно работаем над допуском в Украину иностранных эмитентов. Так, как заслугу, можно назвать акции МХП и Укрпродукта, которые торгуются в валюте, но купить их можно за гривны». Но не нужно забывать, что инвестирование в ценные бумаги — это циклы роста и циклы падений. В Украине появились наконец фьючерсы на доллар, евро-доллар и на цену золота. Это доступные инструменты хеджирования. Хотя и рынок акций остается достаточно маленьким.

Перспективные стратегии управления страховыми резервами

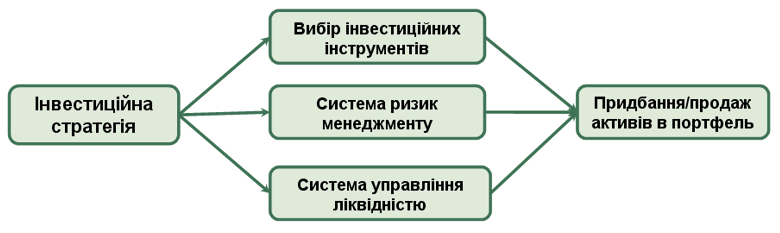

На существующем высоковолатильном инвестиционном рынке очень важной составляющей деятельности страховых компаний является управление активами и резервами, считает Тарас Елейко (КУА «ОТП Капитал»). При этом, в рамках инвестиционной стратегии, параллельно с максимизацией доходности, нужно четко регулировать риски портфеля, связанные как с возможностью рыночной изменения стоимости и ликвидности активов, так и с неплатежеспособностью банков и эмитентов.

Тарас Елейко представил варианты оптимальных стратегий управления резервами на существующем рынке, а также системы регулирования рисков.

Основная идея, считают эксперты по управлению активами, не только сохранить, но и приумножить средства.

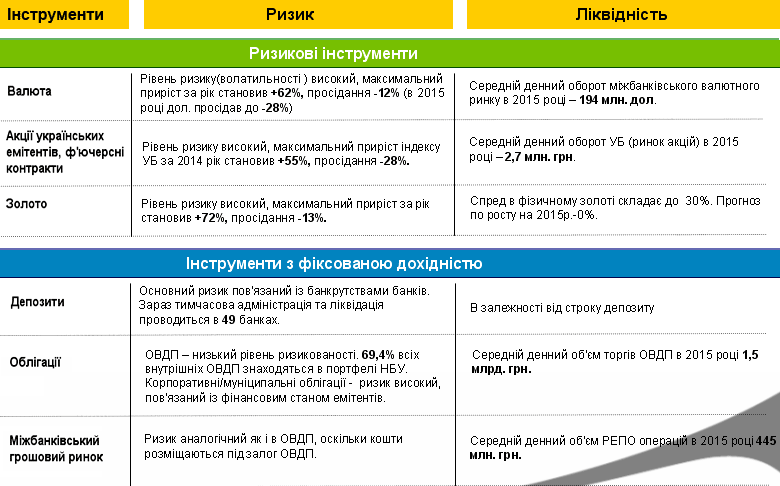

Куда сейчас можно инвестировать на финансовых рынках?

Основные составляющие инвестиционной стратегии сегодня это доходность (ожидаемый уровень прибыли), риск (отклонения от ожидаемой доходности, которые готов нести инвестор), ликвидность (возможность высвобождения средств из портфеля в рамках стратегии), а также срок инвестирования (период, на который рассчитывается реализация инвестиционной стратегии).

Схема управления активами

Тарас Елейко остановился на базовых стратегиях инвестирования, и на чем страховщику можно заработать.

Портфель акций (рисковых активов) — для тех, кто готов рисковать

Высокая потенциальная доходность, при значительных рисках с высоким потенциалом роста (по большинству эмитентов +100%), и при этом на нем имеются значительные риски, связанные как с деятельностью самих эмитентов, так и с ситуацией в стране.

На данный момент рынок акций характеризуется достаточно низкой ликвидностью (средний дневной оборот 2,7 млн. грн.). Ликвидность отдельных инструментов может очень сильно меняться за короткие промежутки времени.

При формировании портфеля акций — нужно постоянно мониторить ситуацию относительно эмитентов акций, которые приобретены, с целью получения максимального дохода и минимизации потерь при изменении конъюнктуры. При управлении портфелем акций нужно использовать систему лимитов по открытым позициям (диверсификация портфеля), а также систему стоп-лоссов с целью минимизации потерь при резких колебаниях цен активов в портфеле.

Использование рисковых активов, как базы при управлении страховыми резервами не рекомендуется, в связи с имеющимися значительными рисками и невозможностью четкого прогнозирования доходности.

Использование рисковых активов является наиболее оптимальное в рамках смешанной стратегии управления, как составляющую, которая может сгенерировать дополнительный доход при этом значительно не увеличивая рисков общего портфеля.

Облигационный портфель и депозитная стратегия — базовая стратегия для управления резервами

Для выявления рисков депозитов проводится оценка финансового состояния банка, и показателей его деятельности. Основываясь на данных оценки, устанавливаются лимиты максимальной доли депозитов банка в инвестиционном портфеле. Лимиты устанавливаются как в разрезе суммы, так и в разрезе срочности депозитов (например, что размещать средства можно максимум на 3 мес.). Оценку состояния банка целесообразно обновлять не реже раза в квартал, и проводить ежемесячный текущий мониторинг его финансовых показателей.

Риск ОВГЗ считается минимальным, и подлежит общей оценке исходя из уровня госдолга и показателей бюджета, прогноза роста ВВП и прогноза инфляции. Также на суверенный риск влияют многие другие факторы, среди которых следует выделить политическую ситуацию, прогноз развития экономики и основных рынков торговых партнеров.

На данный момент существует возможность формирования высокодоходного портфеля, краткосрочная ликвидность которого формируется за счет коротких депозитов (инструментов межбанковского рынка), и менее ликвидная часть за счет длинных ОВГЗ, риск, по которым существенно ниже риска депозитов.

Размещение долгосрочных депозитов сейчас связано с повышенным риском, поскольку банковская система сейчас находится в стрессовом состоянии, и в случае возникновения у банка проблем (которые спрогнозировать по его текущему состоянию бывает трудно) могут быть сложности с возвратом размещенных средств.

На данный момент доходность краткосрочных депозитов и денежного рынка находится на достаточно высоком уровне и превышает доходность долгосрочных ОВГЗ. Сформированный сейчас портфель из долгосрочных инструментов позволить получать высокую доходность (26% +) после стабилизации ситуации и снижения краткосрочных ставок, при минимальных рисках.

Инвестиционная стратегия с защитой капитала — базовая стратегия для лайфовых страховщиков

В рамках данной стратегии, предлагается размещать основную часть средств в ОВГЗ и депозиты, которые должны обеспечить сохранность средств клиентов, остальные средства инвестировать в рисковые инструменты — акции, фьючерсы, валюту, ОВГЗ с использованием левериджа, валютные форварды.

Размещение средств в рисковые и безрисковые инструменты в соответствующей пропорции и использование стоп-лосс лимитов позволяет данной стратегии гарантировать возврат первоначально инвестированной суммы и минимальную доходность.

Работа на межбанковском денежном рынке — использование операций РЕПО (управление короткой ликвидностью)

Межбанковский рынок — рынок ссудных капиталов (денежного рынка), где временно свободные денежные ресурсы привлекаются и размещаются банками между собой. РЕПО — это сделка продажи ценных бумаг с обязательством обратного выкупа через определенный срок по заранее определенной цене. Через РЕПО-сделки проходит привлечение или размещение ресурса на межбанковском денежном рынке. В основном, для РЕПО-соглашений используются ОВГЗ.

Сроки РЕПО соглашений в подавляющем большинстве от 1 дня до 1 месяца.

Основное использование РЕПО сделок — это размещение свободного ресурса на короткий срок, привлечение короткого ресурса под залог ОВГЗ для регулирования ликвидности, привлечение ресурса для увеличения портфелей ОВГЗ (что позволяет увеличить доходность портфеля ОВГЗ на 2-5%).

Доклады и Презентации

Совершенствование структуры страховых резервов (1.54 MБ) Александр Залетов (Нацкомфинуслуг)

Совершенствование структуры страховых резервов (1.54 MБ) Александр Залетов (Нацкомфинуслуг) Макроситуация в Украине. Прогноз курса гривны (2.57 MБ) Александр Вальчишен (ICU)

Макроситуация в Украине. Прогноз курса гривны (2.57 MБ) Александр Вальчишен (ICU) Анализ банковской системы Украины (337.09 КБ) Михаил Демкив (ICU)

Анализ банковской системы Украины (337.09 КБ) Михаил Демкив (ICU) Анализ инструментов с фиксированной доходностью (4.72 MБ) Константин Стеценко (ICU)

Анализ инструментов с фиксированной доходностью (4.72 MБ) Константин Стеценко (ICU) Перспективные стратегии управления страховыми резервами (1.52 MБ) Тарас Елейко (ОТП Капитал)

Перспективные стратегии управления страховыми резервами (1.52 MБ) Тарас Елейко (ОТП Капитал) Новые финансовые инструменты на фондовом рынке (2.21 MБ) Олег Ткаченко (Украинская Биржа)

Новые финансовые инструменты на фондовом рынке (2.21 MБ) Олег Ткаченко (Украинская Биржа)

| Фориншурер